Для того, чтобы защитить интересы застрахованных лиц, правительством была создана специальная система, являющаяся гарантом сохранения всех пенсионных накоплений. Такая система должна существенно снизить все риски, связанные с убытками от инвестирования пенсионных накоплений, а также с нестабильной деятельностью фондов и управляющих компаний.

Что такое система гарантирования пенсионных накоплений? Как она работает и какие составляющие в нее входят? Сколько негосударственных пенсионных фондов приняли участие в этой программе? Рассмотрим эти вопросы в данной статье.

Пенсионные накопления: что это и как формируются

Под пенсионными накоплениями понимают средства, имеющиеся на индивидуальном счете гражданина, зарегистрированного в системе ОПС внебюджетного фонда.

С момента принятия федерального нормативного акта «о страховых пенсиях» указанные денежные средства получили статус самостоятельного обеспечения.

Накопительная часть пенсии состоит из:

- Страховых взносов, отчисляемых работодателем в соответствии с ранее действовавшими пенсионными нормативными актами (до принятия ряда пенсионных реформ государственное содержание по старости состояло из трех частей (ныне их две), одна из которых была накопительной);

- Дополнительных взносов на накопительную часть (добровольные отчисления граждан и участие в программах софинансирования);

- Доходов от инвестиционной деятельности названных средств;

- Денежных сумм, перечисленных по программе помощи в виде материнского сертификата.

Особенности:

- В случае смерти гражданина, формировавшего накопительную часть пенсии, правопреемниками денежных средств становятся его близкие родственники или лица, упомянутые в законе;

- Пенсионные накопления формируются из:

- Средств, перечисленных непосредственным владельцем индивидуального счета или лицами, обязанными совершать в его пользу таковые сборы;

- Выплатного резерва, выступающего гарантией предоставления накопленных средств.

Источники накопления пенсии

Отдельно стоит поговорить о тех источниках, из которых могут быть сформированы накопления пенсионного характера:

- страховка на накопительную долю выплаты (когда лицо застраховано) относится к:

- людям, родившимся позже 1967 года,

- женщинам 1957-66 г.г. и мужчинам 1953-1966 г.г. рождения, которые создавали накопительную часть в 2002-2004 г.г., а затем переставшие это делать из-за новых поправок в законах.

- дополнительные взносы по страховке, в том числе и деньги, которые передают в качестве софинансирования пенсии. Сделать это вправе не только физическое лицо, но и работодатель, либо государство.

- Материнский капитал (его часть либо весь полностью).

- Прибыль от инвестиций тех денег, которые уже были перечислены.

Интересно, что денежные средства, накопленные в качестве пенсии, после смерти физического лица по некоторым законам нашей страны должны в обязательном порядке перейти к его наследникам.

Система гарантирования

Система гарантирования выплат пенсионных накоплений начала свое действие одновременно с принятием последней пенсионной реформы – с 2015 года. Ее основная цель – защитить сформированные гражданами резервы и обеспечить их последующую выплату.

Созданная система подразумевает два уровня защиты, в частности:

- Резервный фонд по выплатам с обязательного страхования;

- Фонд гарантирования пенсионных выплат, действующий в масштабах государства (ФГПН).

Почему пенсионная реформа 2013 года напоминает шоковую терапию

Новая пенсионная реформа по своей непредсказуемости и масштабам станет, вероятней всего, довольно запоминающимся событием для российского общества. До сих пор не прекращаются дискуссии относительно основных новшеств пенсионной реформы:

- обнуление накопительной пенсии граждан-молчунов, которые не подали соответствующего заявления о переводе в НПФ своих накоплений;

- принятие пенсионной формулы;

- наложение моратория на перечисление накоплений;

- изъятие пенсионных накоплений за 2104 год в пользу распределительной системы.

И эти моменты шокируют среднестатистические массы.

Как работает система

Возврат пенсионных накоплений по системе гарантирования выплат осуществляется при наступлении страхового случая, наиболее вероятный из которых – отзыв лицензии у НПФ, признание банкротом или прекращение деятельности фонда ввиду несоблюдения взятых на себя обязательств по иным причинам.

При возникновении указанных обстоятельств гражданин обеспечен следующими мерами защиты:

- Сохранность сбережений обеспечивает ЦБ РФ;

- Ответственность за выплаты, их аккумулирование и приумножение возложена на АСВ (агентство по страхованию вкладов).

В трехмесячный срок, после признания случая страховым, ЦБ РФ автоматически инициирует перевод накопленных гражданином средств со счета НПФ в пользу ПФР, который принимает на себя обязательства по:

- Инвестированию сбережений и использованию финансовых инструментов, позволяющих приумножить первоначальные суммы накоплений;

- Выплате накоплений, решение по которым было принято до наступления страхового случая с НПФ.

Закон выделяет средства пенсионных накоплений, считающихся обязательными к выплате. К числу таковых относятся:

- Средства, направленные по материнскому сертификату;

- Аккумулированные во время действия программы софинансирования;

- Страховые взносы, перечисленные работодателем (за исключением доходов от их вложения за период пребывания на счетах НПФ).

Гражданин, вложивший пенсионные накопления в НПФ, который ныне принудительно ликвидируют, может претендовать на получение инвестиционного дохода от их использования, предусмотренного договором с названным учреждением, только если продажа его активов обеспечила дебет после исполнения всех финансовых обязательств.

При наступлении страхового случая с НПФ застрахованное лицо (владелец индивидуального счета) вправе распорядиться гарантированными выплатами по следующим альтернативам:

- Предоставить право управления денежными средствами ПФР;

- Заключить договор и перевести накопления в иной НПФ.

Страховая часть пенсии

Принцип обязательного страхования пенсий, ставший основой реформы, сделал работающих россиян застрахованными лицами, а их работодателей – страхователями, каждый месяц отчисляющими в ПФР взносы за каждого сотрудника. Страховым случаем считается достижение человеком возраста выхода на пенсию, что позволяет ему обратиться за ее начислением.

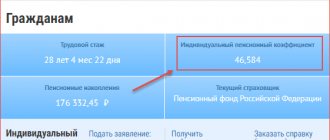

16-процентная часть зарплаты работника, ежемесячно переводимая в государственный Фонд, аккумулируется на личном счете физического лица и становится в будущем пенсией. При этом можно узнать примерный размер фиксированной части страховой пенсии еще до выхода на заслуженный отдых.

На размер страховой пенсии влияют:

- Продолжительность страхового стажа.

- Заработная плата (чем выше зарплата, тем выше страховые взносы и, соответственно, пенсия).

- Возраст. Если человек, достигнув пенсионного возраста, продолжает работать, то каждый год трудовой деятельности прибавляет к пенсии премиальный коэффициент.

Если в 2020 году обратиться за начислением пенсионных выплат, то условиями, которым должен соответствовать заявитель, станут: минимальный стаж работы 10 лет, минимальное количество индивидуальных коэффициентов (баллов) – 16,2 и, разумеется, достижение возраста, дающего право выхода на заслуженный отдых.

Стоит отметить, что страховая пенсия граждан регулярно индексируется государством.

АСВ

Агентство по страхованию вкладов – базис системы гарантирования, реализующий следующие задачи:

- Предоставление гарантийного возмещения в случаях, предусмотренных законодательством;

- Инвестирование средств участников фонда для их приумножения;

- Сбор и контроль за поступлением гарантийных взносов;

- Контроль за деятельностью и принятие мер по ликвидации недобросовестных участников системы.

Особенности АСВ:

- Обеспечивает выплаты в случае наступления страхового случая из специального фонда;

- Размер предусмотренной гарантированной выплаты включает суммы, размещенные в специальной части лицевого счета (дополнительные доходы от инвестирования не учитываются);

- Формирует реестр участников фонда и осуществляет их учет.

Вхождение в АСВ для НПФ считается обязательным. При отказе агентства во включении негосударственного пенсионного фонда в реестр, последний обязан прекратить деятельность и передать имеющиеся резервы под управление государственного внебюджетного фонда.

Условия включения НПФ в реестр системы гарантирования:

- Наличие действующей лицензии;

- Успешное прохождение проверки, организуемой ЦБ РФ;

- Внесение обязательных взносов;

- Проведение процедуры акционирования.

На официальном ресурсе агентства имеется перечень негосударственных пенсионных фондов, вошедших в реестр участников системы гарантирования. Среди таковых представлены (перечень не полный):

- ВТБ ПФ;

- Будущее;

- Лукойл-Гарант;

- ГАЗФОНД пенсионные накопления;

- Русский Стандарт НПФ;

- НПФ Сбербанк;

- Национальный;

- КИТ Финанс;

- НАСЛЕДИЕ;

- Согласие.

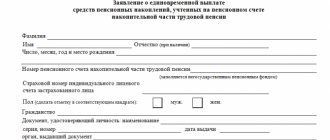

Что происходит с накоплениями в случае смерти гражданина

Если человек не дожил до выхода на пенсию, то ее накопительную часть могут наследовать родственники. Это равно справедливо и для ситуации, когда человек обратился за единовременной выплатой накопительной пенсии, но не получил ее, или даже начал получать накопленные средства, но их остаток представляет собой еще весьма существенную сумму (если не был выбран вариант пожизненных выплат).

Подписывая договор страхования с фондом, гражданин может указать состав наследников. Если распоряжения при жизни он не оставил, то средства делятся в равных долях между правопреемниками в следующей последовательности (при этом не являются преградой возраст и физическое состояние):

- правопреемство первой очереди: дети/усыновленные, муж/жена, родители/усыновители;

- правопреемство второй очереди: брат/сестра, дедушка/бабушка, внуки.

Если в названных категориях никто не заявил о своих правах или отказался от наследования, то правопреемниками становятся наследники третьей очереди.

До истечения полугода со дня ухода из жизни застрахованного лица родственники должны направить заявления в Пенсионный фонд, приложив копию свидетельства о смерти и предоставив документы, требуемые для подтверждения родства.

Не истребованные правопреемниками средства передаются в государственный бюджет. При этом у родственников остается право обратиться за накоплениями умершего, если через суд они смогут восстановить срок, доказав, что не обратились вовремя в силу уважительных причин (срочная служба, тяжелая болезнь, длительная командировка, незнание о смерти родственника, тюремное заключение).

Фонд пенсионных накоплений при АСВ

Гарантированные пенсионные выплаты формируются внутри специального фонда, находящегося под управлением АСВ, а их аккумулирование осуществляется из следующих источников:

- От взносов НПФ-участников:

- За счет накоплений граждан;

- Взносы ПФР;

- Выручка от инвестиционной деятельности и проектов;

- Пени, взимаемые за несвоевременное исполнение обязательств участниками.

Основные моменты формирования фонда:

- Законом предусмотрены минимальные лимиты взносов участников и объем резервов фонда;

- Ставка по взносам устанавливается/корректируется ЦБ РФ;

- Уплата взносов – обязанность страховщика, последний срок перечисления платежа — 15 апреля года, следующего за отчетным периодом;

- За несвоевременное исполнение обязательства по уплате взноса назначается пеня в размере 0,1% от суммы недоимки;

- Накопленные резервы фонда распределяются по следующим направлениям:

- Выплата гарантийного возмещения при отзыве лицензии у НПФ или наступлении иного страхового случая;

- Обеспечение деятельности системы и покрытие расходов с ней связанных;

- Задачи, которые решает фонд:

- Обеспечение сохранности накоплений граждан;

- Обеспечение соблюдения прав вкладчиков.

Из чего формируется фонд?

Во время работы системы, обеспечивающей сохранность пенсий, величина гарантийного фонда должна всегда увеличиваться, ведь она пополняется взносами от вновь прибывших участников, которые только входят в систему. Таким образом, к главным источникам, формирующим гарантийный фонд, можно отнести:

- пени за срыв сроков перечисления денежных средств,

- взносы из ПФР,

- взносы из негосударственных ПФ, входящих в систему,

- прибыль от инвестиций,

- деньги и другая собственность, полученная Агентством после выплат возмещения по гарантии,

- прочая прибыль, разрешенная законами нашей страны.

НПФ, относящиеся к системе гарантирования накоплений пенсионного характера

- УралСиб,

- Согласие,

- Будущее,

- Наследие,

- КитФинанс,

- Газфонд,

- ВТБ,

- Национальный,

- Сбербанк,

- Транснефть и пр.

Система контроля деятельности НПФ

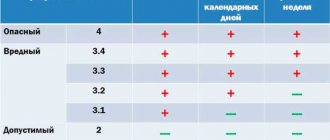

Действующая система надзора и контроля над деятельностью НПФ в основном построена на косвенных ограничениях и ряде законодательных актов, обязывающих фонды соблюдать правила, установленные государством. В числе таких мер контрольного характера, которые напрямую касаются финансовой деятельности, можно выделить:

- исчерпывающий перечень разрешенных активов, в которые НПФ может вкладывать пенсионные средства;

- ежегодный аудиторский контроль бухгалтерской отчетности;

- ежегодная актуарная оценка деятельности фонда по сумме показателей;

- ежемесячная (ежеквартальная) оперативная отчетность в Федеральную службу по финансовым рынкам;

- ежегодное опубликование в СМИ результатов деятельности фонда за истекший финансовый год.

В соответствии с законодательством, деятельность НПФ контролируют: Федеральная служба по финансовым рынкам, Министерство юстиции, специализированный депозитарий и так далее.

Несмотря на все это, наши российские граждане не питают особого доверия к НПФ. В определенной степени такие опасения справедливы, так как по долгам того же Пенсионного фонда государство несет субсидиарную ответственность — это прямо прописано в законе. Что же касается НПФ, то до текущего года это были по статусу некоммерческие организации со всеми вытекающими отсюда последствиями.