Основы пенсионной системы

Пенсия – это денежные выплаты, которые государство гарантирует разным категориям граждан:

- по достижении ими определенного возраста, при котором закон позволяет выходить на заслуженный отдых;

- для компенсации утраченного дохода после ухода с государственной службы, должности космонавтов и летчиков-испытателей;

- при потере кормильца;

- при получении инвалидности;

- для компенсации потери здоровья во время несения военной службы, радиационной или техногенной катастроф;

- нетрудоспособным для получения ими средств к существованию.

Основным источником пенсионных выплат являются отчисления в Пенсионный фонд РФ, которые за работников делают работодатели от фонда оплаты труда. Система сейчас построена таким образом, что взносы сегодняшних трудящихся обеспечивают пенсию сегодняшним пенсионерам.

В последние годы правительство забило тревогу, потому что число последних увеличивается, а число первых снижается. Получается, что может наступить момент, когда денег на содержание пенсионеров не хватит. Их просто некому будет перечислять. Отсюда и попытки исправить положение путем повышения пенсионного возраста.

Еще одним шагом увеличить бюджет Пенсионного фонда явился мораторий на накопительную часть пенсии. Объясню подробнее.

До 2002 года работодатели с доходов своих работников перечисляли 22 % в ПФ РФ, которые направлялись на выплаты сегодняшним пенсионерам. После 2002 года мы получили право разделить взносы на 2 части: 16 и 6 %. Первая часть по-прежнему шла в ПФР, а вторую можно было инвестировать через управляющую компанию или негосударственный пенсионный фонд (НПФ) и получать дополнительный доход.

Таким образом хотели создать механизм накопления самими гражданами на свои пенсии. Но денег в Пенсионном фонде от этого не появилось. И с 2014 года государство ввело мораторий, по которому накопительная часть опять полностью направлялась в ПФР. Так продолжается до сих пор.

Люди моложе 52 лет до конца 2020 года могли выбрать из двух вариантов:

- Вся сумма взносов направляется в страховую часть (22 %).

- 16 % взносов идет в страховую часть, а 6 % – в накопительную.

Также выбор доступен и только начинающим свою трудовую деятельность. У людей старше все взносы поступают в страховую часть. У так называемых “молчунов”, т. е. граждан, которые так и не определились с вариантом, взносы в полном объеме тоже переводятся только в страховую часть. Но еще раз оговорюсь, до 2020 года все граждане находятся в одинаковом положении независимо от возраста – перечисляют взносы в страховую часть.

Какую пенсию выбрать: страховую или накопительную?

В соответствии с законом от 04.12.2013 года № 351-ФЗ, которым в законодательство об обязательном пенсионном страховании были внесены изменения в части предоставления застрахованными лицами права выбора варианта пенсионного обеспечения, граждане не старше 1967 года рождения до начала 2020 года должны были выбрать один из двух представленных вариантов:

- продолжать формирование пенсии с тарифом 6% страховых взносов на накопительную пенсию;

- не направлять часть взносов на накопительную, а полностью концентрировать на страховую пенсию.

Также поскольку в период с 2014 по 2020 год включительно пенсионные накопления не будут формироваться из-за принятого Правительством моратория, то все страховые взносы пойдут на страховую пенсию и зачтутся как индивидуальные пенсионные коэффициенты, или баллы. Все пенсионные накопления, сформированные ранее, до сих пор инвестируются прежними страховщиками по обязательному пенсионному обеспечению, и будут выплачены после назначения трудовой пенсии.

Если на момент выхода на пенсию застрахованное лицо участвовало в формировании пенсионных накоплений, то в соответствии с п. 3 ст. 5 закона от 28.12.2013 года № 400-ФЗ страховая пенсия назначается и выплачивается независимо от назначения накопительной пенсии, за оформлением которой необходимо обратиться дополнительно к своему страхователю.

Плюсы и минусы накопительной и страховой пенсии

Существенным отличием накопительной пенсии от страховой является не только сама возможность инвестирования, но и право на управление: страховой пенсией нельзя управлять, а пенсионные накопления управляются и могут приносить прибыль через управляющую компанию, которую выбрал сам гражданин, согласно принятому инвестиционному портфелю.

Накопительная пенсия имеет некоторые свойства банковского вклада, таким образом, можно приобрести доход от инвестирования, а можно попасть и в убыточную ситуацию.

Поэтому существуют как плюсы, так и минусы этих двух видов пенсий.

| Вид пенсии | Накопительная пенсия | Страховая пенсия |

| Плюсы |

|

|

| Минусы |

|

|

Какой вид пенсии лучше, выбирает каждый для себя индивидуально, поскольку условия труда и уровень заработной платы у всех разный.

Работодатель чаще всего не заинтересован в увеличении отчислений, поэтому оформляет сотрудника на минимальную ставку, а накопительная пенсия дает право влиять на сумму пенсии самостоятельно.

Важно подробно изучить некоторые нюансы и все предложения, что позволит оптимально избежать всевозможных рисков, а также изучать и улучшать знания в области пенсионного обеспечения, для собственного экономического благополучия.

Как рассчитывается пенсия

Наша будущая пенсия может состоять из одной части – страховой или двух частей: страховой и накопительной.

На размер страховой пенсии влияют:

- трудовой стаж;

- размер заработка;

- готовность обратиться за пенсией позже положенного по закону срока;

- годы в декретном отпуске, на военной службе по призыву.

Страховая пенсия рассчитывается по формуле.

В индивидуальном коэффициенте зафиксированы права на получение страховой пенсии. Именно его размер зависит от гражданина. Но государство ограничило максимальное значение ИПК. В 2020 году – это 9,13 балла, в 2020 году – 9,57 балла и в 2021 году – 10 баллов. На величину ИПК влияет вариант выбранного пенсионного обеспечения.

Чем позднее вы обратитесь за пенсией, тем выше будет фиксированная выплата и ИПК. Например, если вы заявите о своем праве на пенсионные выплаты через 4 года, то фиксированная часть вырастет на 27 %, а ИПК на 34 %. Если позже на 10 лет, то фиксированная часть увеличится в 2,11 раза, а ИПК – в 2,32 раза.

| Превышение над сроком выхода на пенсию по закону | Рост фиксированной выплаты, % | Рост ИПК, % |

| 1 | 5,6 | 7 |

| 2 | 12 | 15 |

| 3 | 19 | 24 |

| 4 | 27 | 34 |

| 5 | 36 | 45 |

| 6 | 46 | 59 |

| 7 | 58 | 74 |

| 8 | 73 | 90 |

| 9 | 90 | 109 |

| 10 | 111 | 132 |

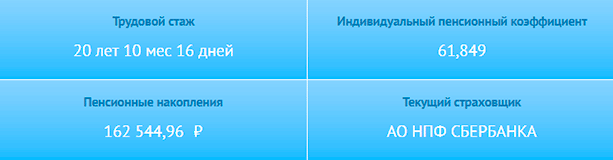

Накопленный коэффициент можно посмотреть на сайте Пенсионного фонда. Для этого надо создать личный кабинет. Можно воспользоваться логином и паролем от сайта Госуслуги. Вот так выглядит эта информация.

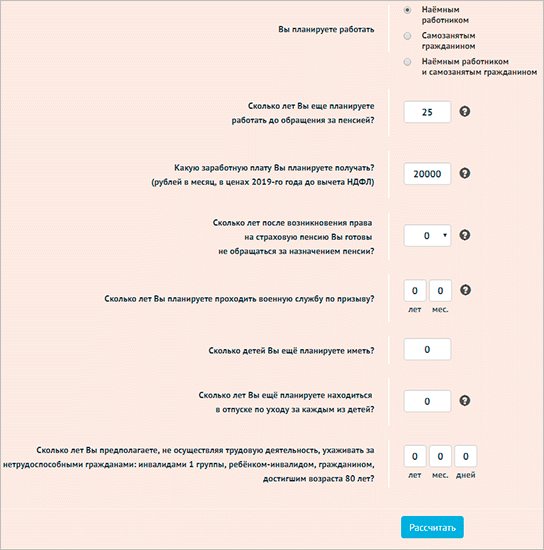

В личном кабинете с помощью пенсионного калькулятора можно спрогнозировать свою будущую пенсию. Например, по моим данным: текущим и прогнозным, она составит 15 752,66 руб.

Расчет носит условный характер. При обращении за назначением пенсионных выплат будут учитываться еще многие параметры, которые приводят к повышению фиксированной выплаты. Например:

- инвалидность 1-й группы,

- работа на Крайнем Севере,

- 30 лет работы в сельском хозяйстве и др.

Страховая часть индексируется государством, а именно фиксированная выплата и стоимость пенсионного коэффициента. Накопительная зависит от доходности инвестиционной деятельности управляющей компании или НПФ. И не стоит каждый год менять эти организации, т. е. подержать сначала в одной, потом перевести в другую. Если сделать это раньше 5-летнего срока, то сгорает сумма начисленного ежегодного дохода от инвестирования.

Откуда берется пенсия: что стоит за пенсионной формулой в России

Право на пенсию по старости имеют все, но сколько именно денег будет получать человек, уходящий на отдых, определяет государство. Портал «Правмир» разобрался, как работает российская пенсионная формула и можно ли определить размер своей пенсии заранее.

Из чего вообще состоит пенсия?

Пенсия, которую будет получать гражданин России после достижения пенсионного возраста, состоит из трех частей:

- фиксированная выплата;

- страховая пенсия;

- накопительная пенсия.

Это базовый сценарий, и он может меняться в зависимости от обстоятельств. Например, будущий пенсионер мог отказаться от накопительной части – тогда он будет получать только страховые выплаты, причем они могут быть выше, чем у того, кто все-таки решил откладывать пенсионные деньги на накопительный счет.

С другой стороны, к пенсии может добавиться еще одна социальная выплата. Это произойдет, если общая сумма материального обеспечения (в нее входят все социальные выплаты и стоимость льгот) ниже прожиточного минимума пенсионера в регионе. В этом случае федеральные или региональные власти должны добавить пенсионеру недостающую сумму. Прожиточный минимум пенсионера каждый регион ежегодно устанавливает самостоятельно. В зависимости от цен и уровня жизни в целом этот показатель по России отличается в разы. Выше он на Чукотке – 19 тыс. рублей. Самая дешевая (по версии чиновников) жизнь пенсионера в Тамбовской области – 7 489 рублей в месяц. Прожиточный минимум пенсионера в Москве в 2020 году составил 11 816 рублей, а по России в целом – 8 726 рублей. Узнать прожиточный минимум пенсионера по регионам можно здесь. Ушедшие на отдых люди не должны получать меньше этих сумм.

Что такое фиксированная выплата?

Это самая простая составляющая часть пенсии. Государство ежемесячно выплачивает ее каждому пенсионеру. В 2020 году размер фиксированной выплаты пенсий по старости составил 4 982,9 рубля. Когда власти говорят об индексации пенсий, речь идет именно об этих деньгах. По сравнению с 2020 годом российские пенсионеры стали получать фиксированные выплаты на 3,7% больше. Это 177 рублей 79 копеек. В связи с реформой пенсионного возраста государство планирует с 2020 года повышать пенсии на 1 тыс. рублей в год.

Однако проиндексированную фиксированную выплату получают лишь неработающие пенсионеры.

Для тех, кто продолжает трудиться, индексации не проводятся с 2016 года. Тогда фиксированная выплата составляла 4383,59 рубля.

Из 36,336 млн пенсионеров по старости в России продолжают работать 8,602 млн человек.

Почему пенсия – страховая?

Идеология пенсионной системы в России похожа на принцип работы страховых компаний: человек платит взносы в общий фонд, а если наступает страховой случай, он получает возмещение из этого фонда. Деньги за будущих пенсионеров вносят его работодатели: сумма отчислений в Пенсионный фонд (ПФР) составляет 22% от фонда оплаты труда, причем не менее 16% идет на финансирование «страховки». А «страховым случаем» становится наступление пенсионного возраста. При этом фактически страховая часть выплаты перечисляется пенсионеру не из собственных накоплений, а в том числе из денег, которые сегодня платят работающие граждане.

Остается лишь один вопрос: сколько именно будет получать пенсионер. Чтобы ответить на него, государство ввело индивидуальные пенсионные коэффициенты – так называемые «пенсионные баллы». Объяснить, что это такое, проще для человека, который начал работать уже после формирования современной пенсионной системы в 2015 году.

Например, это мужчина 1993 года рождения. Ему 25 лет, он получает полностью «белую» зарплату – пусть она будет средней по России: 42 364 рубля до вычета налогов. За год его работодатель перечислит в ПФР 81338,88 рубля (16%). Чтобы узнать количество пенсионных баллов, необходимо посчитать максимальную сумму отчислений в пенсионный фонд, установленную государством. Предельный размер базы для начисления страховых взносов в 2020 году составляет 1 021 000 рублей, а 16% от нее – 163 360 рублей. Количество баллов будет равно отношению двух чисел (реально перечисленным и максимальным взносам), умноженному на 10 – то есть 4,98.

Если бы этот молодой человек получал не среднюю, а медианную зарплату по России (это более точный статистический показатель – половина работников получает больше, а половина – меньше нее) – 27 тыс. рублей (данные на конец 2020 года) или 32,53 тыс. до вычета налогов, то число заработанных им пенсионных баллов было бы равно 3,82.

Впрочем, производить эти сложные расчеты вручную не обязательно – на сайте ПФР есть специальный калькулятор, с помощью которого можно посчитать предполагаемое количество пенсионных баллов за год.

Пенсионные баллы копятся каждый год, причем за год работник не может получить меньше 1 и больше 10 баллов. Точнее, в связи с переходным периодом реформы максимально число баллов будет увеличиваться с 8,7 в 2020 году до 10 в 2021 году.

Сумма всех пенсионных баллов, «заработанных» за жизнь, умножается на «стоимость» одного балла в год выхода на пенсию – так получается вторая – «страховая» часть пенсии. «Цену» балла государство определяет ежегодно. В 2020 году она равна 81,49 рубля.

Если бы экономические условия, в которых живет Россия, и зарплата не изменились бы за 40 лет, то «средний» молодой человек мог бы в 2058 году рассчитывать на ежемесячную выплату в 21,22 тыс. рублей, а «медианный» – на 17,43 тыс. рублей. Обе суммы – с учетом фиксированной выплаты (4 982,9 рубля).

Такие расчеты тоже можно провести в пенсионном калькуляторе ПФР.

А как быть с теми, кто начал работать раньше?

Из-за многочисленных пенсионных реформ в постсоветской России формулы расчета «страховой» части пенсии для них будут разными. По задумке правительства, с 2020 года все пенсионные расчеты необходимо свести к пенсионным баллам, но предварительные расчеты зависят от времени начала и общего срока трудовой деятельности.

Не очень трудно разобраться с периодом 2002-2014 годов. Тогда в основе пенсионной системы лежала концепция пенсионных капиталов, которые аккумулировались на лицевых счетах из пенсионных отчислений работодателей. Узнать его размер можно в личном кабинете на сайте ПФР. Чтобы перевести пенсионный капитал в пенсионные баллы, достаточно разделить его на 228 (это количество месяцев ожидаемого периода выплаты пенсии на 2020 год) и 64,1 – «цена» пенсионного балла в 2020 году. Полученное число и будет суммой пенсионных баллов, полученных будущим пенсионером к этому времени. Они добавляются к баллам, полученным в дальнейшем.

Для тех, кто начал работать раньше, система расчета пенсионных баллов будет еще сложнее. На нее будут влиять стаж работы до 2002 года, среднемесячный заработок в 2000-2001 годах или за любые 60 месяцев подряд до 2002 года, стаж работы до 1991 года. Эти данные позволяют определить расчетную пенсию на начало 2002 года и – при необходимости – сумму валоризации (размер разового увеличения пенсии для работавших до 1991 года). Полученное число умножается на индекс перерасчета – он фиксированный и составляет 5,6148 – и делится на «цену» балла в 2020 году (64,1). Лишь после этих расчетов можно суммировать «унифицированные» баллы до 2002 года, баллы 2002-2014 годов и баллы по современной системе.

Но ведь есть еще накопления!

В 2020 году у граждан России появилась возможность выбирать, будут ли они формировать лишь страховую пенсию (то есть копить пенсионные баллы) либо добавят к ней накопительную часть. В первом случае все 22% от фонда оплаты труда, которые работодатель перечисляет в Пенсионный фонд, будут учитываться при формировании страховой пенсии, во втором на страховую пенсию пойдет лишь 16%, а 6% составят накопления работника. Раз в пять лет можно изменить схему пенсионных накоплений или отказаться от них в пользу только страховой пенсии (уже сделанные накопления останутся под управлением выбранного страховщика). Кроме того, для тех, кто решил копить на пенсию, максимальное количество заработанных за год пенсионных баллов с 2021 года не сможет быть больше 6,25.

Зато в отличие от страховой пенсии после выхода на заслуженный отдых накопительную часть можно получить сразу целиком, разбить на несколько траншей или получать до конца жизни в виде ежемесячных выплат.

Их размер зависит от размера накоплений: их общая сумма делится на срок ожидаемого периода выплат. Его тоже устанавливает правительство, в 2020 году он составил 20,5 лет (246 месяцев), но в дальнейшем власти намерены увеличивать его из-за растущей продолжительности жизни.

Впрочем, эта система так и не заработала в полном объеме. С 2014 по 2020 год в России действует мораторий на формирование накопительной части пенсии – все пенсионные взносы идут на формирование страховой части.

Что еще влияет на размер пенсии?

На количество пенсионных баллов могут влиять перерывы в работе по уважительным причинам. Например, баллы начисляются за службу в армии, уход за инвалидом I группы или пожилым – старше 80 лет – человеком, присмотр за ребенком-инвалидом, отпуск по уходу за ребенком (причем чем больше детей в семье, тем больше баллов за каждого следующего малыша). В большинстве случаев необходим полный год перерыва в работе.

Кроме того, правительство стимулирует пожилых людей выходить на пенсию как можно позже.

Еще до решения об увеличении пенсионного возраста власти установили повышающие коэффициенты пенсионных выплат за каждый дополнительный год работы. Фиксированная выплата умножается на коэффициенты от 1,056 (за один год) до 2,11 (за десять и более лет), а пенсионные баллы – от 1,07 до 2,32 соответственно.

Кроме того, отдельные правила действуют для людей, работавших в особых условиях (например, на Крайнем Севере) или на особой работе (например, военные и госслужащие).

А при чем тут стаж?

Хотя система пенсионных баллов заменила старое понятие стажа, срок трудовой деятельности все равно имеет значение для выходящих на пенсию.

Право на получение страховой пенсии имеют те, кто отработал минимальный страховой стаж – в 2020 году он составлял 6 лет, но ежегодно увеличивается на год. После завершения реформы – в 2025 году – он составит 15 лет.

Еще одно условие получения страховой пенсии – минимальное количество пенсионных баллов: в 2020 году оно составляло 6,6, а к 2025 году достигнет 30 (рост на 2,4 балла в год) – это обязательное условия для выхода на пенсию по старости.

Если же эти условия не выполняются, пожилой человек может рассчитывать лишь на социальную пенсию по старости. До повышения пенсионного возраста право на нее получали 65-летние мужчины и 60-летние женщины, но правительство уже предложило увеличить этот возраст до 70 и 68 лет соответственно. Размер социальной пенсии по старости в 2020 году составляет 5180 руб.

Что будет с пенсиями дальше?

Изменения в российской пенсионной системе происходят постоянно, поэтому предсказать, по каким правилам уйдут на пенсию сегодняшние работники, невозможно. Российские власти еще не завершили переход на балльную систему, однако социальный вице-премьер Татьяна Голикова уже предложила отказаться от нее и вернуться к системе индивидуальных пенсионных капиталов – варианту модели, существовавшей в 2002-2014 годах. В любом случае, правительство будет стимулировать граждан самостоятельно копить на старость.

pravmir.ru

МЕТКИ:Индексация пенсий в 2020 годуИндексация пенсий неработаюшим пенсионерамИндексация пенсий работающим пенсионерамКак насчитываются пенсионные баллыКто получит доплату к пенсииМинимальная пенсияОлег ГригоренкоПенсии в России последние новостиПенсионеры РоссииПенсионная реформа в РоссииПенсионные баллыПенсионный возрастПенсионный фонд РоссииСоциальная пенсия в РоссииСтраховая пенсия по старости

Как оформить документы для получения пенсии

Подавать документы на оформление пенсии гражданин может в любое время после того, как у него возникнет на это право. Начать собирать их лучше заранее. Следует обратиться в:

- отделение ПФР по месту регистрации или фактического пребывания,

- МФЦ,

- почтовое отделение.

Заявление подается лично, через представителя или работодателя. Оно может быть написано собственноручно или в форме электронного документа на сайте и не раньше, чем за 1 месяц до срока выхода на пенсию.

Документы для оформления пенсии:

- Заявление.

- Паспорт или любой документ, который подтвердит вашу личность.

- Документ, который подтвердит ваш трудовой стаж (например, трудовая книжка, договоры, военный билет и прочее). Проследите, чтобы он был правильно оформлен. Должен содержать необходимые реквизиты: номер и дату выдачи, Ф. И. О., дату рождения, место и годы работы, должность, подпись и печать.

- Справка о среднемесячной зарплате до 2002 года. Возможны 2 варианта: берете любые 60 месяцев до 2002 года, или к расчету принимается доход за 2000 – 2001 годы, сведения о котором есть в ПФР. Получить справку можно у работодателя, его правопреемника, из архива или из других организаций, которые располагают необходимыми сведениями.

- Документы о смене Ф. И. О., рождении детей, наличии иждивенцев и другие, которые доказывали бы те или иные обстоятельства, влияющие на размер пенсии.

Документы для оформления пенсионных выплат собирает будущий пенсионер. Большая часть сведений уже хранится в ПФР, часть надо взять у работодателя. Сложности могут возникнуть только при частых сменах работы, переездах и прочих непредвиденных жизненных ситуациях. Здесь могут понадобиться запросы в архивы, поиски правопреемников несуществующих уже предприятий и прочие довольно затратные по времени действия. Что делать в том или ином случае, подскажут в территориальном отделении ПФР.

ПФР обязан рассмотреть заявление и проверить документы в течение 10 дней после поступления.

Налог на доплаты к пенсии существует?

Как прописано в законодательстве, налогообложению не подвергаются как пенсии, так и любые социальные доплаты к ним, если их выплата осуществляется в соответствии с требованиями соответствующих документов.

Таким образом, доплаты, размер которых позволяет увеличить сумму первоначальной пенсии до прожиточного минимума, не облагаются подоходным налогом, и пенсионеры могут не переживать о том, что государство удержит какую-то часть денежных средств. При этом необходимо отметить, что благодаря нововведениям 2020 года доплаты не облагаются налогом даже в том случае, если стандартный размер пенсии достигает предела прожиточного минимума.

И пенсия, и различные доплаты налогами не облагаются

Помимо доплат, которые позволяют увеличить пенсию до прожиточного минимума, существуют также льготные выплаты от государства, которые могут получить:

- ветераны военных действий;

- жители блокадного Ленинграда;

- ветераны труда.

Дополнительно стоит отметить категорию доплат в виде перечисления определенной суммы иждивенцам и пенсионерам после 80 лет, а также гражданам, проработавшим в условиях Крайнего Севера или приближенным к ним.

Доплаты к пенсии могут получать граждане, отработавшие некоторое количество времени в районе КС, пенсионерам старше 80 лет и проч.

Таким образом, проводимая государством индексация или увеличение выплат, относящихся к денежному обеспечению, позволяют избежать обложение пенсии налогом. Однако от этого не уйти в случае получения гражданином прибавок, которые не относятся к выплатам, предусмотренным федеральным или региональным законодательством. К таким выплатам следует отнести:

- корпоративные доплаты сотруднику фирмы от работодателя. Налог в этом случае составит 13% вне зависимости от того, кому предоставляется выплата – вышедшему на отдых пенсионеру или действующему сотруднику;

- доплаты к трудовой пенсии муниципальным служащим, решение о которых принимает местный орган самоуправления. Такие доплаты не относятся к льготным, поэтому придется оплатить соответствующий налог;

- выходное пособие, выплачиваемое работодателем сотруднику, которые решил выйти на заслуженный отдых. Что касается налога в этом случае, то он не должен превышать трехкратный размер среднемесячной заработной платы сотрудника.

Если гражданин получает какие-либо прибавки, не предусмотренные государством, они облагаются налогом

Важно! Последняя норма начала действовать с 2012 года и затронула практически все категории граждан.

Условия наступления права на заслуженный отдых

Чтобы знать, когда выходить на пенсию, нужно ориентироваться на 3 условия:

- Достижение 60 лет у женщин и 65 лет у мужчин. Сейчас действует переходный период, в течение которого идет постепенное повышение возраста. Например, в 2020 году выходят на пенсию женщины 56 лет и мужчины 61 года. К 2028 году 60 и 65 лет соответственно.

- Страховой стаж. Он должен составить не менее 15 лет. Также действует переходный период. В 2020 году – 10 лет, далее увеличение ежегодно на 1 год. К 2024 году – 15 лет.

- Не менее 30 индивидуальных пенсионных баллов к 2025 году. В 2019 году – 16,2 балла с последующим увеличением на 2,4.

Есть категории граждан, которые имеют право на досрочный выход на заслуженный отдых. Например, женщины со стажем работы 37 лет и мужчины с 42 годами работы. Люди некоторых профессий, такие как шахтеры, трактористы и пр. имеют право пораньше уйти на заслуженный отдых.

Кто имеет право выбора на пенсию?

Может быть ситуация, когда пенсионер соответствует нескольким критериям, по которым назначаются разные виды пенсий. И люди ошибочно полагают, что они могут получать две пенсии. Но это абсолютное заблуждение. Например, если субъект может получать государственную социальную пенсию или страховую выплату, то он обязан сделать выбор в пользу одной. Правда, выбор субъект имеет сделать в пользу той, которая наиболее выгодна для него.

Есть исключение из правил. По законодательству есть граждане, которым одновременно назначается сразу два вида пенсий. К этим гражданам относятся чернобыльцы.

Люди, пострадавшие на ЧАЭС, получают возможность одновременно оформить следующие выплаты:

- Пенсия по инвалидности. Она может быть как страховой, так и государственной, выплачиваемой из бюджета федерации;

- Пенсия по старости. Она также может быть как страховой, так и государственной.

Но в большинстве случаев, если человек получает пенсию по инвалидности, то с наступлением пенсионного возраста ему назначается уже пенсия по старости. Он обязан сделать выбор в пользу конкретного вида выплат.

Такая же ситуация касается и всех льготных пенсий, которые назначаются за выслугу лет. Пока гражданин не достиг пенсионного возраста, то он получает пенсию от государства. Как только возраст достигнет пенсионного, то он должен сделать выбор в пользу одной выплаты: или по выслуге лет, или в связи с наступлением старости.

Порядок выплаты

Пенсия выплачивается пенсионеру ежемесячно. Он самостоятельно может выбрать способ доставки:

- Традиционный через Почту России. Получатель приходит в почтовое отделение в назначенный для этого день, или ему доставляют деньги на дом.

- Через банк. Пенсионер получает пенсию в отделении или на свою банковскую карту.

- Через организацию, которая уполномочена ПФР выдавать пенсии пенсионерам. Списки таких организаций есть в территориальном отделении фонда.

С 2020 года новые пенсионеры могут получать деньги на банковскую карту только российской платежной системы МИР. Если карточка была оформлена до 2020 года, то независимо от текущей платежной системы после истечения срока действия переведут на МИР.

Пенсионер выбирает наиболее удобный для него способ получения денег путем:

- подачи заявления письменно в территориальный ПФР,

- подачи электронного заявления в личном кабинете фонда.

Налог с негосударственной пенсии – что это?

К сожалению, Налоговый кодекс РФ не до конца объясняет особенности налогообложения в случае действия программы накопительной пенсии, и нормативный документ в основном лишь подтверждает, что данный вид пенсии не относится к доходу, только если его выплаты осуществляет государство.

Таким образом, пенсионерам стоит принять во внимание и запомнить, что выплаты накопительных пенсий, сумма которых копилась в течение 2004-2014 годов, не облагаются подоходным налогом и выплачиваются в полном размере. То же самое касается ситуаций, когда накопления переводятся в негосударственные структуры. Они в любом случае являются частью заработной платы, поэтому принадлежат сотруднику.

С накопительной пенсии доходы не удерживаются

Важно! Что касается существования программы накопительных пенсий, то она с 2014 года временно заморожена. Сейчас накопления у граждан не формируется. Такая ситуация будет продолжаться до 2021 года, после чего, вероятно, программу возобновят или видоизменят.

При этом необходимо рассмотреть несколько случаев. Так, например, можно отметить, что:

- взносы, оплаченные физическим лицом за себя или третье лицо, налогом не облагаются. В случае второго варианта к третьим лицам можно отнести родителей, детей, близких родственников. Со всех перечисленных взносов не будет взиматься налог, так как они будут осуществлены из средств, из которых уже был удержан определенный процент;

- выплаты, осуществляемые по корпоративным программам, облагаются подоходным налогом. Здесь речь идет о перечислении взносом за сотрудника работодателям. Именно он оплачивает определенный законодательством процент, и сотрудник получает сумму за вычетом удержанных средств.

Если гражданин сам вносил взносы за себя или третье лицо (родителей, детей и проч.), то доходом такие деньги не облагаются

Дополнительно в случае участия в программе накопительных пенсий можно отметить, что гражданин может воспользоваться налоговыми вычетами. Однако это право дается только тем, кто самостоятельно осуществляет перечисление денежных средств на накопительную часть. Если этим, допустим, занимается работодатель, то воспользоваться предложением программы физическое лицо не сможет.

К тому же работающему пенсионеру потребуется учесть, что максимальная сумма расходов в случае обращения за социальным возвратом не должна превысить 120 000 рублей. В противном случае предложением программы тоже нельзя будет воспользоваться. Наконец, третье условие заключается в том, что воспользоваться льготой гражданин может только в течение трех лет с момента, когда получит право на это.

Что произойдет при расторжении договора?

Если по каким-то причинам гражданин захочет расторгнуть договор с негосударственным пенсионным фондом, ему следует принять во внимание, что размер использованного вычета будет удержан из выкупной суммы за договор, если физическое лицо воспользовалось своим правом на него. Если же право на вычет использовано не было, выкупная сумма остается прежней.

Если гражданин решает расторгнуть договор с НПФ, то размер использованного вычета удерживается из выкупной суммы

Помимо прочего, одно из условий расторжения договора включает в себя налогообложение прибыли, полученной в результате инвестирования имеющихся накоплений. Налог составит 13%. При необходимости подобных затрат можно будет избежать, если изначально получить накопления в виде пенсионных выплат и только после этого расторгнуть контракт.

Популярные вопросы

В этом году нужно будет выходить на пенсию. Какие годы лучше брать для расчета?

Добрый день. Учитываются сведения за любые шестьдесят месяцев непрерывной работы до 1 января 2002 года.

Если рассчитывать пенсию со справками о ЗП за семь лет, с 80 по 87 годы, а для расчета нужны любые непрерывные шестьдесят месяцев, то какие месяцы идут в счет, где ЗП была большая, или там, где не очень? В начала осуществления мною трудовой деятельности моя зарплата была невысокой, а затем за последние пять лет больше – и намного.

Период, который является самым выгодным, идет в расчет. Рекомендуем обратиться за консультацией к сотруднику, которому предоставлялись бумаги, чтобы уточнить все детали и нюансы.

В расчет берутся месяцы, когда зарплата была наиболее высокой

Какие периоды осуществления трудовой деятельности берутся для расчета? Любые пять лет до 2001 года? Или любые года за весь стаж?

Для того, чтобы произвести расчет, берутся любые 5 лет стажа до 2002 года или ваш доход за 2001 год.

Семь лет назад мне назначили пенсию по старости. Два года назад в ноябре месяце выяснилось, что мне в стаж не засчитали период за 1999-2000 годы. В это время производились все нужные операции с Пенсионным фондом России. Все документы были присланы предприятием, где я осуществляла трудовую деятельность. Из Пенсионного фонда России мне позвонили и просили о предоставлении заявления о том, чтобы был включен стаж вышеуказанного периода и о том, чтобы произвести перерасчет пенсионной выплаты. Должны ли мне произвести перерасчет за вест период, который начался семь лет назад и каким законодательством мне апеллировать перед тем, как посетить Пенсионный фонд?

Они должны все это произвести, так как тут видно, что виноваты работники Аенсионного фонда. Исходя из части 2 статьи 26 закона «О страховых пенсиях», те выплаты, которые были не получены гражданином в должный период по вине органа, который отвечает за обеспечение выплатами, должны быть выплачены ему за весь прошедший период без лимитов на сроки.

Если сотрудники ПФ ошиблись в выплатах и это было доказано, гражданин получит всю недостающую сумму

Можно для того, чтобы рассчитать средний заработок для пенсионных выплат, брать период 2000-2004 годов? Можно ли требовать перерасчет, чтобы пенсия начислялась по закону №173-ФЗ? Я являюсь пенсионеркой 1960 года рождения.

Зарплата для того, чтобы определить размер выплат, учитывается за 2000-2001 гг. или за пять лет непрерывно до 1 января 2002 года.

Где брать сведения о среднем заработке для расчета пенсии в 2000-2001 г.г. для гражданина, который выходит на пенсию?

Если у гражданина наивысший коэффициент, то ничего брать не нужно – сотрудники Пенсионного фонда вас проконсультируют. Если нет, то нужно написать заявление на место осуществления трудовой деятельности, если откажут, то в горархив или областной архив.

Когда именно стали учитывать в стаж прохождение службы в вооруженных силах Российской Федерации?

В законе, который действовал ранее, было написано об учете службы в армии. Стоит знать, что данный стаж не всегда учитывается. Лучше уточнить данный вопрос в государственной администрации.

При расчете пенсии, как правило, учитывается время прохождения службы

В этом году выхожу на пенсию. Как будет производится начисление выплат и какие годы будут учитываться для расчета?

Расчет будет происходить за стаж до 2020 года. Затем все сконвертируют в баллы за стаж после 2020 года. Все баллы будут умножаться на стоимость 1 балла. ЗП учитывается за 2000-2001 годы или за непрерывные пять лет до 2002 года.

Периоды получения зарплаты, которые берутся для начисления пенсии

Из-за недавних изменений в законах многие граждане крайне озадачены, и это касается не только тех людей, которые являются в настоящий момент времени получателями пенсионных выплат, но и тех, кто вышел на пенсию в 2017-2018 годах. Пока новая система с баллами не является понятной всем, и пока неясно, что произойдет с порядком расчета.

Стоит знать, что различных подводных камней по данному вопросу огромное множество, и всякие нововведения и ответвления в законодательстве нашей страны могут лишь еще больше озадачить граждан. Постараемся прояснить, какие годы берутся для того, чтобы начислялись выплаты по пенсии, исходя из настоящих законов, и что ожидает граждан в будущем.

Важно! Какие периоды стоит выбрать? В законе, который действовал ранее, была определенная норма, где расчет пенсии производился на основе среднего дохода граждан за осуществление трудовой деятельности до 31 декабря 2001 года.

Можно взять данные о зарплате для расчета пенсии за любые 5 лет подряд, которые были отработаны до 2001 года

Также есть возможность брать сведения о заработной плате с 1997 по 2001 годы. Получается, гражданин может брать периоды осуществления трудовой деятельности, которые будут полностью подходить под все новые нормы и порядки законов о пенсии.

Получается, чтобы рассчитать пенсионные выплаты у граждан, существует возможность брать сведения о заработной плате за периоды 2000-2001 г. Также граждане могут брать периоды за любые 60 месяцев (пять лет) до 2001 года.

Кстати! Многие задаются вопросом о том, вправе ли банки брать комиссию по пенсионным выплатам. Нет, банки не имеют права делать это.

Когда идет оформление выплат по пенсии, происходит запрос в архивы касательно трудового стажа и получаемой зарплаты на предприятии, где гражданин осуществлял трудовую деятельность с 1982 по 1991 гг.

При оформлении пенсии сотрудники ПФР делают запрос в организации, где трудился гражданин

Сейчас при расчете пенсии учитываются пенсионные баллы, которые граждане получают за каждый год работы. Важно, что уход за ребенком также дает баллы.

За первого ребенка гражданка получает 1,8 б. За второго в два раза больше, за 3-го и 4-го ребенка – 5,4 б. В итоге, если у гражданки будут четыре ребенка, то по уходу за ними в течение 1,5 лет она может получить в целом 24,3 б. При службе в армии также даются баллы – 1,8 за год прохождения службы.

За период, когда женщина ухаживает за ребенком, она тоже получает пенсионные баллы