Как рассчитывается пенсия для ИП

Индивидуальные предприниматели тоже отчисляют проценты в Налоговую инспекцию (до 2020 года отчисления производились в Пенсионный Фонд). Способ расчета пенсии ИП будет разным, в зависимости от применяемой системы налогообложения.

Индивидуальный предприниматель

ИП-пенсионер: перерасчет пенсии

Если после наступления пенсионного возраста пенсионер продолжает работать, то он может сделать перерасчет.

Два вида взносов ИП:

- Пенсия;

- Медицинское страхование.

Законодательством установлен единый минимальный взнос, который одинаковый для каждого ИП и выплачивается вне зависимости от того, какую прибыль получил предприниматель и получал ли он ее вообще. Эта сумма – 36 238 рублей в год (на 2020 год). Из этих средств на пенсию отчисляется 29 354 рублей, а на медицинское страхование – 6884 рубля.

ИП имеет право не платить фиксированные взносы в исключительных случаях. Например, отсутствие прибыли, пока предприниматель находился в местах лишения свободы, а наемных работников у ИП нет.

Сумма взноса рассчитывается 2-мя способами:

- Доход не превысил 300 000 рублей = фиксированный взнос разделить на 12 месяцев, и умножаем на X (количество месяцев в периоде, за который планируется делать взнос)

Справка! Взносы могут оплачиваться за период: месяц, квартал, полугодие, год.

- Если доход превысил 300 000 рублей = Обязательный взнос + ((доход за год – 300 000) * 1%).

В целом, все формулы, как начисляются пенсии индивидуальным предпринимателям, идентичны, но от системы налогообложения зависит база для расчетов взносов.

На УСН (упрощенке)

На УСН может быть 2 базы для расчета. Если система – «УСН Доходы», то базой будут все полученные доходы ИП за год. При системе «УСН доходы минус расходы» предприниматель имеет право уменьшить налогооблагаемую базу на сумму расходов.

Например, предприниматель получил прибыль в размере 200 000 рублей и понес расходы 50 000 рублей. В первом случае, налогооблагаемой базой будут 200 000 рублей, а во втором – всего 150 000 рублей (200 000 – 50 000).

Справка! УСН можно совмещать с другими системами налогообложения. При этом УСН будет главной, первичной системой, а ПСН или ЕНВД – дополнительной. В таком случае, расчет налогооблагаемой базы будет исходя из правил дополнительной системы налогообложения.

На ЕНВД

На ЕНВД действуют те же правила и фиксированный взнос в налоговую инспекцию. Но у ЕНВД есть одно существенное отличие – налог и дополнительный взнос рассчитывается не с общего дохода, а с вмененного дохода. Налоговые органы проверяют, сколько должен уплатить предприниматель.

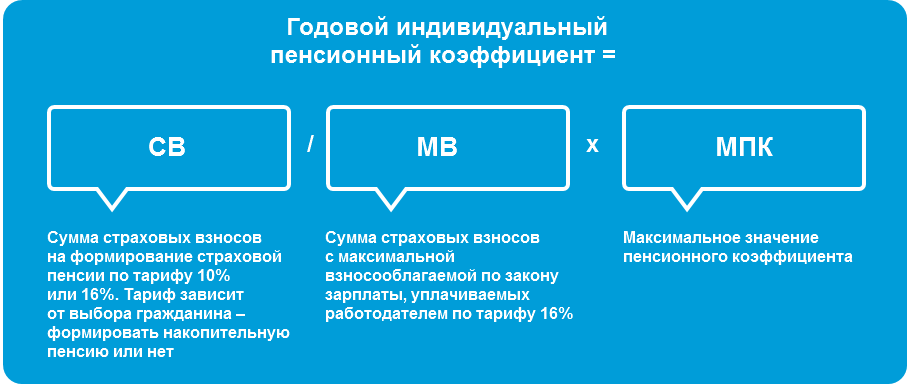

Расчет ИПК

На ОСНО

На общей системе налогообложения действуют все вышеперечисленные правила. Но база расчета взносов – доход минус предпринимательские вычеты. Расходы вычету не подлежат, если предприниматель вычитает из доходов расходы — налоговая инспекция подает в суд. Если ОСНО действует у ИП одновременно с ПСН или ЕНВД – правило расчета будет действовать как на ПСН/ЕНВД.

На ПСН

ПСН – это патентная система налогообложения. Она несколько сложней. Здесь размер пенсии будет рассчитываться исходя из выплат от размера потенциального дохода. Потенциальный доход прописан в Налоговом Кодексе для каждого вида деятельности. Тем не менее, истина проста: чем больше отчислений, тем выше будет пенсия индивидуального предпринимателя.

Обратите внимание! В 2020 году фиксированный взнос будет равен 40 874. Постепенное увеличение планируется каждый год.

Сколько примерно может получить ИП?

Благодаря пенсионному калькулятору, который расположен на сайте ПФР, можно примерно представить, какую пенсию будут получать действующие предприниматели, если будут и дальше продолжать свою деятельность и регулярно осуществлять страховые взносы.

Например, представим, что ИП планирует около 30 лет работать на рынке, получая при этом около 1,2 млн рублей в год. Согласно расчетам калькулятора, ИП сможет на пенсии получать 12,6 тыс. рублей в месяц. Если при таком же уровне доходов проработать, например, 40 лет, то можно рассчитывать на пенсионные выплаты в размере более 15 тыс. рублей.

А теперь давайте учтем бонусы и представим, что ИП не сразу воспользуется своим правом на пенсию. Проработав 40 лет и получая по 1,2 млн рублей в год, гражданин решает оттянуть выход на пенсию еще на 5 лет. Его размер пенсии мгновенно увеличивается до 21,6 тыс. рублей. Если прийти за пенсией через 10 лет после появления такого права, то размер пенсии ИП и вовсе составит более 34 тыс. рублей. И это хороший уровень, который приближен к среднему уровню зарплаты в России.

При этом надо понимать, что расчеты ведутся относительно текущих цен. На момент выхода на пенсию размер будет, конечно, проиндексирован с учетом инфляции.

Что такое индивидуальный пенсионный коэффициент

Идет ли стаж у ИП для пенсии и как его подсчитать

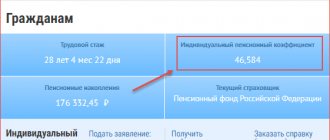

Каждый предприниматель в ходе своей коммерческой деятельности зарабатывает собственный пенсионный коэффициент. Индивидуальный пенсионный коэффициент, сокращенно ИПК, фиксируется на ту дату, с которой официально начинается выплата.

2 вида ИПК:

- ИПКс – за периоды до 2020 года;

- ИПКн – з периоды после 2020 года.

ИПК будет равен сумме ИПКн и ИПКс, умноженной на КвСП. Расшифровывается как коэффициент повышения ИПК при отсроченном назначении пенсии. Например, если при наступлении пенсионного возраста предприниматель продолжил работать, будет дополнительно учет срока «переработки». Если этого не произошло, то КвСП влиять не будет. ИПК зависит от общего объема взносов уплаченных за все время существования ИП и от продолжительности стажа. Чем больше стаж и объем взносов – тем выше накопленные баллы и коэффициенты, следовательно, выше будут и пенсионные начисления.

Делаем выводы

Итак, можно сказать, что каждый ИП, если он заинтересован в хорошей пенсии, должен уделять внимание нескольким базовым факторам. А именно:

- Общий стаж работы. Чем больше лет ИП трудится, тем лучше, ведь каждый дополнительный год при условии отчислений на взносы приносит ему дополнительные баллы.

- Размер дохода. Хотя ИП платят фиксированные взносы, но у них есть еще переменная часть, которая зависит от размера дохода. Соответственно, при большом доходе отчислений государству будет больше, а значит, можно будет рассчитывать на хорошую пенсию.

- Позднее обращение. И, наконец, не стоит сразу же прекращать бизнес и бежать за пенсией, как только появится такая возможность. Иногда лучше работать дальше, рассчитывая на то, что за это время размер выплат существенно увеличится.

Дополнительные коэффициенты

Идет ли стаж у самозанятых граждан и как это влияет на пенсию

Основная формула расчета на 2020 год учитывает всего 4 показателя. Один из них = МПК.

Обратите внимание! Для оформления пенсии необходимо набрать минимальный пенсионный коэффициент (МПК). В 2019 он установлен в размере 13,2 баллов, и ежегодно эта цифра будет увеличиваться на 2,4 балла, пока МПК не достигнет 30. Стоимость одного такого балла на 2020 год – 87 рублей.

Льготные коэффициенты:

- Военная служба – 1,8 балла;

- Отпуск по уходу за ребенком – 1,8 балла в год минимум. За каждого ребенка количество баллов увеличивается, а максимальный срок отпуска суммарно – 6 лет.

- Годы, потраченные на уход за близкими родственниками с инвалидностью, либо за недееспособными родственниками старше 80-ти лет, уход за ребенком с 1 степенью инвалидности старше 18 лет – 1,8 балла в год.

Как начисляются пенсионные баллы самозанятым?

В отличие от ИП, которые обязаны отчислять в ИФНС все виды взносов, для самозанятых такое обязательство не предусмотрено. Они платят только налоги:

- При сотрудничестве с физическими лицами – 4% от суммы доходов;

- При работе с организациями – 6%.

Таким образом, страховой стаж для начисления пенсий у самозанятых не идет, следовательно, ИПК не формируются. При достижении пенсионного возраста человек, проработавший всю жизнь как самозанятый, сможет претендовать только на социальную, а не страховую пенсию.

Альтернативный вариант – самостоятельное (добровольное) отчисление взносов. Также самозанятые могут перечислять деньги на накопительную часть пенсии в негосударственные пенсионные фонды, а при достижении установленного возраста получать гарантированные выплаты.

Чтобы позаботиться о пенсии, самозанятые могут откладывать деньги на банковские вклады. Годовая доходность по ним в среднем составляет 5% от суммы, но за 2-3 десятка лет можно накопить достаточное количество денег для безбедной старости.

Правила оформления пенсии по старости для ИПК

Регистрационный номер в ПФР для ИП — как узнать и для чего он нужен

Достичь минимального пенсионного возраста, когда ИП может получать пенсию по старости, недостаточно. Необходимо накопить минимальный размер ИПК. Приятный момент: при расчете ИПК будут учтены время службы в армии, время по уходу за ребенком не более 6 лет в сумме, время ухода за больными недееспособными родственниками и то время, когда ИП официально числился как безработный.

Страховая пенсия

Повышение пенсионного возраста на практике будет происходить постепенно.

Предпринимательский стаж в 2020 году — минимум 10 лет. То есть, при наступлении старости, не менее 10 лет жизни, физическое лицо должно работать в статусе ИП. Если ИП инвалид, то сохраняется право на пенсию или пособие по инвалидности. Если физ. лицо открывает собственное ИП менее чем за 10 лет до наступления пенсионного возраста – ему будет положена пенсия, исчисляемая из его трудового стажа без статуса предпринимателя.

Обратите внимание! Эти контрольные цифры могут уменьшаться для представителей малых народностей и жителей крайнего севера.

Для получения пенсии, предприниматель должен явиться в Пенсионный фонд и предъявить:

- документы о рождении детей;

- личный паспорт;

- трудовую книгу;

- страховое свидетельство;

- свидетельство об уплате единого налога на вмененный доход;

- справки об уплате обязательных страховых взносов и налогов. Образец справок есть на официальном сайте ПФР.

Какие еще факторы влияют на пенсию?

Если ИП желает существенно увеличить размер своей пенсии, то ему необходимо немного затянуть с обращением за пенсионными деньгами. Иными словами, гражданин уже имеет право на получение пенсии, однако не оформляет ее, а продолжает работать и кормить себя без госпомощи.

И чем дольше гражданин протянет на самообеспечении, тем больший размер пенсии ему потом назначат. Все дело в том, что для таких случаев предусмотрено увеличение параметров указанной выше формулы.

Например, если гражданин решит подождать 5 лет после получения права на пенсию и только потом придет за ее назначением, то при расчете ему добавят к базисной выплате 36%. Сумма накопленных баллов увеличивается на 45%.

Если гражданин проявит выдержку и 10 лет не будет обращаться за пенсионными деньгами, то базисная выплата в его случае увеличится более чем в 2 раза. Размер накопленных баллов ему увеличат в 2,3 раза.

Такие бонусы существенно увеличивают итоговый размер пенсионных выплат. Появились они не просто так. Государство заинтересовано в том, чтобы граждане, как можно дольше оставались на рынке труда и не спешили за пенсией. На фоне сокращения трудоспособного населения эта проблема приобретает действительно острый характер.

Выгодными же бонусами можно стимулировать граждан к продолжению трудовой деятельности. Потенциальные пенсионеры будут знать, что если они еще немного поработают, а потом придут за пенсией, то ее размер будет существенно больше.

Расчет пенсии

Размер пенсии у ИП можно посчитать с помощью простой формулы. Число собранных баллов необходимо умножить на стоимость одного и добавить фиксированную долю. Для определения персонального коэффициента лучше проконсультироваться в ПФР.

Если у ИП не хватает стажа и уплаченных взносов на полные страховые пенсионные выплаты, он получит лишь базовую пенсию. Накопления позволяют нарастить страховую долю или обеспечить дополнительную часть пенсионного обеспечения.

К основным условиям получения пенсии ИП относятся:

- Достижение возраста, закрепленного для законного перехода на пенсию, – 55 лет для женщин и 60 – у мужчин.

- Страховой стаж не меньше 9 лет.

- ИПУ от 13,8 балла.

Важно! С каждым годом вплоть до 2024-го показатель страхового стажа будет возрастать на год, пока не составит 15 лет.

Важные нюансы для УСН и ЕНВД

Подсчет пенсионных выплат ИП, работающим по УСН, осуществляется по обычным нормам. Упрощенная форма налогообложения предусматривает выплату взносов страхового типа в рамках пенсионного страхования.

ИП, применяющие упрощенку, работают на следующих условиях:

- Выплачивают единый налог вместо налога на доходы, на имущество и НДС.

- Сдают отчетность единожды в году.

- Обладают правом на налоговые каникулы.

- Могут иметь представительства в других регионах.

Правила обложения налогами упрощены для ИП, которые получают ежегодный доход в пределах 60 млн. рублей, и если в организации насчитывается менее сотни сотрудников. Пенсионные взносы за работников платит ИП. Есть два варианта применения этой системы. Первый предполагает налог с доходов в размере 6%, второй – выплату налога с доходов за вычетом расходов в 5 – 15% (показатель зависит от региона).

Пенсия у ИП на ЕНВД также зависит от объема взносов. Система, применяемая в таких случаях, выгодна ИП с внушительными суммами доходов. Размер налога здесь устанавливается без учета прибыли, ставка равна 15%. Пенсионные выплаты считают в соответствии с коэффициентом-дефлятором, изменяющимся каждый год. Отчетность сдают поквартально, можно не использовать ККТ и не открывать расчетный счет.

Пенсионное обеспечение наемных сотрудников

ИП могут пользоваться трудом наемных сотрудников исключительно после заключения трудового соглашения или гражданско-правового договора. Предприниматель обязан платить взносы за своих работников в размерах, установленных законодательством России. Людям, поступающим на первое место работы, ИП должен оформить страховые свидетельства утвержденного образца.

Страховой стаж таких сотрудников подтверждается данными специализированного учета. Речь идет о сведениях, находящихся на лицевом счете сотрудника в ПФР. После подписания договора с ИП человеку отводится 30 дней на постановку на учет в фонде.

Важно! Пенсия начисляется по отчетам ИП за наемных сотрудников и за самого себя.

Предприниматель сдает отчеты за нанятый персонал как организация. Для отчета за себя нужно подать ведомость в установленном формате и копии документов, подтверждающих выплаты взносов. При наличии расчетного счета в качестве такого подтверждения рассматриваются платежные поручения и специальные выписки. Если счета нет, доказать платежи можно банковскими квитанциями.

В страховом стаже сотрудников, работающих по трудовым соглашениям с ИП, учитываются периоды выплаты за них взносов. Подтвердить рабочие периоды можно договорными соглашениями с пометками нанимателя. Взносы зачисляются для каждого гражданина отдельно.

Выплаты ИП без сотрудников

Рассчитать пенсию ИП без наемных сотрудников еще проще. Для них установлены зафиксированные размеры взносов для пенсионного страхования. Платежи производятся на следующих основаниях:

- Для ИП с ежегодным доходом в пределах 300 тыс. рублей взнос на ОПС определен в сумме 26 545 рублей.

- Остальным предпринимателям придется уплачивать еще 1%.

- В первом варианте выплаты следует произвести до завершения года, во втором – до 1 июля предстоящего года.

- Совокупная сумма таких взносов не должна превысить восьмикратного фиксированного взноса.

- По ОМС ежегодно выплачивается 5 840 рублей.

Базовая часть пенсии ИП может быть увеличена при наличии в его семье нетрудоспособных граждан, находящихся на его иждивении. Этот факт нужно подтвердить документально.

Пример расчетов

Если у ИП есть доход, соответствующий среднему показателю по стране (около 42 тыс. рублей), то за год сумма составит 504 тыс. рублей. Округляем сумму до 500 тыс. Пенсионные выплаты за 2020 год будут равны:

26 545 +1% х (500 000 – 300 000) = 28 545 страховые

(28 545 / (1 021 000 х 16%)) х 10 = (28 545 / 163 360) х 10 = 1,75 баллы в коэффициентах.

К переходу на пенсию через 35 лет этот ИП получит 35 х 1,75 = 61,25 балла, заработав право на выплаты. С учетом фиксированной части размер пенсии составит 4 982,90 + 61,25 х 81,49 = 4 982,90 + 4 991,27 = 9 974,17 рублей.