Как связаны материнский капитал и ипотека

Материнский капитал предоставляется в рамках ФЗ №256 от 29.12.2006г. В Законе определено для кого предназначены выплаты, порядок получения сертификата при рождении ребенка, на какие цели могут быть потрачены средства.

Одним из направлений расходования денег является приобретение готового жилья, квартиры в строящемся доме, на ИЖС. Средства могут быть направлены на погашение имеющейся задолженности по ипотеке или на первоначальный взнос по кредиту на покупку недвижимости. (ст. 10 ФЗ №256).

Способы применения материнского капитала в ипотеке

На сегодняшний день размер материнского капитала составляет 466 тысяч 617 рублей (сумма проиндексирована с 1 января 2020 года). Этих средств, как правило, хватает на 10-40 % стоимости жилья в зависимости от региона проживания. Использование материнского капитала позволяет существенно сэкономить средства семьи и в более короткие сроки закрыть ипотеку.

Капитал может быть потрачен при ипотечном кредите несколькими способами:

- Оплата первоначального взноса. По такой схеме работают не все банки, поэтому при первичной консультации необходимо обязательно сообщить сотруднику банка, что первый взнос оплачивается за счет капитала. В любом случае, большинство банков не разрешают использовать капитал, как 100% взноса. В таком случае заемщику нужно, по крайне мере, 5% от стоимости жилья заплатить за счет личных средств (привлекать капитал таким образом можно только после того, как ребенку исполнится три года).

- Погашение основного долга раньше срока. Этот способ интересен, когда ипотека была оформлена до того, как возникло право на материнский капитал. Он наиболее удобен для обеих сторон. Заемщик делает досрочное погашение, за счет чего может уменьшить обязательный платеж или срок кредитования. Для банка же такая процедура не несет каких-либо рисков.

- Оплата процентов по кредиту. Такая схема используется крайне редко. Для заемщика она интересна только в том случае, если он не планирует в будущем совершать досрочное погашение. Банк же получает гарантию того, что проценты будут уплачены.

На что можно использовать средства

- Погасить кредит. Если денег достаточно для полного погашения ипотеки материнским капиталом, заемщик сможет оплатить долг в окончательный расчет.

- Заплатить проценты и частично тело кредита. Этот вариант подойдет для заемщиков, которые платят ипотеку не так давно и еще имеют внушительный остаток задолженности. При частично-досрочном возврате снижается сумма переплаты по сделке. Должник сможет уменьшить ежемесячные выплаты или срок кредитования.

- Внесение денег в качестве взноса собственными средствами. Наличие первоначального взноса позволит оформить ипотеку на более лояльных условиях, будет предложена выгодная процентная ставка, увеличится сумма выдачи.

Банки разрешают досрочное и частично досрочное погашение задолженности, не взыскиваются штрафные санкции, не выставляются дополнительные условия. Главное правильно оформить заявление, и соблюсти регламент погашения.

Наличие сертификата не гарантирует получение ипотеки!

Банки допускают вложение средств в ипотечную сделку, но это не увеличивает вероятность выдачи. Если заявитель признан неплатежеспособным, имеет плохую кредитную историю, кредитор откажет в выдаче, независимо от наличия у клиента материнского капитала.

Сколько стоит выделение долей детям у нотариуса?

Услуги нотариуса по выделению долей после погашения ипотеки материнским капиталом платные. Размер суммы, которую потребуется произвести в пользу специалиста, закреплен в пункте 5 статьи 333.24 НК РФ. Специалист взимает 0,5% от суммы, указанной в договоре купли-продажи. Отдельно оплачивается заверение договора дарения. На стоимость оказывает влияние кадастровая цена недвижимости. Гражданин должен заплатить 0,2% от суммы договора + 3.000 руб.

Дополнительно нужно предоставить госпошлину за регистрацию прав собственности в Росреестре. Её размер составляет 2.000 руб (333.33 НК РФ).

Базовые требования и процедура погашения ипотеки

Базовые требования установлены в ст. 10 ФЗ №256:

- Можно приобрести недвижимость, которая находится на территории России.

- В жилом помещении должна быть выделена доля на супругов и несовершеннолетних детей.

- Предоставляются денежные средства одному из родителей, чаще владельцем сертификата выступает мать.

- Средства могут быть использованы только для улучшения жилищных условий: на покупку или реконструкцию жилья, для заключения договора ДУ, при ИЖС.

- Кредит должен быть получен в банке, кредитном кооперативе или в АИЖК (Дом. РФ).

- Погасить можно фактическую задолженность и/или проценты, средства невозможно направить на оплату штрафов, начисленных пени, комиссий и т. д.

- Сделка совершается в безналичной форме, поэтому продавцу недвижимости необходимо иметь счет, на который будут перечислены денежные средства.

- С целью недопущения мошеннических сделок по обналичиванию, не допускается приобретение жилого помещения у родственников.

- Можно использовать все денежные средства, находящиеся на счете или их часть. Выделяются деньги не ежемесячно, а одной суммой.

Независимо от того, на кого оформлен сертификат, государство выделяет средства для всей семьи. Поэтому, если ипотеку взял супруг, который не является его владельцем, можно воспользоваться средствами для погашения задолженности.

Потратить средства на погашение кредита на жилье можно, не дожидаясь пока ребенку исполнится 3 года

Для того, чтобы погасить ипотеку, потребуется согласовать сделку с ПФ и банком-кредитором.

Нотариальное обязательство о выделении долей по материнскому капиталу

В рамках утвержденных Правительством Правил обязательство о наделении долей супругу и детям в жилом помещении, приобретенном с использованием средств маткапитала, может быть оформлено только у нотариуса либо у лица, наделенного законом такими полномочиями. Оригинал обязательства остается в органе ПФР, а копия передается обладателю сертификата (лицу, давшему обязательство).

Составленная без участия нотариуса простая письменная форма обязательства юридической силы не имеет и органом Пенсионного фонда не принимается.

Обязательство дается лицом, которое обладает правом собственности на жилое помещение. Это может быть:

- владелец сертификата;

- супруг;

- оба супруга, если они вдвоем являются покупателями (приобретателями) жилья или созаемщиками по ипотеке.

Наделять долями по обязательству следует только родных и усыновленных детей, в том числе совершеннолетних.

Для оформления обязательства следует обратиться в любую нотариальную контору и предоставить требуемый пакет документов. При составлении данного документа должно лично присутствовать лицо (лица), дающее обязательство.

Родители должны вдвоем подписать обязательство в случаях, когда они являются:

- созаемщиками по ипотечному кредиту;

- сторонами по договору (покупателями, участниками по ДДУ и т.д.).

Какие документы нужны для оформления обязанности у нотариуса

Для составления документа, содержащего обязательство лица выделить доли в жилом помещении, приобретенном за счет средств маткапитала, нужно предоставить следующие документы (можно копии, за исключением паспорта):

- Паспорт обладателя сертификата и/или ее мужа.

- Свидетельства о рождении всех детей.

- Документы об усыновлении ребенка (детей).

- Свидетельство о регистрации брака.

- Сертификат на материнский капитал.

- Правоустанавливающие документы на жилое помещение (договор купли-продажи, договор ДДУ, договор на землю при возведении ИЖС, выписка из реестра для участников кооператива, и т.п.).

- Свидетельство о государственной регистрации права собственности на жилое помещение и/или землю (с 1 января 2020 года — выписка из Единого государственного реестра недвижимости ЕГРН).

- Кредитный договор и договор об ипотеке (при наличии).

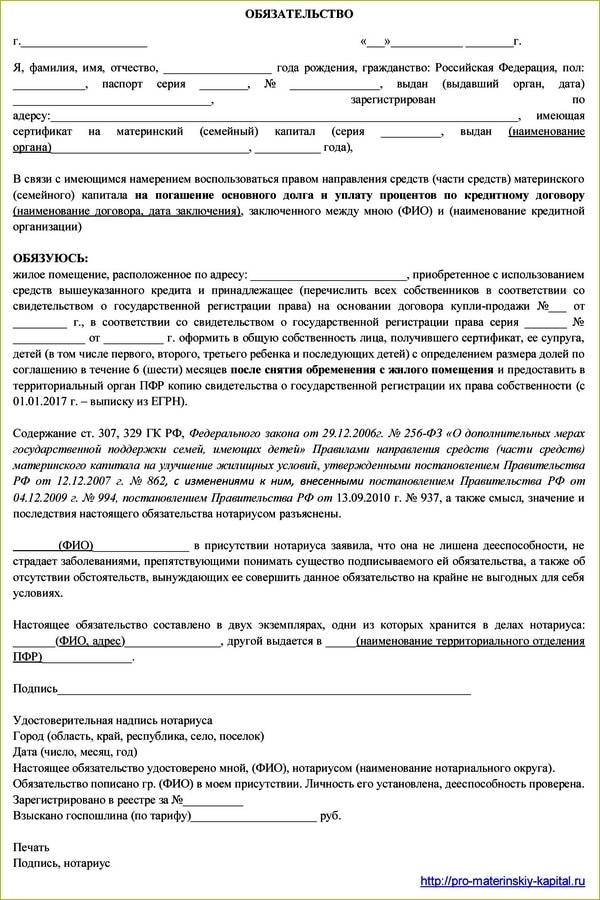

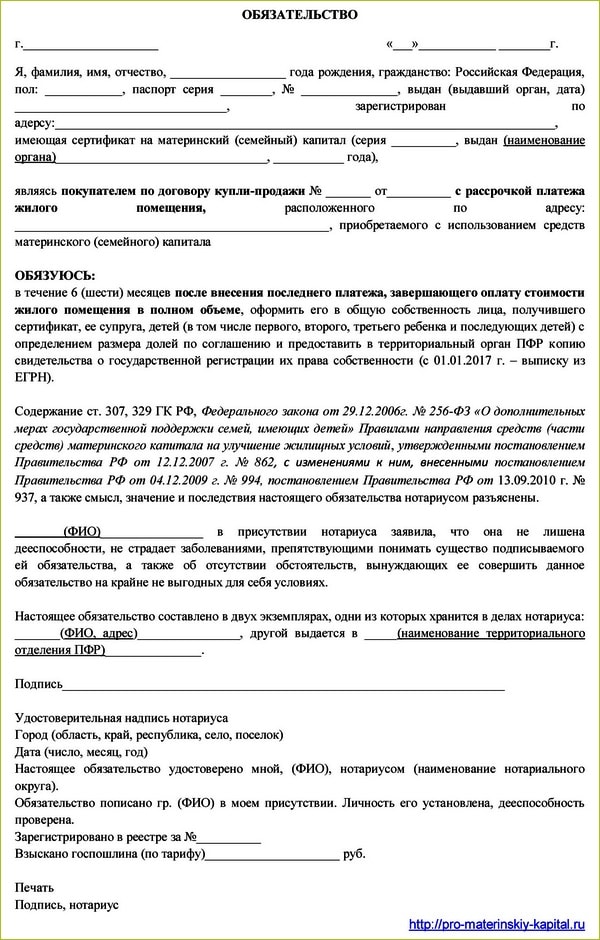

Образец обязательства о выделении доли по материнскому капиталу

Текст (содержание) обязательства по материнскому капиталу зависит от способа приобретения жилья:

- право собственности на жилое помещение зарегистрировано на мужа и/или на жену;

- погашение кредита или займа (с обременением ипотекой и без такового);

- приобретение уже готового жилья, долевое строительство многоквартирного дома или строительство (реконструкция) частного жилого дома (объекта ИЖС).

Закон о материнском капитале № 256-ФЗ и утвержденные Правительством правила требований к оформлению обязательства не содержат. В различных регионах органы ПФР могут предъявлять свои требования к содержанию обязательства, поэтому имеется смысл сначала уточнить в ПФР его форму.

Чаще всего владелец сертификата (ее супруг) обращаются к нотариусу за составлением этого документа. Последний, имея образцы различных обязательств, исходя из конкретной ситуации составляет обязательство самостоятельно.

Ниже приводятся примерные образцы обязательств о выделении доли по материнскому капиталу:

- При покупке жилья владельцем сертификата по договору купли-продажи:

- При погашении основного долга и процентов по ипотеке (жилищному кредиту или займу):

- При покупке жилья в рассрочку, предоставляемую физическим или юридическим лицом:

- При получении материнского капитала на строительство жилого дома (или проведение его реконструкции):

Конечно, супруги могут сами составить бланк обязательства, а затем с ним пойти к нотариусу. Но вряд ли это является целесообразным, поскольку нотариус может просто отказать в удостоверении такого документа. И даже если он все-таки согласится на оформление, ему все равно придется заплатить по нотариальному тарифу (500 руб. согласно ст. 333.24 Налогового кодекса РФ).

Поэтому тратить время на самостоятельное составление обязательства не следует. Необходимо просто взять все нужные документы и обратиться в нотариальную контору.

Как бы то ни было, во всех видах обязательств указывается следующая информация:

- ФИО лица (лиц), берущего на себя обязательство с указанием паспортных данных;

- Данные сертификата на маткапитал (серия, номер, дата выдачи);

- Наименование органа ПФР, выдавшего сертификат;

- Цели использования средств маткапитала (оплата стоимости по договору, погашение кредита, строительство ИЖС, ДДУ, взнос в кооператив);

- Реквизиты договора (кредитного, ипотечного, купли-продажи, долевого участия и т.п.);

- Описание жилого помещения с указанием адреса его расположения;

- Обязательство оформить жилое помещение в общую собственность всех членов семьи по соглашению с определением размера долей каждого с указанием срока передачи и условий (снятие обременения, введение в эксплуатацию, получение кадастрового паспорта на жилой дом и т.д.);

- Обязательство о передаче в дальнейшем копии свидетельств о госрегистрации права общей собственности (с 2020 года — выписки из ЕГРН) в орган ПФР;

- Отметка нотариуса об установлении личности и дееспособности лица (лиц), дающих обязательство;

- Указание на количество экземпляров документа и места их хранения (передачи);

- Подпись с указанием ФИО полностью;

- Информация об удостоверении документа нотариусом;

- Дата, печать нотариуса, размер оплаты по тарифу.

Обращение в Пенсионный Фонд

Владелец Сертификата обращается в ПФР с заявлением о распоряжении материнским капиталом с указанием вида расходов и размера денежных средств.

В соответствии с ПП №862 от 12.12.2007 г. потребуются следующие документы:

- На супругов: удостоверения личности мужа и жены; свидетельство о браке или о расторжении, если заявитель находится в разводе;

- На недвижимость: документы, подтверждающие покупку недвижимости и нахождение ее в собственности заемщика;

- От кредитора: кредитный договор с графиком погашения, договор залога, справка об остатке долга по кредиту и процентам на дату обращения, подтверждение, что кредит был выдан посредством перечисления денежных средств на счет;

- Письменное обязательство заемщика оформить долю на каждого члена семьи, заверенное у нотариуса;

- Справка с реквизитами счета владельца сертификата;

- Если материнский капитал направляется на улучшение жилищных условий, дополнительно представляется разрешение на строительство или реконструкцию, в результате которых площадь жилья будет увеличена в соответствии с учетной нормой;

- При ИЖС представляются документы на земельный участок.

Правила подачи документов установлены Приказом Минтруда России №606н от 02.08.2017 г. В них определено, что подавать запрос должен владелец сертификата лично или через доверенное лицо. Заявление может быть подано в любое время, независимо от даты рождения ребенка.

Способы подачи заявления:

- Визит в Пенсионный фонд;

- Посещение МФЦ;

- Отправка почтой;

- Онлайн через сайты Госуслуг и Пенсионного фонда.

Для чего необходимо оформлять

Как уже стало понятно по описанному выше, рассматриваемая бумага необходима для того, чтобы обеспечить приобретение права собственности на новый жилой объект недвижимости каждого члена семьи, которой при рождении второго или последующего ребенка был предоставлен семейный капитал. И данное правило, в первую очередь, закреплено в ч. 4 ст. 10 закона 256-ФЗ.

Но какова же конечная цель законодателя, предусмотревшего такую норму? Ответ лежит на поверхности и заключается в обеспечении в равной мере прав обоих супругов и всех их несовершеннолетних детей. Другую теорию обсуждают на менее официальном уровне.

Заключается она в том, что гражданин, который в несовершеннолетнем возрасте получил право на долю в квартире или доме, во взрослой жизни уже не сможет претендовать на получение жилого помещения от муниципалитета, в котором он проживает. А это влечет существенную экономию для консолидированного бюджета, уменьшая нагрузку на него.

Справка! В любом случае такая бумага является необходимой для распоряжения деньгами материнского капитала в случае улучшения жилищных условий путем приобретения или строительства жилой недвижимости получателем сертификата.

Документы в банк

Для согласования сделки с кредитором, необходимо сообщить финансовой компании о своем намерении погасить кредит и/или проценты в установленный срок до наступления даты платежа.

Для оплаты долга, кредитору потребуется представить Сертификат, справку из Пенсионного фонда об остатке средств на счете. Заявление лучше составить в двух экземплярах, чтобы на втором уполномоченный работник поставил визу о принятии документа к сведению.

Будет определена расчетная дата операции, и кредитная компания сделает предварительный расчет суммы кредита и процентов к погашению.

Документы на материнский капитал (ипотека)

Получить сертификат, подтверждающий право на получение государственной субсидии, каждая семья с 2-мя и более детьми вправе по месту жительства в местном отделении Пенсионного фонда.

Подать бумаги следует как можно скорее, чтобы не упустить сроки. Распорядиться деньгами семья сможет после того, как второму ребенку исполнится 3 года, но с момента его рождения получить сертификат можно в течение 3 лет.

Таков общий перечень, но могут потребоваться и другие бумаги.

Так, если на данный момент первому ребенку уже исполнилось 18 лет и он обучается где-либо по очной форме, то понадобится приложить справку из учебного заведения. Если же обращается в ПФР не сам заявитель, а его доверенное лицо, то подтвердить полномочия необходимо доверенностью.

Совет! Чтобы узнать точно, сколько денег осталось от маткапитала на счету, необходимо оформить справку о материнском капитале для ипотеки. Получить ее можно, обратившись с заявлением в ПФР , ответ на которое придет по адресу заявителя в течение 3 дней.

Пошаговая инструкция по вложению мат капитала в ипотеку

Как погасить ипотеку материнским капиталом:

- Внимательно изучить условия досрочного погашения ипотеки, установленные кредитным договором. Банки выставляют разные требования к оплате задолженности раньше срока, обычно обращаться следует за 15–30 дней до даты взноса очередного платежа по графику. Свое намерение должник должен оформить письменно.

- Получить в кредитной компании справку об остатке задолженности и процентов с номерами счетов для перечисления.

- Известить региональное отделение Пенсионного Фонда;

- Получить перечень необходимых документов на сайте Госуслуг или ПФР и собрать их;

- Подготовить заявление. Бланк можно скачать на сайте или получить в его представительстве на месте.

- Отправить пакет документов на рассмотрение.

- Дождаться решения.

- Обратиться в банк с заявлением на досрочное погашение.

- После утверждения деньги перечисляются на указанные в справке из банка счета.

После совершения операции, при частично-досрочном возврате, кредитор сформирует новый график погашения задолженности.

Сроки перечисления денег

Согласно ст. 8 ФЗ №256 заявление рассматривается Пенсионным Фондом в срок до 30 дней. В течение последующих 5 дней заявитель получит уведомление о принятом решении. Если получен отказ в выплате, документ должен содержать причины. Если принято положительное решение, деньги перечисляются в соответствии с заявлением в десятидневный срок (п. 17 ПП №862 от 12.12.2007 г.) Это необходимо учитывать, если средства поступают в окончательный расчет погашения ипотеки, т. к. в период рассмотрения заявления проценты на остаток задолженности начисляются стандартно, и сумма к оплате может быть изменена.

Как подать заявление электронно

В соответствии с ПП №553 от 07.07.2011 г. на портале Госуслуг реализована возможность электронного оформления заявления для предварительного рассмотрения и записи на визит в Пенсионный фонд для предоставления оригиналов документов. При обращении через портал Госуслуг, необходимо предварительно зарегистрироваться на сайте и подтвердить учетную запись.

Порядок действий следующий:

- Авторизоваться на сайте;

- Выбрать навигационную панель «Услуги»;

- Перейти в категорию «Семья и дети»;

- Открыть «Распоряжение материнским капиталом»;

- Выбрать тип получения ;

- Ознакомиться с пакетом документов;

- Нажать «Получить услугу»;

- Оформить заявление и отправить на рассмотрение;

- Через 1–2 дня пользователь получит приглашение, в какое время он сможет прийти в ПФР с оригиналами документов.

Как погасить ипотеку маткапиталом в Сбербанке

Погасить ипотеку материнским капиталом в 2020 году можно практически во всех кредитных организациях, которые занимаются выдачей кредитов под залог недвижимости. Наиболее большой объем выдач приходится на Сбербанк, ВТБ, Дом. РФ, ипотечный банк Дельта кредит.

Сбербанк предлагает семьям с детьми воспользоваться программой «Ипотека плюс материнский капитал» для покупки готового или строящего жилья. Средства Сертификата могут быть внесены в качестве первоначального взноса или направлены на погашение действующей задолженности.

Условия для погашения:

- Деньги израсходованы на приобретение готового или строящегося жилья в аккредитованной компании-продавца.

- Собственниками недвижимости являются заемщики и их дети.

- Погасить задолженность можно по истечении 6 месяцев со дня выдачи кредита.

- Необходимо представить в банк Сертификат и справку из ПФР об остатке средств на счете. Справка может быть представлена в банк в течение 3 месяцев после одобрения сделки, вместе с документами на недвижимость.

Условия погашения кредита в других банках аналогичные

Погашение ипотеки (основного долга и процентов) материнским капиталом

Погашение маткапиталом основного долга и процентов по ипотеке реализовать гораздо проще, поэтому и распространена такая практика гораздо шире.

Пополнение в семье (а тем более, второе!) часто происходит, когда ипотека уже оформлена, и даже частично погашена. И возникшее право на получение материнского семейного капитала (МСК) позволяет в этом случае быстрее решить вопрос ипотечного долга.

Если сертификат на право получения МСК появился уже после оформления кредита, или если сертификат получен, но в качестве первоначального взноса были внесены собственные накопления, то материнский капитал можно направить на погашение уже взятой ранее ипотеки.

Как это сделать?

Здесь все проще – для банка никаких документов готовить уже не надо (ведь кредит уже выдан и квартира куплена). Нам понадобятся только документы для ПФР, чтобы перевести оттуда средства маткапитала в банк, в счет погашения долга по ипотеке.

Как оформить задаток при покупке квартиры – смотри в этой заметке.

Документы в ПФР для погашения ипотеки материнским капиталом

Первое, что мы делаем в этом случае – это берем справку из банка об остатке долга по выданному нам ранее ипотечному кредиту. В этой справке должны быть указаны:

- номер кредитного договора;

- паспортные данные заёмщиков;

- остаток невыплаченного долга и процентов по нему;

- реквизиты банковского счета для перечисления маткапитала.

Затем нам необходимо будет оформить у нотариуса обязательство выделить в купленной квартире доли супругу и детям не позднее чем через 6 месяцев после снятия ипотечного обременения с права собственности на квартиру. Зачем дается такое обязательство о выделении долей, как оно оформляется, как и какие именно доли выделяются – рассказано в отдельной заметке по ссылке.

Следующий шаг – обращаемся в территориальный орган ПФР с заявлением о распоряжении материнским капиталом. В заявлении мы просим перевести средства МСК банку на погашение жилищного кредита. Не обязательно использовать весь МСК. Если задолженность по кредиту меньше этой суммы, то речь в заявлении может идти о погашении ипотеки частью материнского капитала.

Кроме самого заявления нам нужно будет представить в Пенсионный фонд следующие документы:

- Сертификат на материнский капитал (полученный нами в том же ПФР ранее);

- Документы, подтверждающие личность заявителя (паспорт, СНИЛС);

- Свидетельство о браке и документы, подтверждающие личность супруга, если он является созаемщиком по ипотеке;

- Копию кредитного договора с банком;

- Выписку из ЕГРН о зарегистрированных правах на квартиру (если квартира уже оформлена в собственность);

- Правоустанавливающий документ на квартиру – т.е. копию Договора купли-продажи с указанием, что квартира куплена в ипотеку и находится в залоге у банка, или Договора долевого участия (или Договор уступки прав требования) с указанием на залог прав требования, или Выписку из реестра членов кооператива со справкой о внесенной сумме и копией устава кооператива (если кредитом был оплачен паевой взнос в ЖСК);

- Копию зарегистрированного ипотечного договора (если его заключение предусмотрено кредитным договором);

- Справку о текущем остатке долга, которую мы взяли в банке (см. выше);

- Нотариально заверенное обязательство о выделении долей супругу и детям (см. выше об этом);

- Документ, подтверждающий факт перечисления кредитных денег банком продавцу недвижимости (платежка).

Все эти документы можно отнести лично в местное отделение ПФР или передать через МФЦ. Есть возможность подать заявление и в электронном виде в личном кабинете гражданина на сайте ПФР (здесь) или на портале Госуслуг (здесь). Но в этом случае пакет документов нужно будет обязательно представить в ПФР в течение следующих 5-ти дней.

По закону документы рассматриваются Пенсионным фондом один месяц. Перевод денег происходит в течение 10 дней после рассмотрения и одобрения. На практике, правда, этот срок может быть и дольше, поэтому банки, обычно, закладывают срок на получение средств маткапитала из ПФР – до 3-х месяцев.

Почему банки отказывают в ипотеке и что с этим делать – отвечаем по пунктам.

На что направить маткапитал – на оплату процентов или основного долга

Это зависит от условий кредитного договора. Порядок может быть установлен на усмотрение банка или по согласованию с заемщиком. Чаще оплачивается основной долг с процентами на текущую дату, формируется новый график погашения задолженности. Уменьшение срока кредитования для заемщика может оказаться выгоднее в плане снижения переплаты.

Если должник не планирует оплачивать ипотеку раньше срока, для него будет удобнее заплатить проценты и далее осуществлять погашение только задолженности. Снизится сумма ежемесячного платежа, это уменьшит финансовую нагрузку на семейный бюджет.

Способы реализации капитала

Главным условием для использования МК до того, как ребенку исполнится 3 год, является наличие оформленной ипотеки. Варианты использования средств из бюджета предполагают направление средств:

- В качестве первого взноса по жилищному займу.

- На погашение процентов и основной суммы ипотечного долга, полностью или частично.

- Использование в военной ипотеке (для участников НИС).

Платеж по ипотеке производят единовременно, в объеме, равном сумме общего долга, либо в виде частичного погашения ипотеки с пересмотром дальнейших условий погашения.

Чтобы воспользоваться правом, выбирают банки, известные успешным многолетним сотрудничеством с государством по ряду социальных проектов, включая МК. Если оплатить часть полученной ипотеки позволит практически любой банк, то схемы использования маткапитала на первый взнос реализуются далеко не всеми.

В зависимости от того, погашается ли ипотека полностью, или МК снижает сумму долга, сокращая кредитное бремя заемщика, процедура оформления будет отличаться. Есть и общие требования по реализации средств из бюджета. Например, обязанность уведомить банк о погашении до срока.

Какие требования к заемщику в лице владельца сертификата на маткапитал

Моментом, когда можно воспользоваться капиталом, является достижение ребенком трехлетнего возраста, однако для ипотечных заемщиков это ограничение снимается.

Чтобы успешно получить транш от государства, необходимо убедиться в соблюдении следующих условий:

- Кредит, за счет которого было куплено жилье, является целевым, т.е. направлен сугубо на улучшение жилищных условий жизни семьи.

- Жилье должно соответствовать определенным требованиям, выдвигаемым кредитором (недвижимость в частной собственности, в неаварийном, относительно свежем здании, оснащенном современным коммуникациями.

- Объект для проживания российской семьи должен приобретаться в пределах РФ.

- При ипотечном кредитовании подавляющая часть займов оформляется сразу на обоих супругов (при наличии законного брака).

- После последней выплаты по ипотечному долгу важно успеть в течение полугодия переоформить жилье в общую долевую собственность, с наделением каждого члена семьи долей. Данное требование обеспечивается к выполнению через нотариально оформленное обязательство каждому выделить долю.

При обычной покупке жилья без кредитных средств родители обязаны сразу оформить недвижимость на всех, но в случае ипотеки необходимо дождаться снятия обременения после погашения всего долга и только после этого вводить в собственники членов семьи.

Неисполнение данного условия влечет за собой судебное оспаривание и аннулирование выплаты с принудительным взысканием с заемщика суммы государственных средств.

Почему могут отказать и что делать в таком случае

Возможность использования выделенных средств на погашение ипотеки предусмотрена на законодательном уровне, поэтому отказать могут только, если не выполнены требования, выставляемые к сделке.

В соответствии со ст.8 ФЗ №256 причинами отказа могут быть:

- Если заемщик утратил право на государственную поддержку: лишение родительских прав, отмена усыновления;

- Представлен не полный пакет документов;

- В справках обнаружены ошибки, недостоверная информация, заявление оформлено не по форме;

- Несоответствие кредитора требованиям.

Согласно требованиям ФЗ №37 от 18.03.2019 г. в удовлетворении заявления будет отказано, если приобретенное жилье фактически не улучшает жилищные условия семьи, например, признано аварийным, подлежащим реконструкции.

Получив отрицательное решение, должник сможет исправить ошибки и подать его повторно или обратиться в суд.

Как воспользоваться материнским капиталом при ипотеке

Законодательством РФ разрешено реализовать материнский капитал на повышение комфортности жилищных условий. Но так как на выделяемую государством сумму в размере 466 617 рублей квартиру не купишь, большинство семей, получивших сертификат, используют его на приобретение недвижимости при помощи ипотеки.

На данный момент закон разрешает направить деньги, выделяемые в рамках вышеуказанной программы, по следующим направлениям:

- Внести деньги из материнского капитала в виде первоначального взноса. Данный способ реализации государственной поддержки удобен в том случае, когда у семьи нет денег на первый взнос по жилищному кредиту. Но будьте готовы к тому, что не все банковские организации принимают материнский капитал как первоначальный взнос по ипотеке. К тому же если у вас нет собственных накоплений, то в стоимости приобретаемой недвижимости вы также будете ограничены. Большинство кредитных организаций требует в качестве первого платежа как минимум 20% от цены покупаемой квартиры.

- Материнским капиталом вы также сможете погасить проценты и некоторую часть задолженности по ипотечному кредиту. Для этого вы изначально уведомляете банк о желании досрочно погасить часть ипотеки, а затем идете в Пенсионный фонд и пишите соответствующее заявление. Деньги поступят в банк в срок от 1 до 2-х месяцев.

- Полное погашение ипотеки материнским капиталом. Если вы решили полностью погасить остатки ипотеки деньгами из материнского капитала, то, прежде всего, нужно обратиться в банк с вопросом о наличии комиссий за полное досрочное погашение. При отсутствии таковых можно смело идти в Пенсионный фонд и писать заявление о переводе средств капитала банку.

Особое внимание стоит обратить на тот факт, что банки в рамках закона могут устанавливать ряд ограничений на реализацию материнского капитала в целях погашения ипотеки. Будьте внимательны.

Куда можно направить

Юристам и банковским экспертам часто задается один и тот же вопрос: можно ли использовать материнский капитал для получения ипотеки на покупку дачи или дома в сельской местности? Ответ на данный вопрос неоднозначен. Процедура оформления и реализации такого вида государственной помощи строго контролируется Пенсионным фондом РФ.

К жилью, приобретаемому на выделяемые денежные средства, предъявляются строгие требования:

- Объект недвижимости должен быть расположен на территории нашей страны и в обязательном порядке иметь адрес.

- Жилье должно быть пригодно для проживания в нем круглый год.

- Если это частный дом, то в нем необходимо присутствие всех благ цивилизации (тепло, электроэнергия и т.д.).

- Жилье не должно быть старым, ветхим или аварийным.

- Возможность прописки в доме. Можно ли прописаться в ипотечной квартире, мы уже писали тут.

Как мы можем видеть, купить дом или дачу на сертификат возможно, но при наличии всех вышеуказанных требований. Учтите, что обмануть Пенсионный фонд не получится, так как каждый объект недвижимости, приобретаемый по такой программе поддержки семей, тщательно проверяется не только банком, но и Пенсионным фондом.

Выделение долей детям после погашения ипотеки материнским капиталом

Согласно ст. 10 ФЗ №256 погасить ипотеку можно только в том случае, если должник дает согласие на выделение в купленном жилье долей на обоих супругов и детей.

Выделение долей производится в течение 6 месяцев после погашения кредита и снятия обременения с объекта залога. Поэтому на момент оформления документов для погашения владелец сертификата предоставляет распоряжение на распределение долей. Оно должно быть подтверждено нотариально.

Процедура заключается в следующем:

- Собрать пакет документов для нотариуса: Свидетельства о браке, о рождении детей, сертификат, документы на недвижимость, выписку ЕГРН, ипотечный договор.

- Посетить нотариальную контору с паспортом. Если жилье оформлено на обоих супругов, необходимо, чтобы присутствовали оба собственника или оформлена доверенность на сделку.

- Оплатить пошлину.

- Документ подготавливается в нотариальной конторе, проверяется клиентом, заверяется нотариусом.

- Далее документы должны быть зарегистрированы в Росреестре.

Также можно распределить доли путем составления дарственной.

Какую долю должен получить каждый член семьи, законодательно не устанавливается. На практике эта величина определяется исходя из того, какой процент от общей задолженности по ипотеке погашен выделенными деньгами.

Если в семье в дальнейшем рождается третий или последующий ребенок, ему также должна будет выделена доля в приобретенном объекте недвижимости. В этом случае производится перераспределение долей.

Какую долю выделить детям по материнскому капиталу после гашения ипотеки?

ВАЖНО

Владелец недвижимости самостоятельно решает этот вопрос. Однако эксперты советуют соблюдать ряд правил при выделении доли детям по материнскому капиталу после гашения ипотеки. Несовершеннолетнему целесообразно выделить так называемую идеальную долю. Её размер составляет не менее 6 кв.м. Дополнительно стоит учитывать соотношение величины материнского капитала к общему количеству средств, потраченных на покупку жилья в ипотеку.

Допустим, семья купила недвижимость стоимостью 1,5 млн руб. В этом случае доля средств материнского капитала составит 1/3 от цены жилья. В сложившейся ситуации эксперты рекомендуют выделить детям по 1/3 от величины недвижимости. Если вышеуказанные правила не соблюдается, нотариус может отказаться удостоверять обязательство.

Право заемщика

На законодательном уровне граждане вправе воспользоваться материнским капиталом при покупке жилья.

Деньги не обязательно вложить именно в покупку по договору купли-продажи, разрешается использовать их на:

- строительство;

- покупку жилья в ипотеку.

Данное право предоставляется молодой семье, у которых более двух детей, с целью защиты их прав. Поэтому по закону установлено такое обязательство по принятию долга по ипотеке материнским капиталом.

Погасить ипотеку таким способом можно таким образом:

- Оплатить первоначальный взнос: воспользоваться таким вариантом можно не во всех кредитных организациях. Многие банки считают, что оплата материнским капиталом показывает неплатежеспособность заемщика. Однако стоит отменить, что это не особо выгодно самому заемщику, ведь процентная ставка оказывается высокой, даже если срок займа небольшой.

- Оплатить основную часть долговых обязательств. Данный вариант довольно часто используется, и в принципе является выгодным для заемщиков, ведь в этом случае сумма основного долга становится меньше, а потому процент банка будет начисляться на оставшуюся сумму долга. Это значит, что сумма переплаты будет значительно меньше.

- Оплата процентов – не самый распространённый вариант, т.к. он более выгоден банку, ведь именно эта организация получит положенный процент. Однако можно найти и плюсы для заемщика, это касается случаев, когда ипотека не будет погашаться в досрочном порядке. При оплате процентов заемщик будет вносить только сумму основного долга, а это значит, что за счёт уплаты процентов ежемесячный платёж будет меньше. Однако разрешается вносить и большую сумму, чтобы быстрее погасить долг.

Условия

Условия погашения ипотеки вполне приемлемы и выполняемы.

Основные из них:

- покупая жильё в собственность, заемщик тем самым стремиться улучшить условия проживания;

- жильё должно быть куплено на территории РФ;

- оплата основного долга по раннее открытому договору ипотеки;

- оплата первоначального взноса;

- оплата процентов по договору ипотеки.

Использование материнского капитала в счёт погашения ипотеки используют далеко не все банки, однако в таких как Сбербанк России, ВТБ 24 и Газпромбанк создаются все необходимые условия для оплаты ипотечного кредита вышеуказанным способом.

Это важно знать: Доверенность на получение материнского капитала: образец

Предоставление такой возможности не требует дополнительных вложений и не зависит от суммы покупки жилья.

Причём сертификат на получение материнского капитала не имеет определённого срока действия, а потому может быть использован в любой момент.

Однако, если же заемщик данными средствами желает внести первоначальный взнос, то это возможно только по достижению ребёнком трёхлетнего возраста.