Перевод пенсии в негосударственный пенсионный фонд

Для перевода своей пенсии в частный пенсионный фонд необходимо для начала определиться, кому вы готовы доверить свои накопления. В первую очередь нужно рассмотреть несколько фондов, чтобы определить их плюсы и минусы и сделать выбор в пользу одного из них.

Критерии, по которым необходимо выбирать организацию:

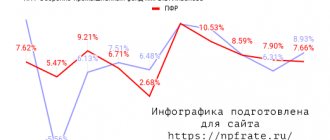

- Доходность. Каждый ПФ инвестирует накопления в определенные активы: акции, металлы и так далее. Как растут накопления в фонде, и превышает ли доходность размер инфляции, можно узнать из отчетов Банка России.

- Надежность. Этот критерий формируется из двух факторов: направления инвестиций и время работы НПФ. Чем дольше существует организация, тем более надежной она является. Также не стоит переводить накопления в фонды, инвестирующие в ненадежные активы (цифровые валюты, нефть).

- Репутация. На независимых ресурсах можно найти отзывы обо всех негосударственных ПФ. На основе их соотношения можно сделать определенные выводы о работе фонда и решить, готовы ли вы передать туда свои пенсионные накопления.

Есть два варианта перехода в НПФ:

- Срочный: после окончания календарного года проходит еще 4 года, только тогда накопления переводятся из ПФР.

- Досрочный: накопления переводятся до марта следующего календарного года, при этом застрахованное лицо теряет часть инвестиционного дохода.

Внимание! С 2020 года перейти в негосударственный пенсионный фонд можно только путем обращения в ПФР лично или через Госуслуги. Для перехода нужно подать заявление до 1 декабря текущего года, при этом до 31 декабря сохраняется право его отозвать и отказаться от перевода накоплений.

Работает ли в настоящий момент программа пенсионных накоплений

До 2005 года из 22%, отчисляемых работодателем от фонда оплаты труда работника, 6% предназначались на формирование накоплений. После вступления в силу закона о страховых пенсиях в 2015 году вся сумма отчислений относится на формирование страховой части. В настоящее время формирование накоплений возможно при дополнительных добровольных взносах граждан или при использовании средств материнского капитала.

Программа работала для граждан, родившихся после 1967 года. Они имели право выбрать: формируется накопительная и страховая части или все отчисления идут на страховую часть.

На накопительную часть пенсии работодатель отчислял 6% от размера заработной платы

Сегодня все страховые выплаты работодателя направляются на страховую часть. Гражданин по своему желанию может доверить управление средствами одной из организаций:

- Управляющей компании, которая выбирается ПФР по конкурсу и заключает с ПФР договор. Компания осуществляет доверительное управление средствами пенсионных накоплений граждан.

- Негосударственному пенсионному фонду, имеющему лицензию. Официально уполномоченных фондов существует более 100.

Выбор компании можно делать ежегодно, но частое перемещение средств может привести к потере инвестиционной доходности. При этом отчет о состоянии финансов ПФР направляет ежегодно, а НПФ с любой выбранной периодичностью.

Менять НПФ разрешается 1 раз в год

Стоит ли переводить

Вопрос целесообразности перехода в НПФ остро стоит перед теми, кто задумывается о переводе накоплений в НПФ. Решить, стоит ли переходить, можно, взвесив все плюсы и минусы. Кроме перевода пенсии в частную пенсионную организацию есть еще два варианта:

- Формирование в НПФ второй пенсии. Заключается договор, застрахованное лицо вносит по желанию средства и формирует свою будущую «вторую пенсию», при этом фонд занимается обеспечением их сохранности путем инвестирования.

- Перевести в НПФ только накопительную пенсию. Если у вас есть какая-то сумма в ПФР, направленная на формирование накопительной части пенсии, ее можно перевести в НПФ и продолжить инвестирование. При этом полностью в частный фонд можно не переходить.

С одной стороны, государственный фонд кажется нам надежнее. Но если разобраться, страхование и инвестирование средств происходит и в государственном, и в частных фондах по одной и той же системе. То есть, степень защищенности средств примерно одинакова.

К тому же, просто так НПФ не регистрируются: к ним предъявляются очень серьезные требования, а после регистрации они контролируются государственными органами и периодически предоставляют отчеты.

Кроме того, у частных пенсионных фондов есть свои преимущества:

- возможность самостоятельно формировать будущую пенсию и определять сумму уплачиваемых взносов;

- защищенность от реформ со стороны государства;

- возможность передавать по наследству накопления, что очень важно, ведь ПФР такого права не предоставляет.

Выгодно ли накапливать пенсию в НПФ

К преимуществам перевода накоплений в распоряжение негосударственных фондов можно отнести:

- Получение дополнительного дохода от инвестиционной деятельности фонда.

- Компенсация убытков фондом при получении дохода ниже уровня инфляции текущего финансового года.

- Гибкость инвестиционных программ фонда на основании изменений текущей ситуации рынка.

- Возможность получать пенсию без ограничения ее величины. Сегодня установлен максимум выплаты из ПФР, составляющей 40% средней заработной платы россиян. При начислении пенсионного обеспечения из коммерческого фонда это ограничение не применяется.

К относительным недостаткам относят нестабильность инвестиционного дохода, спрогнозировать результативность инвестиций фонда сложно.

Реформа 2014 года ужесточила требования к НПФ, поэтому за последующие годы на рынке остались более крупные и надежные компании. Это позволила снизить риски застрахованных в части потери дохода при отзыве у компании лицензии или ее банкротстве.

При выборе компании, управляющей накоплениями, важно учитывать, что доходность ПФР составляет около 5% годовых, тогда как НПФ обеспечивает прирост до 10% ежегодно.

В настоящее время все перечисления с заработной платы идут только на страховую часть

Недостатки НПФ

Естественно, у негосударственных фондов имеются и недостатки:

- Часто невозможно досрочно снять средства . НПФ обычно предоставляют возможность досрочного снятия накоплений только в исключительных случаях: смерть застрахованного лица (снимают наследники), перевод в государственный ПФ.

- Только национальная валюта. Частные пенсионные фонды РФ могут хранить средства только в валюте РФ. Это существенный минус для тех, кто не доверяет рублю и предпочитает обеспечивать сохранность накоплений, переводя их в международные валюты.

- Нет гарантии доходности. Доходность накоплений в НПФ не гарантируется, поэтому есть вероятность потерять часть накоплений за счет инфляции, кризиса и так далее.

- Комиссии.За управление средствами вкладчиков частные пенсионные фонды взимают комиссии. Иногда они могут быть крайне невыгодными для будущих пенсионеров.

- Невозможность влиять на направления инвестиций. Негосударственные ПФ самостоятельно формируют инвестиционный портфель и выбирают направления инвестирования. Вкладчик же может только либо согласиться с условиями и перевести накопления, либо отказаться и выбрать другой фонд.

Как вернуть накопительную часть пенсии в ПФР

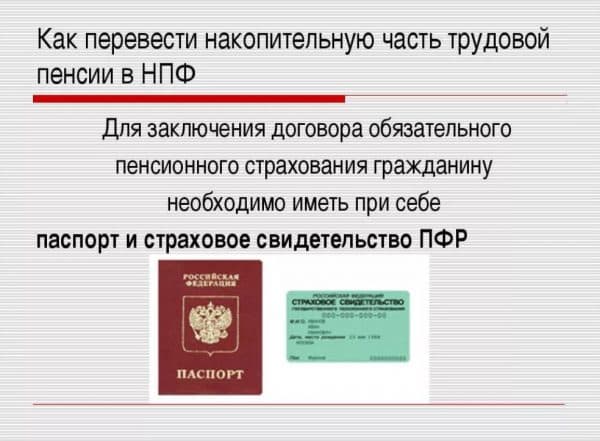

Чтобы вернутся под обслуживание ПФР из НПФ, нужно оформить в государственное учреждение заявление. Оно подается пенсионером лично в ближайшее отделение. С собой нужно взять паспорт и СНИЛС. Заявление в ПФР составляется приблизительно так, как было описано выше. Сотрудники фонда проконсультируют Вас обо всех действиях.

Просмотреть список и контакты всех филиалов ПФР в территории можно на официальном ресурсе ПФР. Там можно взять телефон менеджера, чтобы получить консультацию.

Как перейти из ПФР в НПФ: процедура перехода

Чтобы перейти в негосударственный пенсионный фонд, необходимо проделать несколько шагов.

Во, первых, заключить договор с выбранным фондом.

Он заключается в соответствии с положениями №75-ФЗ и содержит следующую информацию:

- Наименование НПФ.

- ФИО застрахованного лица.

- Предмет договора (какие действия с накоплениями будет осуществлять организация).

- Номер в системе персонифицированного учета.

- Основные права и обязанности сторон, условия расторжения договора.

- Порядок и условия внесения взносов и выплаты пенсии.

Во-вторых, в ПФР необходимо обратиться с соответствующим заявлением. Сделать это можно, лично посетив территориальное отделение, либо через портал Госуслуги.

В-третьих, нужно дождаться решения ПФР, принятого по заявлению. Рассмотреть его Пенсионный фонд обязан до 1 марта следующего года (при досрочном переходе). И в течение 30 дней при принятии положительного решения накопления будут переведены в НПФ.

Отказать могут в следующих случаях:

- нарушен порядок оформления или подачи заявления;

- НПФ, указанный в заявлении, лишен лицензии.

При принятии решения об отказе ПФР направляет соответствующее уведомление.

Остались при своих

Выбирая пенсионный фонд для перевода накоплений, нужно оценивать его доходность за пять лет, а не за год. Фото: iStock

С этого года заявления о переводе накоплений по обязательному пенсионному страхованию (ОПС) принимаются только до 30 ноября включительно, причем только через портал госуслуг (с подтвержденной учетной записью и квалифицированной электронной подписью) или отделения ПФР. Возможности смены страховщика по ОПС были ограничены, чтобы уберечь людей от потери дохода, набежавшего по накоплениям, при досрочном переходе (чаще, чем раз в пять лет между датами фиксации дохода). Агенты НПФ — банки и пенсионные брокеры — привлекали клиентов, прежде всего «молчунов» (тех, кто еще ни разу не менял страховщика, оставшись в ПФР), высокой доходностью, умалчивая о потере уже накопленного дохода с момента последнего фиксинга. На агрессивное привлечение клиентов фонды толкала заморозка формирования пенсионных накоплений.

Всего за пять последних лет граждане таким образом лишились более 100 млрд рублей. В этом году «молчуны» рискуют потерей инвестдохода за максимальный срок (четыре года). Но теперь, помимо усложнения перехода, клиент должен быть предупрежден о потерях, а весь декабрь действует «период охлаждения», когда можно заявить об отказе от смены страховщика.

В последние три года наметился четкий тренд на серьезное сокращение количества заявлений о смене страховщика. Если в 2016 году подано около 12 млн таких заявлений, то в 2017-м это количество сократилось почти вдвое, а в 2020 году — до 2 млн заявлений (при этом удовлетворено лишь 1,6 млн заявлений). В этом году число заявлений сократится до 300-500 тысяч (то есть еще примерно в 4-6 раз против 2020 года), прогнозируют в Национальной ассоциации негосударственных пенсионных фондов (СРО НАПФ). При этом наиболее ощутимо сокращается переходной трафик клиентов между НПФами, в то время как количество возвратов застрахованных лиц из негосударственных фондов в ПФР год от года остается стабильным — в районе 70-80 тысяч, отмечают в НАПФ.

По прогнозу президента Ассоциация негосударственных пенсионных фондов (АНПФ) Сергея Белякова, сокращение будет еще более радикальным, и число заявлений не превысит 150 тысяч. «Это соответствует позиции большинства участников рынка о необходимости отказа стимулирования граждан к досрочным переходам как основного инструмента привлечения клиентов», — говорит он.

Однако Беляков видит риск кратного увеличения заявлений о переходах в последний момент кампании 2020 года. Это приведет к большим потерям граждан и будет свидетельствовать о недобросовестном поведении игроков, которые знают о внимательном отношении регулятора, но придерживают оформление заявлений, тогда как другие участники рынка фактически отказались от досрочных переходов, говорит Беляков. «Мы надеемся, что этого не произойдет, и интересы развития всего рынка, а также формирование доверия граждан будут превалировать над интересами привлечения клиентов любым путем», — заключает Беляков.

Рекордно низкие результаты переходных кампаний 2020 года (+40,4 млрд рублей) и тем более 2020 года защитили граждан от потерь, но приводят к стагнации рынка, поскольку новых источников роста у него нет — формирование накоплений заморожено, а внедрение гарантированного пенсионного продукта (альтернативы накоплениям в рамках ОПС) планируется только на 2021 год. Поэтому динамика активов НПФ по-прежнему зависит от показателей доходности. На них влияет благоприятная рыночная конъюнктура: с начала года индекс рынка пенсионных накоплений (сбалансированный, RUPMI) вырос почти на 13%. Таким образом, по итогам 2020 года средневзвешенная доходность пенсионных накоплений вполне может превысить 10%, прогнозирует младший директор по рейтингам страховых и инвестиционных Артем Афонин. По итогам 2020 года (в случае отсутствия существенных внешних шоков) средневзвешенная доходность пенсионных накоплений будет в диапазоне 7-8%, полагает он. Поскольку влияние переходной кампании 2020 года на рост рынка окажется минимальным, по итогам 2020 года объем активов НПФ, по оценкам «Эксперт РА», прибавит 6-7% и составит около 4,7 трлн рублей (по итогам 2020 года — 4,4 трлн рублей, или +9%).

Число заявлений со стороны «молчунов» вырастет в 2020 году, когда при переводе накоплений они сохранят весь инвестиционный доход

В следующем году можно ожидать относительного роста количества переходов «молчунов» в НПФ. Дело в том, что 2020 год — последний год того самого 5-летнего интервала между фиксингами для «молчунов». То есть, подав заявление о переходе из ПФР в НПФ с 1 января по 30 ноября 2020 года, «молчуны» при переходе в 2021 году сохранят весь свой инвестиционный доход, накопленный за 5 лет, отмечают в НАПФ.

Что касается переходов между НПФ и из негосударственных фондов в ПФР, то их количество в следующем году либо будет близким к значениям 2020 года, либо, в случае «заморозки» досрочных переходов (она обсуждается минфином и Банком России), сведется к абсолютным минимумам, считают в НАПФ.

В АНПФ также отмечают, что в случае заморозки досрочных переходов велика вероятность полной приостановки переходной кампании в следующем году, за исключением небольшой доли застрахованных лиц, выбравших своим пенсионным страховщиком Пенсионный фонд России (перевод накоплений из НПФ в ПФР).

Какой НПФ выбрать

Для того, чтобы выбрать определенный НПФ необходимо собрать информацию о существующих на рынке организациях. Рассмотрим краткую характеристику некоторых из них.

- «Сургутнефтегаз» .Фонд начал свою работу в 1995 году. Доходность инвестиций составляет, по данным 2020 года, 13% годовых (одна из самых высоких). К 2020 году НПФ «Сургутнефтегаз» имеет около 95000 клиентов, из которых треть уже получают пенсии.

- «Открытие». Доходность накоплений составляет почти 12% годовых. На 2020 год получают пенсию около 60000 человек. Фонд работает недолго, но успел зарекомендовать себя, как надежный и успешный.

- «Согласие». Свою деятельность НПФ «Согласие» начал в 1994 году. В 2020 году доходность накоплений составила 10% годовых.

- НПФ Сбербанка . НПФ Сбербанка обслуживает пенсионные накопления более чем 7 миллионов клиентов. Доходность на 2020 год – 9.89% годовых. Получают пенсию в 2020 году более 100000 человек.

- «Транснефть». По объему пенсионных резервов фонд является третьим в РФ, по доходности же находится на 11 месте (10.85% годовых).

- «Волга-Капитал». НПФ с высокой доходностью (11,37% годовых), начал работу в 2007 году.

- Национальный НПФ . Фонд с доходностью накоплений 10,83%, работает с 2007 года. На 2020 год число клиентов достигло 400 000 человек.

- «Гефест». Работает с 1993 года и имеет самую большую доходность (15,33% годовых) за счет крупных акционеров и правильного инвестирования средств: компания вкладывается в ценные бумаги Газпрома, а также других промышленных , АО «ОМК»).

- «Благосостояние». Тоже довольно старая организация, отличается хорошей репутацией и высокой доходностью инвестиций (11,68% годовых). Пенсионный фонд «Благосостояние» работает с 1996 года.

- «Эволюция». Большой опыт работы, высокая доходность (11,64% годовых) и хорошие отзывы – всем этим критериям соответствует данная организация. НПФ Эволюция открылся в 1999 году.

При желании перейти из ПФР в частный пенсионный фонд лучше отдать предпочтение одному из перечисленных в рейтинге выше. При этом необходимо учитывать отзывы, оценивать инвестиционный портфель и качество обслуживания клиентов.

Возможен ли перевод накоплений?

Накопительная пенсия состоит из вложений от работодателя в размере шести процентов от зарплаты ежемесячно. Регулирование порядка и управления деньгами согласовывается по Федеральному Закону № 424 «О накопительной пенсии».

В связи с этим граждане имеют право управлять своими средствами – произвести инвестирование в негосударственные структуры, у которых имеются лицензии на право обращения пенсионными пособиями. Перевод возможно осуществлять как из ПФ России в негосударственный, так и менять один НПФ на другой или вернуть денежные накопления обратно под управление государства.

На заметку. В 2014 году была произведена «заморозка» накопленной части, но управление данной суммой сохранено. Перевод денег может нести срочный или досрочный характер.

Из негосударственного пенсионного фонда в ПФР

Необходимо написать заявление о действии перевода. Для этого нужно лично обратиться в службу ПФ по месту своего жительства или отправить заявление с копиями документов через почтовой отделение или службой курьера.

В другой НПФ

Для отчисления в негосударственный пенсионный фонд потребуется сначала обратиться в местный отдел ПФ по месту жительства и написать заявление на перевод денежных сумм накопительной части в НПФ. Заявление также можно отправить почтой или службой доставки. Обязательно потребуется заверение всех документов у нотариуса.

Больше о том, что такое накопительная часть пенсии и обязательно ли ее направлять в НПФ, читайте тут.