Выбор компании, которой вы сможете доверить свои пенсионные накопления, – очень важен.

Перед тем как переводить свои деньги на её счета, подписав документы, необходимо внимательно изучить, какие условия вам будут предоставлены, а также какова репутация компании.

Накопительная часть пенсии может содержаться либо в ПФР (Пенсионном фонде России), либо в негосударственном пенсионном фонде (НПФ) – и второе, как правило, выгоднее, но в этом всё же есть и определённый риск. Свести его к минимуму можно, если НПФ будет принадлежать крупной и респектабельной компании, лучше всего с большой долей государства в капитале. Именно такой является всем известный Сбербанк России – да-да, помимо самого банка, в этой организации также имеется и НПФ. Негосударственный пенсионный фонд Сбербанка – это акционерное общество, созданное для работы с пенсионным обеспечением. Далее мы подробнее поговорим об условиях, которые он предоставляет и, если они вас заинтересуют, также и о том, как осуществить перевод накопительной части пенсии в НПФ Сбербанк.

Как это оформить?

Некоммерческая организация Сбербанка предоставляет услугу перевода и управления пенсионными накоплениями. После заморозки в 2014 году, те граждане, у которых были оформлены накопленные средства, могут перевести их в негосударственные фонды или оставить в Пенсионном Фонде России. Если переводить в НПФ, то вложенные средства идут в инвестирование, а прибыль начисляется в счет будущих средств.

Для оформления данного вида пенсионирования делают перевод из ПФР или другого НФ, если деньги находятся на хранении у них. Либо нужно было сделать переводы в начале, когда только образовывалась пенсия (до 2014 года).

Справка. Оформление производят на основании заявления о переводе средств, а также заключения договора с учетом индивидуального пенсионного плана.

Перевод накоплений

При размещении накопительной пенсии в Сбербанке вы сможете получить больше дохода на свой счёт, ведь возможности главного банка России больше, чем у большинства других организаций, а финансовый профиль деятельности позволяет успешно заниматься инвестированием.

Как перевести накопительную часть пенсии в Сбербанк? Для этого нужно отправиться в офис банка, взяв с собой необходимые документы, список которых можно заранее уточнить. Там подписать договор и написать заявление в ПФР, что вы переводите свои средства. Таким образом, ваши пенсионные накопления (не все, а лишь именно накопительная пенсия) окажутся в НПФ Сбербанка, который будет заниматься их инвестированием и преумножением. Перевести пенсию в Сбербанк оказалось весьма просто, и вопрос о том, как перевести пенсию в Сбербанк, перед нами больше не стоит.

Порядок действий

Для перевода стоит пройти ряд процедур. Первоначально – обращаемся в отделение Сбербанка для оформления заявления на перевод накопительной пенсии из ПФР или другого НФ (смотря, где на данный момент находится пенсия). Обратиться можно следующими способами:

- лично в отделение банка;

- через почтовые пересылки;

- через онлайн-сервис Сбербанка (понадобится зарегистрироваться);

- по доверенности послать человека для оформления.

Далее понадобится собрать пакет документов (обязательно снять ксерокопии) для заключения договора:

- паспорт застрахованного лица;

- СНИЛС;

- банковский счет, на который будет осуществлен перевод – открывается в Сбербанке.

Внимание! Следующая операция – это заключение договора на перевод средств в Сбербанк. Переводятся деньги за один визит или обращение. Заявления оформляют даже с помощью электронной подписи.

Онлайн-сервис

Переводить средства можно единожды за год. После того, как ваши деньги попадут в Сбербанк пенсионный фонд, вам не придётся стоять в очередях, чтобы получить свои выплаты – средства будут поступать на карту, а состояние счета всегда можно будет проверить через личный кабинет крайне удобного онлайн-сервиса, где вы можете свободно управлять своими накоплениями. Достаточно будет зарегистрироваться, указав свою почту и телефон, и вам станет доступен личный кабинет со всеми опциями. Через него можно осуществить перевод средств с карты на карту, на другой счет, оплату услуги и т.п. Помимо накопительной части, личный кабинет предоставит вам всю информацию также и о состоянии страховой части вашей пенсии.

Возможные трудности и подводные камни

Выбор некоммерческой организации несет в себе как положительные так и отрицательные моменты. Важно обратить внимание на некоторые факторы при выборе:

- Стоит учитывать опыт работы фонда – Сбербанк занимается обслуживанием своих клиентов более двадцати лет, у него имеется опыт работы со многими категориями граждан. Работа их связана со множеством денежных операций и их оборота, а также управлением пенсионными накоплениями.

- Обращать внимание на клиентскую базу – количество. У Сбербанка широкая клиентская база, надежные поставщики и партнеры., более трех миллионов пользователей.

Важно! Процентные ставки – инвестирование это в первую очередь прибыль, поэтому стоит внимательно изучить годовые проценты и ставку по вкладам на свою будущую пенсию. - Рейтинг фонда – для этого существуют различные сервисы и агентства по просмотру рейтинга. Для обозначения очень высокого уровня используют символы А++, для высокого уровня А+, для среднего – А. По рейтингу Сбербанк один из ведущих в своей отрасли.

- Лицензирование на страховую деятельность – компания одной из первых начала работу в системе пенсионного страхования, что гарантирует надежность вкладов и стабильность дохода.

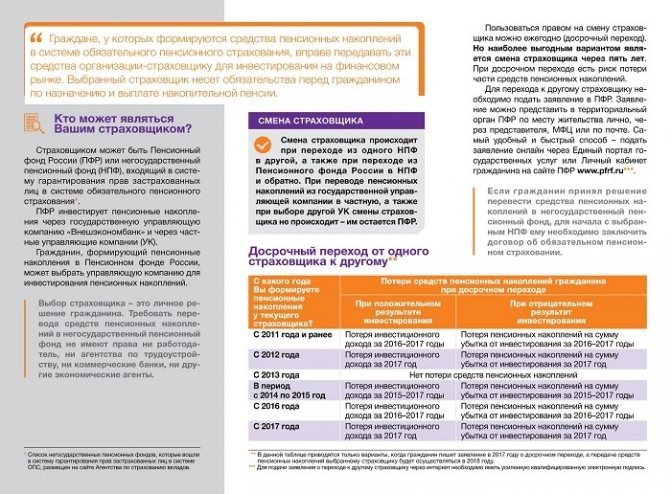

Особое внимание стоит уделить срокам переводов – это может отразиться на денежной сумме и приведет к некоторым потерям. К таким потерям относят деньги учтенные сверх «несгораемой суммы» зафиксированной для работающих (начавших копить пенсию в 2011 году).

Переводы пенсионных средств в отделение Сбербанка несут следующие плюсы и минусы:

- надежность;

- высокая доходность;

- государственная гарантия по вкладам;

- контроль за денежными средствами (как посмотреть накопительную часть пенсии в Сбербанке?);

- по отзывам пользователей возможны сложности с получением денег, задержки выплат на пару месяцев и некоторое снижение доходности (когда и как получить накопительную часть пенсии в Сбербанке?).

Что такое накопительная часть пенсии

Она формируется из взносов, которые граждане РФ отчисляют о своих доходов в Пенсионный Фонд. Это пособие состоит из страховой и накопительной части. Накопительная часть имеет свои особенности, а именно:

- она формируется в размере 6% от общих взносов;

- переводится на индивидуальный счет работающего человека;

- ее размер можно увеличить с помощью личных сбережений;

- хранить деньги можно, как в частном, так и в государственном фонде;

- на пенсии средства можно получать ежемесячно или единоразовой суммой;

- если пенсионер умрет, то его деньги смогут получить ближайшие родственники.

Как узнать сумму пенсионных накоплений в Сбербанке?

Посмотреть, сколько средств накопилось в Сбербанке на пенсионном счету можно 3 способами:

- обратившись в главный офис фонда;

- подойдя в любое отделение Сбера;

- на сайте НПФ npfsberbanka.ru. в личном кабинете (ЛК), зарегистрированном на своё имя.

Чтобы вам предоставили необходимую информацию, нужно предъявить удостоверение личности и СНИЛС.

Действия в ЛК такие:

- Заходите на сайт.

- Переходите в ЛК – пункт входа справа вверху (зелёная кнопка).

- Если вход первичный, жмёте на «Зарегистрироваться», если вторичный – нажимаете на «Войти в личный кабинет».

- Вводите информацию, которую запросит система.

Необходимые сведения предстанут перед вами на экране монитора.

Нужно ли это делать?

Вопрос целесообразности перевода пенсионных накоплений в НПФ Сбербанк решается лично каждым клиентом. Существует несколько моментов, на которые можно опираться при выборе НПФ:

- Доходность. У Сбербанка каждый год показатель высоты процентов, которые начисляются на вложения располагается в пределах 3 самых выгодных в России;

- Надежность. НПФ Сбербанк имеет серьезную государственную поддержку за счет банка, на основе которого работает;

- Скорость предоставления информации и рассмотрения обращения клиентов. По этому критерию НПФ Сбербанк все же имеет массу недостатков и недоработок. Это обусловлено длительным рассмотрением, многочисленными перепроверками бумаг, что значительно затягивает процессы предоставления интересующей информации;

- Прозрачность. В основном принципы работы НПФ Сбербанк понятны, но из-за того, что система с деятельностью и переводом пенсионных накоплений в Негосударственные Пенсионные Фонды в России до конца не отработана, могут поднимать многочисленные проволочки.

Задержки выплат в Негосударственном Пенсионном Фонде бывали, но связаны, в основном, с несовершенством существующей системы, которая постоянно дорабатывается. На сегодняшний день никто не может гарантировать надежности и полного выполнения всех обещаний каждого из фондов. Система их работы в таком масштабе только начинает формироваться и приносить первые результаты. Сделать выводы о Сбербанке, как надежном или ненадежном месте вложения будущей пенсии, можно будет немного позже, когда целое поколение вкладчиков получат пенсии. Пока же целесообразно ориентироваться на предоставление показателей и отчетности по работе фонда.

Таким образом, перевод пенсионных накоплений в Негосударственный Пенсионный Фонд Сбербанк возможен. Изначально планировалось предоставить эту возможность только до конца 2020 года. Однако позднее было решено, что сделать это можно и после конца 2020 года, только изменения вступает в силу годом позже для отдельного клиента.

Условия и тарифы

Вкладчики НПФ Сбербанк могут выбрать один из 3-х предлагаемых финучреждением индивидуальных планов (ТП):

| № п/п | Название ТП | Сумма первоначального взноса (руб.) | Сумма периодических взносов | График внесения взносов | Сроки выплаты пенсии (лет) |

| 1. | «Комплексный» | от 1 000.00 | от 500.00 | произвольно | от 5 |

| 2. | «Гарантированный» | размер регулярного взноса | определяется контрактом | определяется контрактом | от 10 |

| 3. | «Универсальный» | от 1 500.00 | от 500.00 | произвольно | от 5 |

Если снять отложенную сумму в срочном порядке через 2 года, вкладчик получит следующее:

- 100% от основной суммы;

- 50% от инвестиционных доходов.

Государство даёт возможность оформления налогового вычета. Его размер равен 13% от того, что было внесено на счёт, но не больше 15 600.00 руб. в течение года.

Также в Сбербанке предусмотрены программы для негосударственного пенсионного обеспечения:

- «Наше наследие»;

- «Я наставник»;

- «Ваше будущее»;

- «Большой старт»;

- «Паритет».

СБ устанавливает возрастные условия перехода граждан в НПФ. Это:

- для мужчин год рождения не позднее 1953 года;

- для женщин год рождения не позднее 1957 года.

Как оформить кредитную карту Альфа Банка?

Как получить сведения о накоплениях умершего?

Если человек, накапливающий деньги на пенсию, умирает, право на собранные средства переходит правопреемникам усопшего.

Узнать, сколько денег оставил умерший, и получить причитающуюся сумму можно только после подачи в фонд заявления соответствующей формы, а также необходимых дополнительных документов.

В законодательстве РФ сказано, что обращаться в НПФ имеют право только официальные правопреемники покойного, открывшие по вопросу производство. Также передача средств может осуществляться в рамках продвижения завещательного процесса.

Выплачиваются накопления наследнику или наследникам не ранее, чем через полгода после смерти держателя. В большинстве случаев процесс приходит к завершению не ранее, чем через 7 месяцев. Это время необходимо администрации НПФ Сбербанка для изучения вопроса. Если принимается положительное решение, заявитель получает уведомление о том, что он может получить причитающуюся ему сумму. Также заявителя уведомляют, если результат отрицательный.

Если нужно получить информацию о том, сколько накоплено на счету ПФ умершего, есть несколько вариантов обращения:

- по СНИЛС усопшего в режиме онлайн;

- обратившись лично в один из упомянутых выше офисов;

- посредством портала Госуслуг;

- через банковское учреждение.

Как оплатить пополнение баланса карты Стрелки через Сбербанк

Как быть с ошибками, допущенными при расчёте накоплений?

С приходом электронных технологий ошибок в начислениях пенсий стало намного меньше. Однако они возможны. Чаще всего на счёт будущего пенсионера поступают не его денежные суммы. Со временем система обнаруживает ошибку и отчисляет суммы обратно.

Желательно, чтобы владелец счёта, обнаружив подобную ошибку, написал в ПФ заявление с просьбой исправить её. Нужно прийти с заявлением и удостоверением личности в один из офисов Сбербанка.

Мнение эксперта

Александр Иванович

Финансовый эксперт

Такой же алгоритм действий следует использовать и в том случае, если недосчитались определённого количества средств. Счёт будет проверен, ошибки исправлены в течение 5-10 суток.

Как вывести средства

Распорядиться накопительной пенсией гражданин РФ может только после выхода на пенсию. Также вывести средства с нее могут люди, относящиеся к льготной категории населения, которые получают поддержку от государства. Размер пособий определяется доходами клиента за все время действия договора. Выплаты по обязательному пенсионному страхованию люди могут получать:

- ежемесячно всю жизнь;

- единовременной суммой;

- в течение 10 лет.

Получить деньги одной суммой имеют право инвалиды, нетрудоспособные граждане, потерявшие кормильца. Также сюда относятся люди, получающие социальную пенсию и не имеющие минимального трудового стажа. Наследники пенсионера, умершего до назначения пособия, также имеют право единовременно получить его сбережения.

Переход организации в другой НПФ

Организации, как и физические лица, так же обладают накопительными счетами, которые в идеале должны приносить доход. Но не каждое руководство понимает важность правильного процесса перехода своей компании в новый НПФ. Неверно проведенная процедура не только сулит потерю прибыли, но из-за этого можно понести дополнительные убытки.

Важно! Лучше всего переводить организацию не ранее пяти лет действия ее существующего договора с НПФ, а делать это в конце отчетного года, чтобы сохранить за собой всю прибыль.

Преимущества и недостатки перехода из одного фонда в другой

Само собой, смена фонда влечет за собой как преимущества, так и недостатки.

Из положительных сторон выделяется:

- возможность повышения доходности счета;

- получение дополнительных услуг от нового фонда;

- непосредственное влияние на формирование собственной страховой пенсии;

- защита процесса законодательством – отсутствие вероятности пропажи денежных средств.

К отрицательным сторонам относятся:

- возможность потерять доход при неправильном (и/или несвоевременном) переходе в новый НПФ;

- отсутствие возможности повлиять на решение фонда об одобрении или отказе перехода.

На заметку. Таким образом, преимущества смены фонда весьма весомее, но только в случае правильно совершенной процедуры.

Как узнать, сколько средств накоплено на официальном сайт НПФ «Сбербанк»?

Есть несколько решений для клиентов при таких обстоятельствах:

- С помощью специальных терминалов.

- Через Личный Кабинет на официальном сайте.

- Посещение отделений НПФ Сбербанка.

Паспорт и СНИЛС – обязательные документы для тех, кто выбрал личное посещение одного из ближайших офисов. Достаточно одного визита для получения всей необходимой информации.

Клиент имеет право получать детализированные выписки. Но чем больше сведений собирают специалисты – тем больше нужно времени, чтобы решить вопрос.

Через Сбербанк Онлайн

Подробная инструкция в данном случае будет включать такие шаги:

- Сначала пишут заявление о том, что надо получить информацию относительно размеров накоплений. При визите в отделение при себе обязательно иметь паспорт, СНИЛС.

- Далее посещают Личный Кабинет на сервисе Сбербанка. Проходят предварительную регистрацию, если это необходимо.

- Отправляют запрос о получении выписки по состоянию индивидуального накопительного счёта.

- Нажимают на кнопку «получение выписки».

- Подтверждают операцию. Придётся\ подождать некоторое время, пока система обработает запрос.

- Когда операция завершится – станет активной кнопка просмотра информации. Откроются все известные сведения о накоплениях клиента за отчётный период.

Елена Смирнова

Пенсионный юрист, готова ответить на ваши вопросы.

Задать мне вопрос

Бесплатное получение выписки доступно всем клиентам, но действие совершают максимум раз в год. Именно с такой периодичностью организация сама собирает сведения по накопительным счетам. Если через несколько месяцев понадобится повторная выписка – услуга уже обойдётся в сто рублей. Но зато после этого клиенту будут доступны неограниченные просмотры информации.

Через Личный Кабинет

Указание электронной почты и пароля понадобится новым пользователям, которые впервые пользуются таким сервисом. Сам процесс отнимает несколько минут, не больше. Если аккаунт или профиль уже зарегистрированы – нужно только авторизоваться.

Для решения вопроса выбирают вкладку «Прочее» на панели с инструментами. В ней переходят к разделу с Пенсионными Накоплениями. Появится новое окно, где пользователю надо будет выбрать кнопку с получением выписки. В заявке на справку оставляют свои личные данные. Через Личный Кабинет просто отслеживать, как проходит рассмотрение обращений.

Через банкомат и офисы продаж

Посещение ближайшего офиса обслуживания – самый простой вариант, доступный каждому. Паспорт и СНИЛС – обязательные документы на этом этапе. Одноразовое посещение позволяет сразу узнать обо всех накоплениях, связанных с личным счётом гражданина. Придётся оформлять дополнительное заявление, если нужна полная детализация.

Справка! На изготовление выписки со всеми интересующими данными уходит около 3-4 недель. В заявлении посетитель указывает способ, которым эта информация ему доставляется.

В случае с банкоматами действия будут такими же, что и при работе через онлайн-сервис.

Через Госуслуги

Для проверки накопительной части пенсии в данном случае понадобится:

- Регистрация на портале. Предполагает указание паспортных данных, сведений из ИНН и СНИЛС.

- На сотовый телефон или электронную почту приходит сообщение с кодом активации для пользователя. Благодаря этому идентификация пользователя будет завершена.

- Заполнение анкеты, получение полного доступа к Личному Кабинету.

- Активация раздела с Электронными услугами. В открывшемся меню остаётся выбрать раздел, посвящённый Пенсионному фонду.

- Клиенту после этого передают информацию о том, в каком состоянии находится личный счёт.

Как узнать по СНИЛС?

Информация по средствам на расчётном счету гражданина относится к конфиденциальным сведениям. Но сам владелец счёта имеет право получить всё, что ему необходимо. Есть несколько вариантов для решения этого вопроса:

- Личное обращение в офис ПФР.

- В режиме онлайн, не выходя из дома.

Внимание! Для последнего решения обычно используют официальный сайт самого Пенсионного фонда или Государственных услуг.

Узнать по номеру договора

В данном случае правила действуют такие же, что и для описанного выше варианта. Но по одному номеру договора сложно найти интересующую информацию, разве что в системе самого Пенсионного фонда, куда деньги переданы для управления.