Всё о накопительной пенсии

При таком варианте, сам не являясь инвестором, пенсионер выбирает управляющую компанию, с которой будет сотрудничать, тем самым влияя на сохранность и приумножение денежных средств на счете. Как правильно выбрать НПФ? Негосударственный ПФ, как правило, имеет несколько управляющих компаний, которые занимаются разными видами инвестирования, одни инвестируют в ценные бумаги, другие работают по депозитам, получая прибыль, третьи вкладывают в ценные бумаги, четвертые в ценные металлы, некоторые могут работать на фондовых рынках и так далее. При выборе ПФ для сотрудничества необходимо обратить внимание на его доходность за предшествующие периоды, на финансовые инструменты, которые применяются в отношении денежных средств потенциальных пенсионеров.

Отличия страховой и накопительной пенсий

Формирование и получение накопительной пенсии возможно только для граждан Российской Федерации младше 1967 года рождения. Лица, старше указанного возраста, могут рассчитывать исключительно на страховую часть пенсионных выплат. Для формирования накопительной пенсии в пенсионный фонд можно отчислять не только процент от заработной платы, но и личные сбережения или средства материнского капитала.

Главное отличие накопительной формы в том, что всеми отчислениями распоряжается лично будущий пенсионер. Более того, гражданин может сам рассчитать по нескольким формулам размер пенсионных выплат. В случае со страховой формой это сделать невозможно, так как процент тарифицированного взноса постоянно изменяется.

В настоящее время на территории России существует понятие солидарности поколений. Это означает, что те страховые взносы, которые начисляются работодателем на счет работника, не попадают прямо на счет застрахованного. Средства направляются на выплаты сегодняшним пенсионерам. В случае с накопительной формой такого не происходит, наоборот, финансы идут в инвестирование и вклады, благодаря которым, помимо отчислений работодателя, к общей сумме добавляется еще и процент прибыли от вкладов. Какому накопительному пенсионному фонду доверить свои материальные средства решает сам потенциальный пенсионер. Это может быть:

- управляющая компания;

- Пенсионный фонд России;

- негосударственный ПФ.

Как правило, частные пенсионные фонды и компании предоставляют вкладчикам больший доход, чем государственный ПФР, но дают меньше гарантий, что увеличивает риск потери финансов.

Также следует учитывать, что сделать выбор в пользу накопительной пенсии можно только один раз, но перевести материальные средства на страховую форму вполне реально в любой момент.

Где выгодней держать?

Любой вопрос должен рассматриваться с нескольких сторон, и если накопительная часть пенсии так привлекательна, то вполне закономерно встает вопрос о том, почему же все без исключения не переходят на такой тип формирования будущих пенсий. Ответ прост и незамысловат – существуют определенные риски, на которые идут совсем немногие.

Как известно, бесплатный сыр может быть только в мышеловке и современное общество еще помнит крах МММ и других формирований, которые были так привлекательны. Несмотря на это, все же многие готовы рискнуть и увеличивать с годами суммы своих накоплений. Кроме всего прочего, граждан привлекает сам подход негосударственных структур к обслуживанию своих клиентов.

Если сравнивать доходность государственной и негосударственной структуры, то в первом варианте сумма будет увеличиваться два раза за год на величину инфляции, что зависит от экономической ситуации в стране, а в негосударственной структуре доход получается от инвестирования, то есть вкладывания средств в мероприятия, которые принесут доход.

Причем второй вариант не является однозначным, сумма прибавки может быть выше или ниже той, что предлагает государство.

Внимание! Однозначно вывод можно сделать только такой – государственные фонды более надежны.

Однако негосударственные несут в себе риски, где пенсионеру можно получить гораздо больший доход от инвестирования.

Преимущества перевода в негосударственные организации

Разделение пенсии на составляющие несомненно имеет свои преимущества. Теперь такой «уравниловки», которая имела место ранее не будет, и в связи с этим каждый работник будет получать свою пенсию заслуженно.

Сумма выплат теперь будет отличаться, и потенциальный пенсионер сможет регулировать размер выплат, а точнее увеличивать ее на определенную величину некоторыми доступными способами.

Справка. Работодатель за каждого сотрудника перечисляет взносы в размере 22% от заработной платы в ПФ.

Но с введением новшеств в этой области гражданин может контролировать накопительную часть будущей пенсии. Из 22% взносов 6% в любом случае идет в государственную казну и используется для погашения текущих обязательств перед пенсионерами.

Остальные 16% делятся на две части:

- 10% – это страховая часть, на эти выплаты оказывать влияния не получится;

- 6% – составляющая, которая может быть направлена на накопительную пенсию или по умолчанию она хранится в страховом тарифе.

Если вы желаете иметь накопительную часть пенсии, то для этого необходимо написать соответствующее заявление в ПФ. Несомненным плюсом такого формирования является то, что накопительную часть можно пополнять самостоятельно, направить на него материнский капитал или его часть, а также при участии в программе государственного финансирования.

Поскольку средства, направленные на накопительную составляющую выплат используется в инвестиционной деятельности, то сумма постепенно увеличивается, получается, что деньги приносят деньги.

Важно! Часть от общей суммы может передаваться по наследству, а также при возникновении страхового случая сумма выплаты может быть получена единоразово.

Эти вопросы регулируются законодательно, а именно ФЗ № 360 от 30 октября 2011 года (ст. 4 п. 1 пп. 1).

Какие года берутся для начисления пенсии при трудовом стаже до 31 декабря 2001 г.

Согласно действующему до 2020 г. Федеральному Закону РФ (далее – ФЗ РФ) от 17.12.2001 г. №173-ФЗ, выходя на заслуженных отдых, трудящийся может выбрать 1 из двух периодов при расчете пенсионных баллов за время работы до 2001 г. включительно:

- среднемесячная зарплата для начисления пенсии застрахованного лица за 2000–2001 гг. по данным индивидуального (персонифицированного) учета в государственной системе ОПС;

- любые 60 месяцев подряд из всей трудовой деятельности, в том числе при Союзе Советских социалистических Республик (далее – СССР), до 31.12.2001 г. включительно на основании бумаг, выданных государственными органами согласно первичным бухгалтерским документам.

С 2020 г. вступил в силу и действует ФЗ РФ от 28.12.2013 г. №400-ФЗ – он заменил прежнюю правовую норму.

Актуальность сохранили и применяются только некоторые положения, регламентирующие порядок расчета пенсионного капитала (далее – ПК) до 2002 г.

- Как остановить старение мозга

- 5 самых важных специй для глинтвейна

- Таблица углеводов в продуктах

Зачем нужен перевод в НПФ?

Основной целью перевода накоплений в частную пенсионную компанию является инвестирование пенсионных накоплений. НПФ предлагают увеличить взносы клиентов согласно своей доходности. При этом ни один фонд не дает 100%-ной гарантии, что вкладчики получат инвестиционный доход.

Перевод накопительной части пенсии позволяет клиентам воспользоваться своим правом выбора достойного будущего. В ином случае накопления будут распределены на нужды государства. Граждане не могут воспользоваться средствами, которые не были переведены в накопительную часть НПФ. Получить инвестиционный доход доступно только за время действия договора обязательного пенсионного страхования.

Чтобы разумно распределиться возможностью увеличить размер будущей пенсии, рекомендуется выбирать компании с высоким рейтингом надежности.

Советы эксперта: где лучше хранить пенсионные накопления?

На деле ставки являются «плавающими», доходность из года в год существенно меняется. Порой начисленных процентов хватает лишь на покрытие инфляции. Существуют и другие минусы НПФ:

- в случае банкротства, отзыва лицензии, закрытия фонда вкладчик получает лишь номинальную сумму накоплений без индексации, начисления процентов;

- при переводе средств в негосударственный фонд придется регулярно следить за ситуацией на фондовом рынке, вести контроль над своими накоплениями, а в случае резкого падения доходности срочно переводить деньги в другую организацию;

- при нерациональном вложении фондом полученных средств велик риск ухода в минус – полной потери начисленных процентов.

Однако инвестирование посредством НПФ по-прежнему остается лучшим способом увеличения пенсионных выплат.

Где можно хранить?

Для того чтобы лучше понять механизм формирования и выплаты накопительной части пенсии, необходимо осознать тот факт, что страховые взносы, уплачиваемые гражданином, хранятся в электронной базе, точнее не сами средства, а информация о накоплениях, где можно посмотреть текущее состояние вашего страхового счета. Таким образом, все что заработает работник, будет ему возвращено, но несколько в иной форме.

После получения права выхода на пенсию человек обращается с заявлением в ПФ и там ему будет рассчитана сумма, которую будут отчислять в виде ежемесячных выплат. При этом берется приблизительный период, до достижения 80 лет.

Внимание! У граждан, которые занимаются трудовой деятельностью, появилось право выбора в какой пенсионный фонд перевести накопительную часть пенсии.

Выбранные организации хранят, а затем выплачивают часть пенсии потенциальному пенсионеру.

Это может быть, как государственный ПФ, так и негосударственный. Кроме НПФ инвестировать накопительную составляющую вашей будущей пенсии можно в управляющую компанию. На этот счет у каждого имеется свое мнение, некоторые доверяют государственным организациям, другие же напротив, не хотят полностью сотрудничать только с государственной структурой.

Во время накопления денежных средств они также зарабатывают деньги по механизму депозита, поскольку средства инвестируются и в связи с этим получается определенный доход. Управляющие компании, в которые можно вкладывать свои накопления, бывают нескольких видов. По форме собственности организации можно разделить на структуры:

- Государственную компанию представляет Внешэкономбанк.

- Негосударственные ПФ.

- УК частной собственности.

Какой из вариантов выбрать и куда в будущем переводить накопительную часть пенсии каждый решает сам, учитывая уровни риска и расставляя приоритеты.

Плюсы и минусы начисления пенсии на карту

Напомню, что все граждане, которые получают средства из бюджета (пенсии, стипендии, зарплаты, социальные пособия и др.) с 01.07.2017 года должны делать это на карточку МИР. Бюджетников перевели чуть раньше, до 01.07.2018 года. А пенсионеров будут переводить постепенно. Когда закончится срок действия карты, при оформлении новой вам выдадут МИР.

Это не значит, что пенсионеры обязаны получать деньги только на карточку. Пенсионный фонд четко на своем официальном сайте высказался на этот счет. Любой человек может выбрать организацию и способ доставки пенсии:

- Через Почту России, с доставкой на дом или в отделении. Вам устанавливается конкретный день получения.

- Через банк. Вы можете открыть счет или оформить банковскую карточку. Как только Пенсионный фонд переводит деньги, они сразу же поступают на ваш счет.

- Через специальные организации. Например, это могут быть органы соцзащиты населения.

Таким образом, пенсионер сам выбирает, как он будет получать пенсию. Я вначале сказала, что пенсионные пластиковые карты – это удобно и выгодно. Давайте подробнее разберем эти моменты:

- Вы не привязаны к конкретному дню доставки пенсии в отделение Почты России или в органы соцзащиты. Не надо сидеть дома и ждать, когда принесут деньги.

- Не надо стоять в очередях Почты России, чтобы получить пенсию.

- Вы не храните дома наличные. Сегодня приход всяких сомнительных личностей к пожилым людям с целью воровства не редкость.

- Удобно расплачиваться в магазинах. Не надо носить с собой кошелек и искать нужные кассиру деньги помельче.

- Если освоите интернет-банк, то сможете оплачивать без потери времени коммунальные платежи, сотовую связь и т. д.

- И наконец, по пенсионным карточкам банки предлагают специальные условия. Например, начисление дохода на остаток по счету до 6 % годовых.

Надо разобрать основы

Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства.

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные. Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте.

Приходится переходить на другую работу, полегче, или вообще отказываться от работы и начинать жить на те денежные средства, которые смог накопить за время всей предыдущей жизни. А уж если тебе в накоплении помогали и банки, которые содержали эти средства и пускали их в оборот, приносящий проценты, так, совсем замечательно.

Но, тут возникает вопрос – а обладаем ли мы, в массе своей, той целеустремлённостью, тем характером, той силой воли, чтобы в течение не одного десятка лет, всю жизнь, просто копить себе деньги на пенсию. Государство однозначно отвечает – НЕТ! И, вероятно, этот ответ справедлив. Отсюда, от этого простительного недоверия государства к своим гражданам, и развивается Пенсионный фонд страны.

Другими словами, пенсионные отчисления по сути своей – добровольные. Но государство не может находиться под риском ежегодного «выхода на рынок» сотен тысяч своих граждан, не обладающих ни малейшим содержанием и уже не способных его обеспечить. Отсюда и обязательный характер пенсионных отчислений.

Пока всё белым бело.

«Черное» начинается тогда, когда ПФР приступает к функционированию.

Преимущества накопительной пенсии

Основное преимущество накопительной пенсии состоит в том, что ваша будущая пенсия не лежит «мертвым грузом», а работает и может принести доход в будущем.

Кроме того, накопительную пенсию можно унаследовать, а страховые накопления в случае смерти пенсионера будут распределены между другими пенсионерами.

Пенсионные накопления будут принадлежать исключительно вам именно в том объеме, который вы смогли сформировать к моменту выхода на пенсию. А размер страховой пенсии может зависеть, в том числе, и от количества пенсионеров по стране.

В обществе сложился стереотип, что пенсионеры тяжело переходят на использование новых инструментов, например, банковских карт или мобильников. Но это не так. Они оценивают каждую новинку с точки зрения экономии и удобства, поэтому вопрос, на какую карту лучше переводить пенсию, для большинства пенсионеров актуальный.

Наши пожилые родители, дедушки и бабушки с небольшой зарплатой умудрялись копить деньги на “черный день”. А потом они помогали пережить этот день, когда он наступал у их небережливых отпрысков. У этого поколения навыки экономии в крови. А банковская карта – это не только удобно, но и доходно.

В статье разберем популярные банковские продукты, на которые можно переводить пенсию и получать проценты на остаток по счету.

Достоинства и недостатки НПФ

Негосударственные фонды – некоммерческие организации, основная задача которых – выгодно инвестировать пенсионные накопления граждан, преумножая их доход. Вкладывать деньги они могут в любые виды активов, проектов и компаний, что и позволяет достичь впечатляющей доходности. Так, НПФ Сбербанк показал доходность более 13 % годовых по данным Центробанка. К тому же, эта коммерческая структура является одной из старейших, действующих в сфере ОПС нашей страны, обладает высоким рейтингом надежности.

Но отзывы многих вкладчиков свидетельствуют: высокие процентные ставки нередко оказываются лишь рекламным ходом, способом привлечь новых клиентов. На деле ставки являются «плавающими», доходность из года в год существенно меняется. Порой начисленных процентов хватает лишь на покрытие инфляции. Существуют и другие минусы НПФ:

- в случае банкротства, отзыва лицензии, закрытия фонда вкладчик получает лишь номинальную сумму накоплений без индексации, начисления процентов;

- при переводе средств в негосударственный фонд придется регулярно следить за ситуацией на фондовом рынке, вести контроль над своими накоплениями, а в случае резкого падения доходности срочно переводить деньги в другую организацию;

- при нерациональном вложении фондом полученных средств велик риск ухода в минус – полной потери начисленных процентов.

Однако инвестирование посредством НПФ по-прежнему остается лучшим способом увеличения пенсионных выплат. Ведь расширенные возможности вложения средств – важнейшее преимущество коммерческих структур в сегменте ОПС. Кроме того, все негосударственные структуры предоставляют определенные гарантии. Например, при наступлении страхового случая (например, смерти застрахованного лица) его правопреемники могут получить выплаты в полном размере.

Также важно отметить: НПФ – место, где ваши пенсионные накопления могут быть распределены равномерно на долгие годы, а также выплачены единовременно в полном объеме по первому требованию. Для этого лишь понадобится написать заявление установленной формы. Но что делать, если фонд прогорел, потерял лицензию и признан банкротом?

Доходность

Рост накоплений в НПФ зависит от доходности. Чем она выше, тем быстрее увеличивается накопительная часть пенсии. Но следует учитывать, что высокие процентные ставки нередко оказываются своего рода рекламой, одним из способов привлечь новых клиентов. На деле ставки бывают разные, а доходность из года в год может существенно меняться. И часто бывает, что начисленные проценты лишь частично покрывают инфляцию. Поэтому если НПФ в целом получает небольшой доход от инвестирования средств, то может возникнуть риск потери начисленных процентов.

«Выгоднее пенсию держать там, где человек сам посчитает выгоднее. Дело в том, что НПФ и ПФР — это разные фонды. В Пенсионном фонде России всегда все консервативно и спокойно — доходы всегда будут маленькими, на какие-то гипербольшие доходы от инвестирования пенсионных накоплений рассчитывать не приходится. ПФР крайне консервативный инвестор, чего нельзя сказать про НПФ. Такие фонды заинтересованы в привлечении как можно большей суммы денег, они имеют комиссионный доход с того объема денег, который у них есть под управлением, поэтому они всегда показывают красивые треки, историю доходности и т.д. Но всегда нужно понимать, что с ростом доходности появляются и риски. Поэтому, отвечая на вопрос кто прибыльнее — конечно же НПФ, но там появляются подводные камни», — говорит независимый экономический эксперт Антон Шабанов.

Ликбез для пенсионера. Что делать, чтобы не провести остаток жизни в нищете Подробнее

Накопительную пенсию также можно доверить государству, тогда ПФР переведет ее во Внешэкономбанк, а тот, в свою очередь, инвестирует ее по своему усмотрению.

«Накопительная часть пенсии, которая не была переведена в Негосударственный Пенсионный Фонд, автоматически перешла под управление ВЭБа. Согласно статистике, результат управления государственной корпорации оказался ниже среднего уровня НПФ. Доходность расширенного портфеля ВЭБа за последние 5 лет оказалась 28 из 38 действующих управляющих, за всю историю — 24. Такой результат может быть следствием более консервативной стратегии инвестирования ВЭБа, которая подразумевает размещение средств преимущественно в депозиты и облигации. Мы полагаем, что для целей пенсионного накопления портфель инвестора должен быть агрессивнее, поэтому инвестирование с НПФ может оказаться более подходящим», — говорит руководитель аналитической службы инвестиционной Всеволод Лобов.

Вопрос-ответ

Сколько денег теряется при смене НПФ?

Как следует из опубликованной ЦБ статистики, средняя доходность негосударственных пенсионных фондов (НПФ) по инвестициям пенсионных накоплений за первый квартал этого года составила 8,2% годовых, в то время как государственная управляющая компания, согласно отчетности ВЭБа — 7,9% годовых.

«НПФ сегодня показывают достаточно неплохую доходность. В среднем она выше чем у ПФР, поскольку государственный фонд не столь эффективен в сфере управления накопительной части пенсии», — говорит ведущий аналитик Андрей Кочетков.

О том, насколько успешны финансовые операции того или иного НПФ, можно узнать на сайте самого фонда и из отчетов Банка России.

Охотники за пенсиями. Что могут сделать мошенники, зная номер СНИЛС? Подробнее

В какие пенсионные фонды можно разместить?

Инвестирование свободных средств – это правильное решение, которое впоследствии поможет увеличить суммы, необходимые для выплаты пенсий. При этом сумма ежемесячной выплаты будет увеличена. Итак, у граждан имеется выбор способов инвестирования накопительной пенсии:

- Инвестировать можно в государственный ПФ – Внешэкономбанк.

- Есть возможность вкладывания средств в негосударственный ПФ.

- Можно вовсе отказаться от накопительной части, она будет направлена на страховую составляющую. Этот вариант будет применяться в отношении тех, кто выбирает вариант «по умолчанию» и где будут храниться средства «молчунов».

Внимание! Негосударственных ПФ существует множество, есть такие которые зарекомендовали себя с хорошей стороны и готовы сотрудничать с населением, принося им прибыль.

При таком варианте, сам не являясь инвестором, пенсионер выбирает управляющую компанию, с которой будет сотрудничать, тем самым влияя на сохранность и приумножение денежных средств на счете.

Как правильно выбрать НПФ?

Негосударственный ПФ, как правило, имеет несколько управляющих компаний, которые занимаются разными видами инвестирования, одни инвестируют в ценные бумаги, другие работают по депозитам, получая прибыль, третьи вкладывают в ценные бумаги, четвертые в ценные металлы, некоторые могут работать на фондовых рынках и так далее.

При выборе ПФ для сотрудничества необходимо обратить внимание на его доходность за предшествующие периоды, на финансовые инструменты, которые применяются в отношении денежных средств потенциальных пенсионеров. Немаловажным является факт гарантирования сохранности вложений, если это гарантируется государством, то риски намного меньше – это положительный момент.

Также неплохо было бы проанализировать эффективность работы ПФ в отношении управления, если наблюдается положительные тенденции в развитии управляющих компаний, не было убытков и потерь и при этом наблюдается постепенное повышение доходности, то такой фонд хорош для сотрудничества.

Важно! Выбирая НПФ, обращайте внимание на отзывы клиентов.

Ключевые критерии отбора

Перед выбором НПФ целесообразно проанализировать некоторые пункты:

- Просмотрите список тех фондов, которые входят в перечень тех, по которым действует государственное гарантирование вкладов. Так вы сможете защитить свои накопления.

- Обратите внимание на показатели доходности компаний.

- Просмотрите перечень управляющих компаний.

- Изучите отзывы клиентов, которые могут рассказать больше, чем может показаться на первый взгляд.

Проверенные ПФ, которые зарекомендовали себя и сохраняют положительные тенденции в развитии являются самыми оптимальными фондами для сотрудничества.

Рейтинг и репутации

Репутация для большинства государственных и негосударственных фондов является одной из ключевых позиций, которые играют определяющее значение для потенциальных пенсионеров, которые желают сотрудничать с ПФ. В РФ такими являются следующие инвесторы:

- НПФ электроэнергетики за прошлый период показал наивысший показатель доходности.

- ПНФ РГС оказался одним из первых в списке наиболее доходных фондов.

- «Лукойл-Гарант» входит в пятерку лидеров по доходности.

- НПФ Сбербанка является доходным и популярным фондом для сотрудничества.

- «Газфонд» также имеет положительные тенденции в развитии сотрудничества с пенсионерами.

Справка. Указанные НПФ имеет прекрасную репутацию и на данный момент они благополучно сотрудничают с населением страны.

Посмотрите видео о том, как правильно выбрать негосударственный пенсионный фонд:

Куда можно выгоднее вложить свои деньги?

Если гражданин решил доверить свои накопления частной финансовой компании, он перестает быть «молчуном» и переходит в статус клиента НПФ.

Дополнительно к договору ОПС (обязательного пенсионного страхования) клиенты НПФ могут вступить в программу софинансирования пенсии и заключить индивидуальный или корпоративный пенсионный план.

ИПП (индивидуальный пенсионный план) представляет собой вариант софинансирования будущей пенсии, при котором взносы уплачивает не работодатель, а сам вкладчик. Размер, периодичность и частоту отчислений клиенты выбирает исходя из предлагаемых НПФ условий и собственных финансовых возможностей. ИПП, в отличие от ОПС, может заключаться на ограниченный срок, если иное не предусмотрено в договоре.

ПРИМЕР: ИПП с доходностью 9% годовых с неограниченным сроком, минимальным взносом 10 тыс.рублей и произвольным пополнением. При таком варианте ИПП клиент уплачивает обязательный взнос в размере 10 тыс. рублей при заключении договора софинансирования, а остальную сумму средств вносит по своему усмотрению. Чем выше объем внесенных средств, тем больший доход получит вкладчик после выхода на пенсию.

Отличие ОПС от ИПП заключается также в особенностях расторжения. ОПС расторгается при достижении вкладчиком пенсионного возраста, выборе другого фонда или возврате в Пенсионный фонд России. ИПП расторгается по инициативе клиента, при этом в результате досрочного расторжения клиенты теряют часть вложенных средств (если иное не предусмотрено договором ИПП).

В какой пенсионный фонд лучше перечислять?

Выбор НПФ зависит только от участника договора ОПС, так как переход в частную пенсионную компанию является добровольным.

Куда же всё-таки лучше отчислять свои пенсионные накопления?Не рекомендуется обращать внимание на новые компании, которые не имеют опыта на рынке страхования. Их условия могут быть привлекательнее, чем у именитых конкурентов, однако, такие фонды не в силах гарантировать доходность.

При этом известные НПФ с малым уровнем доходности также не способны составить конкуренцию иным фондам: при выборе их в качестве инвестора вкладчики рискуют получить только объем вложенных накоплений.

Оптимальный вариант – стабильная негосударственная компания со средним уровнем доходности и максимальными показателями надежности. При выборе такого фонда клиенты не рискуют лишиться инвестиционного дохода и гарантировано получат выплату всех средств после расторжения договора ОПС.

Оформить договор ОПС в 9/10 ведущих компаний можно в режиме онлайн, предоставив копии документов по электронной почте. Но при личном визите клиенты имеют возможность получить более подробную консультацию о работе фонда,узнать о дополнительных способах увеличения пенсии и особенностях заключения договора.

Ключевые критерии отбора

При выборе НПФ рекомендуется руководствоваться следующими факторами:

- Наличие лицензии у НПФ, дающей право заниматься обязательным пенсионным страхованием. Без лицензии фонд не может гарантировать выплаты средств вкладчикам и ставит под сомнение свою надежность.

- Наличие филиала или официального представителя по месту работы или регистрации клиента. Иногда финансовые вопросы невозможно урегулировать удаленно, с помощью Службы поддержки или Контактного центра. Официальное представительство позволяет сократить время рассмотрения претензии или заключения договора, а также принять документы на получение выплаты при достижении пенсионного возраста.

- Положительные отзывы клиентов о работе фонда и его сотрудниках. Отсутствие жалоб о задержках выплат, наличие онлайн-кабинета для мобильного доступа к индивидуальному счету, компетентность сотрудников и понятный интерфейс сайта упрощают обслуживание и получение информации о деятельности фонда.

- Актуальные программы софинансирования и выгодные условия по договорам ОПС. Наличие постоянного дохода – один из основных приоритетов при выборе фонда. Важно, чтобы доход превышал уровень инфляции в стране и не выходил за рамки средних показателей.Если доход НПФ в разы превышает среднегодовые доходы ведущих компаний, это может быть тревожным сигналом – таким образом НПФ с низким уровнем надежности «заманивают» новых клиентов, действуя без наличия лицензии и не выполняя обязательства перед вышедшими на пенсию вкладчиками.

- Высокий уровень надежности на протяжении минимум 3-х лет. Оценивать надежность фонда рекомендуется на протяжении трехлетнего периода, так как оценка одного года не гарантирует точное представление о деятельности компании. Если три года подряд показатели фонда стабильно высокие, это подтверждает его надежность.При оценке критериев рекомендуется обращать внимание только на проверенные источники, например, агентства «Эксперт РА» и «Национальное рейтинговое», которые имеют высокую репутацию среди прочих конкурентов.

Обзор условий по пенсионным программам в банках

Сделаем обзор пенсионных программ в самых популярных банках. И начнем, конечно, со Сбербанка России, который не изменяет своим традициям и предлагает самые невыгодные условия, но при этом имеет самое большое число клиентов-пенсионеров.

Обратите внимание, что все выпускаемые карты МИР для получения пенсии – дебетовые.

Сбербанк

Позволяет оформить карточку онлайн, не выходя из дома. Для этого надо заполнить анкету и через 3 дня (как утверждает банк) забрать готовую. Для получения понадобится паспорт и СНИЛС.

Тарифы и условия:

- бесплатное обслуживание,

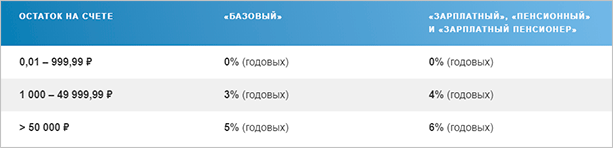

- 3,5 % на остаток по счету,

- СМС-информирование первые 2 месяца бесплатно.

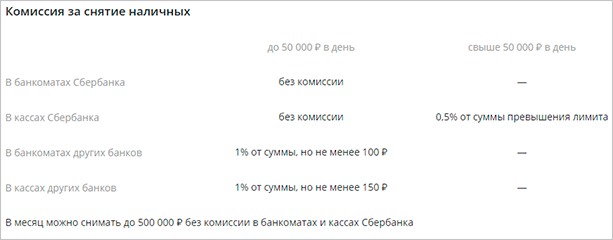

Важная информация по комиссиям за снятие наличных.

Бонусная программа предлагает начисление 0,5 % от суммы покупки в виде Спасибо от Сбербанка. Это виртуальные бонусы, которые можно потратить на оплату товаров и услуг в магазинах и организациях-партнерах банка.

Мобильный банк удобный в использовании. Для оплаты коммунальных услуг, налогов достаточно поднести к телефону счет со штрихкодом. Оплата займет 1 – 2 минуты.

Традиционное преимущество Сбербанка – это развитая сеть отделений и банкоматов по всей России.

Почта Банк

Предлагает оставить заявку на сайте без посещения Пенсионного фонда. Почта Банк разработал специальную программу для пенсионеров:

- До 6 % годовых на остаток, размер процента зависит от минимальной суммы на счете в течение месяца. Проценты начисляются ежемесячно и капитализируются, увеличивая доход.

- Бесплатное обслуживание.

- Привлекательная бонусная программа. Вы получите 3 % возврата на счет, если расплачиваетесь карточкой в аптеках, на АЗС, в городском и пригородном транспорте, такси.

- Бесплатный и круглосуточный сервис для пенсионеров по оказанию юридических, психологических и медицинских консультаций.

- Бесплатное оформление карты “Пятерочка” для покупок в сети и возврата до 25 % от суммы на счет.

Не придется платить за снятие наличных только в банкоматах Почта Банка и ВТБ.

Банк Открытие

Банк Открытие предлагает:

- до 4 % годовых на остаток по счету, начисление дохода ежемесячно;

- 3 % возврат денег при оплате в аптеках;

- бесплатное обслуживание;

- бесплатное СМС-информирование.

У банка не так развита сеть банкоматов в России, но он нашел выход из ситуации и дает возможность снимать наличные в банкомате любого банка без комиссии.

Открытие само сообщит Пенсионному фонду о переводе вашей пенсии на карту банка. Вам достаточно оформить заявление в отделении.

Бинбанк

Бинбанк по пенсионной карте начисляет 4 % на остаток по счету. За обслуживание ничего платить не надо. Наличные деньги можно снимать в любом банкомате России без комиссии.

Для пенсионеров действует специальная программа “Забота” – это удаленный сервис круглосуточных консультаций по медицинским, психологическим, юридическим и социальным вопросам. Но услуга не бесплатная. Стоимость от 2 до 5 тыс. рублей в месяц.

С кем выгоднее копить на пенсию

Важно! Часть от общей суммы может передаваться по наследству, а также при возникновении страхового случая сумма выплаты может быть получена единоразово. Эти вопросы регулируются законодательно, а именно ФЗ № 360 от 30 октября 2011 года (ст. 4 п. 1 пп. 1). Где выгодней держать? Любой вопрос должен рассматриваться с нескольких сторон, и если накопительная часть пенсии так привлекательна, то вполне закономерно встает вопрос о том, почему же все без исключения не переходят на такой тип формирования будущих пенсий. Ответ прост и незамысловат – существуют определенные риски, на которые идут совсем немногие.

Как известно, бесплатный сыр может быть только в мышеловке и современное общество еще помнит крах МММ и других формирований, которые были так привлекательны. Несмотря на это, все же многие готовы рискнуть и увеличивать с годами суммы своих накоплений.

Связана низкая процентная ставка ПФР с серьезными ограничениями в сфере инвестирования: вкладывать деньги позволено только в активы, разрешенные законодательством (государственные облигации и акции). Непосредственно инвестированием средств занимается управляющая и ряд прочих УК, с которыми у фонда заключены договоры доверительного управления.

Достоинства и недостатки НПФ Негосударственные фонды – некоммерческие организации, основная задача которых – выгодно инвестировать пенсионные накопления граждан, преумножая их доход. Вкладывать деньги они могут в любые виды активов, проектов и компаний, что и позволяет достичь впечатляющей доходности.

Так, НПФ Сбербанк показал доходность более 13 % годовых по данным Центробанка. К тому же, эта коммерческая структура является одной из старейших, действующих в сфере ОПС нашей страны, обладает высоким рейтингом надежности.

А пока суть да дело

А пока всем управляет принудительная идея Пенсионного фонда, мы и «сдаём» пятую часть своих честно заработанных трудовых государству – 22% (сейчас даже не говорим, что реально они делятся на страховые 16% и накопительные 6%).

Какие всё-таки плюсы такого «взаимного партнёрства»?

Первое. За полученные деньги государство отвечает и гарантирует их выплату в течение всего срока пенсии.

Но тут, опять считаем.

Исходные данные:

- сумма накопления к 60 годам – 6 миллионов рублей;

- собираюсь прожить ещё не менее 30 (ох, «Мечты, мечты, без них была бы жизнь скучна», как писал блестящий американский писатель Эдгар По, кстати, один из зачинателей фантастики и «страхов» в литературе, начало XIX века, ещё в полном расцвете Александр Сергеевич Пушкин).

Считаем:

- каждый месяц пенсионер будет иметь в распоряжении 20 тысяч рублей. Так, сейчас больше половины пенсионеров о такой пенсии могут только мечтать (а у нас ведь получается она минимальной, заметим!).

Когда мы говорим о том, что ПФР под гарантией государства, мы нисколько не преувеличиваем, в конце концов, это государственная структура. Более того, государство ежегодно проводит индексации (увеличение, по-простому говоря) пенсий, если те 400-600 рублей кого интересуют вообще. Тем не менее, это тоже, какой-никакой, плюс, хотя некоторым даже убавляют.

Но надо понимать, что и государство не сможет никого защитить в случае глобальных мировых финансовых кризисов, таких, какие произошли в годы распада Советского Союза, в 1998 году или в 2008-ом. Всё равно «выбираться» (и думать!) придётся уже самому.

Как исправить ситуацию?

Исправление же ситуации в этой, в общем, благородной идее Пенсионного фонда заключается в следующем:

- Государство должно громогласно объявить своим гражданам, что их деньги в ПФР по-прежнему им и принадлежат и без всяких условий.

- Любой гражданин может в любой момент времени узнать сумму, которую он лично накопил (накопило государство за него – и в этом нет ничего предосудительного, не забудем о нашей жизненной неорганизованности и помощи государства нам в этом вопросе).

- Любой гражданин имеет возможность отказаться от участия в формировании своей пенсии и забрать все накопленные средства себе. Причина, да самая любая: от уверенности, что ему и этого хватит до часа «Х», до нежелания оставлять что-то после себя, а старше 60-ти он себя уже не видит или не хочет видеть.

- Государство, уважая мнение своих граждан (КРАЕУГОЛЬНЫЙ ПОСЫЛ, НА КОТОРЫЙ НУЖНО ОБРАЩАТЬ ВНИМАНИЕ ПОСТОЯННО) и заботясь об их будущем, может только непрестанно напоминать им о необходимости думать, не пускать дело на самотёк, мол, там видно будет. Государству необходимо постоянно проводить целенаправленные образа жизни. Не стоит бояться, что вокруг все настолько несмышленые, что обязательно всё сделают не так (а мы только добавим — как хочется чиновнику).

Собственно говоря, ситуация очень похожа на ту, что складывается с контрактной армией. Как это – добровольно! Так и армии совсем не будет, кто же в неё пойдёт добровольно! Но как показывает опыт Соединённых Штатов – очень даже и идут, и по всей стране реклама, и по всей стране призывные пункты, и мысль постоянно работает, как службу в армии сделать привлекательной.

Доходность и надежность

Одними из основных характеристик фонда для потенциальных вкладчиков являются доходность и надежность НПФ.

Доходность представляет собой процент, ежегодно начисляемый на средства вкладчиков. Чем выше доходность компании, тем больший процент инвестирования получит клиент при выходе на пенсию.

До 2014 года каждый 4-й НПФ имел отрицательный или нулевой процент доходности. По итогам периода вкладчики негосударственных фондов с отрицательным доходом (или равным нулю) получали только перечисленные из Пенсионного фонда средства. При этом доходы компании могли приумножаться за счет постоянного притока капитала – увеличения числа вкладчиков, оформивших договор ОПС.

Надежность характеризуется выполнением обязательств перед вкладчиками, которые вышли на пенсию. Договор обязательного пенсионного страхования при достижении пенсионного возраста считается расторгнутым, поэтому клиенты получают перечисленные от работодателя 6% средств и инвестиционный доход, начисленный негосударственным пенсионным фондом.

Если объем пенсионных накоплений меньше, чем размер финансовых обязательств перед вкладчиками, то НПФ лишают лицензии. Клиенты получают 6% отчислений, если фонд входил в систему страхования вкладов. В ином случае они могут получить только часть перечисленных средств или полностью лишиться накопительной части пенсии (аналогично позиции «молчунов»).

Чтобы избежать неблагоприятного исхода, перед выбором НПФ рекомендуется изучить списки рейтинговых агентств, которые присваивают оценки надежности негосударственным компаниям, исходя из их финансового благополучия и перспектив на рынке обязательного пенсионного страхования.

Плюсы и минусы

Страховая часть обладает весомым преимуществом над накопительной – это безопасность и сохранность материальных средств, так как все вклады подлежат государственному гарантийному обеспечению. По статистике ПФР, большое количество накопительных фондов негосударственного образца стали банкротами, а вклады граждан обнулились. Однако это не касается тех собственников накопительной пенсии, чьи вклады были застрахованы. Обязательства по их выплате взяло на себя Агентство по страхованию вкладов.

Рассмотрим подробнее все минусы и плюсы двух видов пенсий: страховой и накопительной.

Среди минусов страховой пенсии можно выделить следующие:

- Частным предпринимателям и неофициальным работникам не выгодно формировать страховую пенсию, потому что она представляет собой только процент от официальной заработной платы.

- Работодатель не заинтересован в росте размеров отчислений, поэтому он оформляет большинство своих сотрудников на минимальную ставку, что существенно влияет на процент страховых взносов.

- Доходность снижается из-за того, что финансы поступают в распоряжение «Внешэкономбанка».

- Гражданин может распоряжаться средствами на пенсионном счету только после достижения пенсионного возраста.

- Размер государственной пенсии, при учете низкой доходности, меньше стандартного прожиточного минимума в России.

К минусам накопительной пенсии относятся:

- Высокая комиссия за услуги НПФ, которая взимается с дохода от инвестирования.

- Жесткий контроль за своевременностью тарифицированных взносов.

- Высокая вероятность потери средств в случае банкротства компании.

- Дополнительная оплата страховых резервов.

- Возможность потерять вклады из-за мошенников.

Что касается преимуществ накопительной пенсии, то основным является возможность человека в любой момент распоряжаться своим пенсионным счетом: вкладывать, инвестировать дополнительные средства. Большинство негосударственных накопительных фондов предлагает своим клиентам большой доход от вкладов и гарантированное получение средств по заключенному договору. Родственники умершего или пропавшего без вести пенсионера могут получать начисления за него, что гарантирует полную выплату всех средств. Также клиент вправе заморозить вклады на срок до одного года или уменьшить взносы. Заметным преимуществом накопительной формы является то, что такая пенсия практически полностью покрывает заработную плату.

Где можно разместить средства?

Чтобы увеличить свои накопления, граждане могут перевести их в негосударственную пенсионную организацию. В частном фонде средства будут инвестироваться ежегодно, а клиенты фонда – получать информацию о состоянии индивидуального счета.

Фонд отвечает за сохранность средств. Ведущие НПФ включены в программу страхования вкладов, гарантирующую получение 100% выплат клиентам в случае ликвидации фонда или лишения его лицензии. Отсутствие программы страхования означает, что в процессе ликвидации фонда вкладчики потеряют вложенные средства и инвестиционный доход за период действия договора обязательного пенсионного страхования.

«Молчуны» хранят свои пенсионные накопления на индивидуальном счете в ПФР, однако, не имеют возможности ими воспользоваться. Их вложения переходят в страховые взносы и расходуются государством. Чтобы не терять инвестиционный доход, клиенты должны вложить средства в НПФ. Полностью накопительная часть пенсии перейдет на счет НПФ спустя год после подачи заявления, об этом клиенту придет уведомление по почте или электронному адресу.

С 2014 года переход НПФ не приносит прибыли клиентам, так как в России введен мораторий на формирование накопительной части пенсии граждан. Отмена моратория вернет россиянам инвестиционный доход. До отмены заморозки накопления будут автоматически переводиться в страховую часть пенсии.

Плюсы получения пенсии на карту банка

Для пожилых людей получение пенсий через банк имеет ряд выгодных моментов:

- удобство – не нужно стоять в очереди на почте;

- деньги зачисляются в день их поступления из Пенсионного фонда (ПФР);

- возможность участвовать в бонусных программах банка или платежной системы, получать выгодные предложения и скидки у партнеров;

- начисление процентов на остаток (не везде), что позволяет использовать карту как накопительный счет;

- возможность снятия наличных средств в любой день после их поступления на счет;

- доступность денежных переводов с карты на карту;

- возможность оплачивать услуги ЖКХ и покупку товаров через интернет в личном кабинете или на сайте продавца;

- безналичные средства защищены от кражи (при соблюдении всех правил безопасности).

Где хранятся накопления у «молчунов»?

Россияне, так и не определившиеся, где лучше держать свои пенсионные накопления и не решившие, стоит ли доверять их частным фондам, остаются в статусе «молчунов». Их накопления формируются только в страховую часть пенсии, которая распределяется на нужды государства и не подлежит инвестированию.

Все отчисления в Пенсионный фонд у работающего россиянина составляют 22% от размера заработной платы. Из них 16% автоматически переходят в страховую часть пенсии (по умолчанию), а 6% представляют собой накопленные средства.

Накопительная часть пенсии может быть использована в качества средств для инвестирования негосударственным пенсионным фондом. Для этого клиент должен перевести свои накопления в одну из частных компаний, оформив договор обязательного пенсионного обеспечения (ОПС). Договор ОПС оформляется бессрочно и расторгается при возврате средств в Пенсионный фонд России или переходе из одного НПФ в другой.

НПФ инвестирует полученные от клиентов средства с учетом своей доходности. При этом клиенты при выходе на пенсию получают как накопительную часть, перечисленную из ПФР в НПФ, так и проценты, начисленные фондом за весь период действия договора ОПС.

У «молчунов» нет дополнительного дохода при достижения пенсионного возраста. 6% их отчислений используются государством для социально значимых нужд: выплат пенсий действующим пенсионерам, выполнения обязательств перед льготными категориями граждан и муниципальными учреждениями и т.д.

Есть несколько способов узнать, где находится накопительная часть пенсии. Ознакомьтесь со следующими материалами:

- Как выяснить расположение накоплений по номеру СНИЛС?

- Как определить расположение накоплений по интернету?

Особенности начисления пенсии до 2001 года

Назначение и начисление пенсии по старости до 2002 г. производится после расчета по формуле СПг = ПК / ПД, где:

- СПг – размер пособия по старости;

- ПД – период дожития, в течение которого трудящийся будет получать ПО, составляет 228 мес. на 2020 г.;

- ПК – пенсионный капитал.

ПК считается с помощью уточняющей формулы ПК = (РВСПг – 450) х ПД, где:

- РВСПг – расчетная выплата страховой пенсии, актуальная для выбранного периода вычислений;

- 450 – размер (в рублях) фиксированной выплаты (далее – ФВ) по старости – минимальной или базовой социальной пенсии, который был установлен на 01.01.2002 г. законодательством РФ. Эту сумму следует вычесть из РВСПг потому, что для вычисления данного результата требуется только значение СП без ФВ.

РВПСг = СК х ЗК х СЗ, где СК – стажевый коэффициент, ЗК – зарплатный коэффициент, а СЗ – величина средней заработной платы по стране до 2002 г. – константа, которая рассчитывается Пенсионным Фондом России (далее – ПФР) и составляется 1671 рубль.

- Субсидии по оплате ЖКХ для пенсионеров — условия назначения и порядок оформления

- Жизнь с диабетом после 50: продолжительность, типы заболевания

- Анализ на гормоны у женщин

Что означает коэффициент 1.2 при начислении пенсии

Отношение оклада пенсионера к среднему трудовому вознаграждению по стране на дату расчета страхового пособия по старости называется зарплатным коэффициентом. Согласно ФЗ РФ от 17.12.2001 г. 173-ФЗ этот показатель не должен превышать 1,2.

Вопросы и ответы

Несколько лет назад перевела накопительную часть пенсии в НПФ. Поясните, каково текущее законодательство в отношении этой части пенсии? Нужно ли выводить деньги из НПФ? Можно ли их забрать? Есть ли налоговый вычет на эти накопления?

Можно ли какую-то выгоду получить с этих накоплений?

Ссылки на ранее разобранные вопросы по теме здесь датируются 3-х летней давности, уже могут быть не актуальны.

Пожалуйста, дайте свежий ответ.

Эксперт:

Анна.

Поясните, каково текущее законодательство в отношении этой части пенсии?

Перечень законодательства следующий:

Федеральный закон от 28.12.2013 N 424-ФЗ

«О накопительной пенсии»

Статья 9. Порядок установления, выплаты и доставки накопительной пенсии

https://www.consultant.ru/docum…

Приказ Минтруда России от 28.11.2014 N 958н

https://www.consultant.ru/docum…

Приказ Минтруда России от 17.11.2014 N 884н

https://www.consultant.ru/docum…

Федеральный закон «О негосударственных пенсионных фондах» от 07.05.1998 N 75-ФЗ

https://www.consultant.ru/docum…

Нужно ли выводить деньги из НПФ?

Это право гражданина, перевести накопления обратно в ПФР РФ, или оставить в НПФ.

В соответствии с Федеральным законом от 07.05.1998 N 75-ФЗ

«О негосударственных пенсионных фондах»:

Статья 36.12. Порядок передачи Пенсионным фондом Российской Федерации и фондом средств пенсионных накоплений застрахованных лиц

2. Пенсионные накопления застрахованного лица, отказавшегося от формирования накопительной пенсии в фонде и воспользовавшегося правом на переход в Пенсионный фонд Российской Федерации в соответствии с Федеральным законом от 24 июля 2002 года N 111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации», передаются фондом в Пенсионный фонд Российской Федерации в порядке, установленном настоящим Федеральным законом.

Также дополнительная информация ПФР по ссылкам:

https://www.pfrf.ru/press_cente…

https://www.pfrf.ru/branches/hm…

https://www.pfrf.ru/branches/sv…

Можно ли их забрать? Можно ли какую-то выгоду получить с этих накоплений?

Все зависит от формы выплат пенсионных накоплений, их всего три это срочная, установление к пенсии и единовременная, для каждой определен свой порядок и условия. при наличии которых это возможно.

Соответствующие разъяснения Пенсионного фонда РФ по официальным ссылкам:

https://www.pfrf.ru/branches/ch…

https://pfrp.ru/faq/kak-poluch…

Есть ли налоговый вычет на эти накопления?

В соответствии с Налоговым кодексом РФ Статья 219. Социальные налоговые вычеты:

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих социальных налоговых вычетов:

5) в сумме уплаченных налогоплательщиком в налоговом периоде дополнительных страховых взносов на накопительную пенсию в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений» — в размере фактически произведенных расходов с учетом ограничения, установленного пунктом 2настоящей статьи.

Дополнительные разъяснения органов ФНС РФ по официальной ссылке:https://www.nalog.ru/rn77/taxa…

Где удобнее хранить пенсионные накопления, в государственном или не государственном фонде?

Есть ли информация о пенсионом фонде «Сбербанк»?

Эксперт:

Татьяна. Вопрос, к сожалению, не юридический. Вопрос удобства каждый решает сам для себя. Информацию о фонде можете получить на его официальном сайте npfsberbanka.ru/, или обратившись лично в фонд.

Я студент,мне 19 лет,хочу узнать:куда лучше и безопасно вложить свои пенсионные сбережения?Нужен ваш совет и адекватные рекомендации.Если удобно то лучше в ВотСапе написать

Эксперт:

Владимир! Если говорить о безопасности вложения то согласно действующего законодательства, вклады граждан в банке, не превышающие сумму 700 т.р. застрахованы Агентством Страхования Вкладов (АСВ), поэтому вклад в пределах этой сумм в банк, имеющий лицензию на привлечение средств граждан совершенно безопасен. Если говорить о финансовой сохранности, то это конечно не юридический вопрос, но экономисты советуют хранить в той валюте, в которой собираетесь тратить в будущем эти средства, либо раскладывать по корзинам валют, то есть часть в рублях, долларах и евро. Пропорции решать только вам.

Удачи вам!

“ Я, Синицына Кристина Юрьевна (11.05.1968 года рождения, проживающая в г. Невинномысске Ставропольского края) обращаюсь к к Вам за разъяснением. Я – вкладчик банка ВТБ (имею зарплатную и кредитную карты банка), ранее перевела в АО НПФ ВТБ Пенсионный фонд свою накопительную часть пенсии.

В марте 2020 года я обратилась в местное отделение банка с заявлением о выплате мне накопительной части пенсии (на тот, момент со слов работника банка, она составляла чуть более 120 тысяч рублей). Через некоторое время на мой телефон

поступил звонок и девушка, представившись работником банка ВТБ в городе Москва, сообщила мне, что я не имею права получить накопительную часть пенсии, и что о причине отказа я узнаю из письменного извещения. При этом, мне, как вариант, было предложено получение накопительной пенсии в размере 464 руб 38 копеек ежемесячно. В телефонном разговоре я дала согласие, рассчитывая получить разъяснения.

Через какое-то время мною было получено извещение. В извещении не указана причина отказа и порядка его обжалования, не возвращены все представленные мною документы (пункт 7 статьи 10 Федеральный закон от 28.12.2013 N 424-ФЗ «О накопительной пенсии» (28 декабря 2013 г.)).

Как я понимаю, за период нахождения в банке, накопительная часть пенсии инвестировалась, появлялись какие-то проценты. Но я получить не могу, объяснения все расплывчаты. Говорят про какие-то 5 % — в отношении чего? Как их вычислить? Нельзя ли разделить накопления и получить какую-то часть? 464 рубля -смешно!Мои коллеги получили, и у некоторых сумма была больше моей. Помогите!

Эксперт:

Из предоставленных вами данных, а именно то, что вы 11.05.1968 года рождения, мною было установлено, что сейчас вам 47 лет. Согласно ст.6 ФЗ от 28.12.2013 N 424-ФЗ «О накопительной пенсии», Накопительная пенсия назначается застрахованным лицам, имеющим право на страховую пенсию по старости, в том числе досрочно, в соответствии с Федеральным законом «О страховых пенсиях».

А согласно ФЗ «О страховых пенсиях» право на страховую пенсию по старости имеют женщины, достигшие возраста 55 лет, и мужчины, достигшие возраста 60 лет.

Так что если у вас нет условий, дающих право на назначение досрочной пенсии по старости, отказ банка правомерен. И как только Пенсионным Фондом вам будет назначена страховая пенсия по старости, вы сразу получите право и на накопительную.

При выходе на пенсию вы можете забрать единовременной выплатой вашу накопительную часть, но только в том случае, если пенсионные накопления не превышают 5% от размера пенсии.

А предоставленные вами документы должны быть вам возвращены на основании ст.10 п.7 ФЗ от 28.12.2013 N 424-ФЗ «О накопительной пенсии». Обращайтесь в ваш НПФ с требованием вернуть документы.

Самые выгодные пенсионные карты

Пластик для зачисления пенсионных и социальных выплат имеет ряд отличительных особенностей. Карточки являются дебетовыми, но для некоторых из них можно оформить овердрафт. Банки выпускают карты для пенсионеров Visa, MasterCard, Maestro и МИР. С 1 июля 2020 года все пенсионные карточки будет обслуживать исключительно платежная система МИР.

Пенсионная карта МИР от Сбербанка

Крупнейший банк страны имеет выгодное предложение для пожилых людей – бесплатный выпуск и обслуживание пенсионной карты МИР. Пластик снабжен магнитной полосой и чипом. Кроме этого, существует возможность бесконтактных платежей. На остаток по счету начисляется 3,5% годовых каждые 3 месяца. Дополнительно пенсионер может стать участником программы СПАСИБО и получать до 20% потраченных средств назад (кэшбэк) на счет.

Сбербанк устанавливает ряд лимитов по карточке:

- максимальное снятие без комиссии – 5 тыс. рублей/день в банкомате или 50 тыс. рублей через кассу;

- в месяц без комиссии можно снять не более 500 тыс. рублей;

- за обналичивание средств в других банкоматах придется заплатить 1%, но не менее 100 рублей.

- Перевыпуск карты – бесплатно, при утере или смене личных данных за новый пластик придется заплатить 30 рублей;

- стоимость проверки баланса, используя банкоматы других банков, – 15 рублей;

- расширенное смс-информирование – 30 рублей за месяц, причем первые 2 месяца пользования услуга предоставляется бесплатно.

Дебетовая от Бинбанка для пенсионеров

С 1 января 2020 года Банк «Открытие» и Бинбанк объединились и сейчас выступают под единым брендом «Открытие». Те пенсионеры, у которых уже есть карточка в Бинбанке, будут продолжать обслуживаться по действующим тарифам до окончания срока действия пластика. Новым клиентам Банк «Открытие» предлагает следующие выгодные условия:

- выпуск и обслуживание без взимания платы;

- бесплатное снятие наличных в любых банкоматах (до 250 тыс. рублей/месяц);

- смс-информирование – 0 рублей;

- оформление карточки и написание заявления на зачисление пенсии – в любом отделении банка без необходимости посещения ПФР;

- величина кэшбэка – 3%, но получать его можно только за покупки в аптеках;

- начисление процентов на остаток – до 4% годовых, исходя из суммы.

Карта МИР Россельхозбанка

Для оформления карты пенсионеру нужно обратиться к уполномоченному специалисту любого отделения РСХБ. Получив пластик, следует написать заявление в ПФР для зачисления выплат. Выпуск и обслуживание осуществляются бесплатно, а на остаток денежных средств начисляется до 6% годовых. СМС-информирование по операциям предоставляется без дополнительной платы.

За снятие наличных взимается 1% от суммы (минимум 100 р.). Бесплатное обналичивание возможно только в банкоматах РСХБ и банках-партнерах:

- Альфа-банке;

- Просвязьбанке;

- Росбанке;

- Райффайзенбанке.

- Полезный и вредный холестерин после 50 лет

- Какие штрафы можно не оплачивать

- Точечные светильники для натяжных потолков — как выбрать по мощности, размерам, форме и стоимости

Пластик для зачисления пенсии от Почта Банка

Банк предлагает пенсионерам выгодное условие – бесплатный выпуск и обслуживание дебетовой карточки МИР для зачисления пенсий. Доставка карточки возможна в любой почтовое отделение, но за услугу придется заплатить 100 р. Для оформления перечисления пенсии не нужно посещать ПФР. Заявление заполняется в самом банке. Дополнительные выгодные условия по карточке:

- бесплатное снятие денег в банкоматах Почта Банка и ВТБ;

- бонус на остаток – до 6% годовых;

- размер кэшбэка – до 3%, но получать его можно только за расчет в аптеках, на автозаправках, в городском транспорте, пригородных электропоездах и такси;

- выгодные предложения по вкладам и кредитам;

- возможность выпуска специальной карточки «Пятерочка» для расчета в одноименной сети магазинов (в Москве и регионах) для повышенного начисления бонусных баллов.

Дебетовая карточка Промсвязьбанка

Бесплатный выпуск и обслуживание карточки платежной системы МИР предлагает пенсионерам Промсвязьбанк. Забрать пластик можно уже в день обращения. Оформив карту, пенсионер получает ряд выгодных предложений:

- вознаграждение на остаток по счету – до 5%;

- возврат – до 3% за расчеты на АЗС и в аптеках, до 20% – у партнеров платежной системы МИР;

- бесконтактная оплата;

- бесплатный интернет-банкинг.

Для ветеранов боевых действий и пенсионеров силовых ведомств Промсвязьбанк предлагает дополнительные условия:

- бесплатное снятие до 50 тыс. рублей в банкоматах сторонних банков;

- бесплатные платежи и переводы до 100 тыс. рублей за месяц.

Мультикарта для пенсионеров от ВТБ

Для оформления банковской карты пенсионеру нужно прийти в любой отделение ВТБ с паспортом и оформить соответствующее заявление. Самая выгодная пенсионная карта банка выпускается бесплатно под брендом платежной системы МИР. На остаток денежных средств начисляется до 8,5% годовых.

Снятие наличных в банкоматах других банков происходит бесплатно, но только при условии, что ежемесячно пенсионер рассчитывается картой на сумму не менее 5 тыс. рублей. Кэшбэк – до 10%. Существует возможность подключения выгодных опций с целью получать дополнительные бонусы.

Бесплатная пенсионная Tinkoff Black

Карточка выпускается бесплатно совместно с платежной системой MasterCard. Необходимо учитывать, что с июля 2020 года ПФР не будет перечислять на нее выплаты: пенсии будут получать только на карточки МИР. Поскольку Тинкофф банк является виртуальным финансовым учреждением, для оформления карточки нужно лишь заполнить заявку на сайте организации, после чего курьер доставит пластик по указанному адресу.

Воспользоваться бесплатным обслуживанием карточки можно только на протяжении первого месяца. В последующие сбор составит 1 990 рублей. 0 рублей – если траты по карточке превысят 200 тыс. рублей. Пенсионер может самостоятельно установить подходящий пин-код, ограничить лимиты на расчеты и оповещения о совершенных операциях.

Основные преимущества:

- кэшбэк за покупки – до 30%, но не более 30 тыс. рублей за месяц;

- бесплатное снятие средств в банкоматах по всему миру;

- выгодный курс обмена валют;

- доход на остаток – 6% годовых;

- бесплатные переводы между картами банка на сумму до 50 тыс. рублей/месяц.