В 2020 году стало известно, что на смену страховым взносам придет новый единый страховой сбор. По сути страна должна была вернуться к уплате единого социального налога (ЕСН), с которым бухгалтеры попрощались с 2010 года. В конечном итоге правительство решило не менять название платежа. По-прежнему страхователи исчисляют страховые взносы, но платят их в Федеральную налоговую службу. Есть одно исключение: как и до смены администратора взносов, нужно платить в ФСС взносы от несчастных случаев на производстве.

Многие бухгалтеры среди своих коллег для упрощения именуют страховые взносы ЕСН. В данной статье мы тоже будем использовать это понятие. Но стоит помнить, что НК РФ не содержит такого термина.

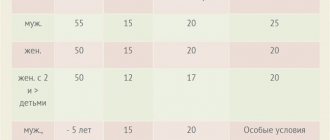

Ставки взносов в 2020 году (таблица)

Страховые взносы в 2020 году включает в себя четыре вида взносов:

- на случай материнства и болезни;

- медицинские;

- пенсионные;

- на травматизм.

Общая ставка взносов в 2020 году составляет 30 % плюс ставка страховых взносов от несчастных случаев (величина переменная и зависит от опасности производства). Тарифы в 2020 году напрямую зависят от максимального значения базы для расчета страховых взносов. Размеры тарифов для преобладающей массы плательщиков (ст. 425 НК РФ) приведены в таблице.

Таблица Тарифы

| Взносы на обязательное пенсионное страхование, % | Взносы на страхование на случай временной нетрудоспособности и материнства, % | Взносы на обязательное медицинское страхование, % | ||

| Если сумма выплат отдельному работнику не превысила 1 292 000 рублей | Если сумма выплат отдельному работнику превысила 1 292 000 рублей | Если сумма выплат отдельному работнику не превысила 912 000 рублей | Если сумма выплат отдельному работнику превысила 912 000 рублей | 5,1 |

| 22 | 10 | 2,9 | 0 | |

Сдавайте единый расчет по страховым взносам в срок и без ошибок! Пользуйтесь Контур.Экстерном 3 месяца бесплатно!

Попробовать

Предельная база страховых взносов в 2020 г.

Ежегодное подтверждение основного вида экономической деятельности страхователей – юридических лиц, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами, необходимо для определения Фондом социального страхования Российской Федерации класса профессионального риска вида экономической деятельности, которому соответствует основной вид экономической деятельности страхователя (подразделения страхователя), и соответствующего этому классу размера страхового тарифа на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Порядок подтверждения основного вида экономической деятельности страхователя по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний – юридического лица, а также видов экономической деятельности подразделений страхователя, являющихся самостоятельными классификационными единицами, утвержден приказом Минздравсоцразвития России от 31 января 2006 года № 55 (в редакции приказов Минздравсоцразвития России от 01.08.2008 № 376н, от 22.06, 25.10.2011 № 606н).

Следует обратить внимание, что основной вид экономической деятельности страхователя – физического лица, нанимающего лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, должен соответствовать основному виду деятельности, указанному в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП). При этом ежегодного подтверждения страхователем основного вида деятельности не требуется.

В 2020 году для подтверждения основного вида экономической деятельности страхователи — юридические лица представляют в срок не позднее 15 апреля 2020 года в региональное отделение следующие документы:

- заявление о подтверждении основного вида экономической деятельности,

- справка-подтверждение основного вида экономической деятельности,

- копия пояснительной записки к бухгалтерскому балансу за 2017 год.

В указанных документах коды и их расшифровка по видам экономической деятельности должны соответствовать новому ОКВЭД 2, сведения о новых кодах юридическое лицо получает в Федеральной налоговой службе.

Документы региональным отделением Фонда принимаются в форме электронного документа с использованием единого Портала государственных и муниципальных услуг

https://www.gosuslugi.ru/

Регистрация юридических лиц на Портале государственных и муниципальных услуг осуществляется бесплатно.

Куда сдавать отчетность

В 2020 году по взносам нужно отчитываться в ФНС и ФСС.

Расчет по страховым взносам сдается в ФНС ежеквартально до 30-го числа месяца, начинающегося сразу после отчетного периода.

Как заполнить расчет по взносам

Помимо данного расчета страхователям нужно сдавать форму 4-ФСС. С 2020 года форма стала более упрощенной и содержит цифры только по «травматическим» взносам. Бумажный вариант формы нужно сдавать до 20-го числа, а электронный вариант — до 25-го числа месяца, наступающего за отчетным периодом.

Когда можно не платить фиксированные взносы

Пункт 7 статьи 430 НК РФ дает право в некоторых ситуациях не платить взносы.

Это уход за ребенком до полутора лет, военная служба, уход за инвалидом, проживание с супругом-дипломатом за границей или с супругом-военнослужащим в местах, где невозможно вести деятельность. Для того, чтобы получить освобождение, нужно отнести в налоговую инспекцию заявление и подтверждающие документы.

Освобождение действует только в том случае, если предприниматель не вел бизнес. Если деятельность велась, даже при наличии перечисленных факторов платить взносы он обязан.

Сформировать рассчет по страховым взносам ИП онлайн

Как считать доход для дополнительного взноса

Если вы работаете на УСН Доходы, то такой вопрос у вас даже не возникнет. База для расчета дополнительного взноса на этом режиме такая же, как для расчета единого налога. Учитываться будут все полученные доходы за некоторым исключением (например, личных средств ИП, перечисленных на развитие бизнеса). Но на других налоговых режимах ситуация не так очевидна, и в чем-то даже не имеет отношения к реальным доходам предпринимателя.

Сначала разберемся с режимами, где учитывается доход, полученный расчетным путем, а не реальный. Это ЕНВД и ПСН. Не секрет, что популярность этих систем объясняется тем, что в реальности предприниматель часто зарабатывает больше, чем установлено местным нормативным актом.

| ✏ Так, в некоторых регионах потенциальный годовой доход ИП на патенте по многим видам деятельности установлен в размере 150-180 тысяч рублей. Исходя из этого, предполагается, что доход в месяц составляет всего лишь 12-15 тысяч рублей. Именно с этой предполагаемой суммы и будет рассчитываться база для дополнительного взноса, даже если реальный доход намного выше. То есть, ИП на патенте, в отношении которых потенциальный годовой доход установлен в размере до 300 000 рублей, вообще не будут платить дополнительный взнос. |

Что касается предпринимателей, работающих на УСН Доходы минус расходы, ЕСХН и ОСНО, то для них при расчете налога учитываются произведенные расходы. А вот для расчета дополнительного взноса расходы учитываются только на общей системе налогообложения.

В результате, предприниматели на УСН Доходы минус расходы и ЕСХН оказались в самом невыгодном положении. Для них дополнительный взнос рассчитывается со всех доходов, без учета расходов.

Например, ИП на Доходы минус расходы занимается оптовой торговлей. Оборот за год составил 10 млн рублей, но из них 9 млн рублей – расходы на закупку и доставку партий товара покупателям. То есть, чистый доход предпринимателя всего 1 млн рублей, но рассчитывать дополнительный пенсионный взнос он должен с 10 млн рублей. На несправедливость такого подхода не раз указывали суды, но ФНС и Минфин не соглашаются изменить порядок расчета взносов для этих налогоплательщиков.

Таким образом, рассчитывая страховые взносы в 2020 году за себя, ориентируйтесь на статью 430 НК РФ, где указана база для дополнительного 1%-го платежа на разных режимах.

| Режим | База для расчета дополнительного пенсионного взноса ИП за себя |

| ЕНВД | Вмененный доход, рассчитанный по формуле ЕНВД |

| ПСН | Потенциально возможный годовой доход |

| УСН | Реализационные и внереализационные доходы без учета расходов |

| ОСНО | Доходы, уменьшенные на предпринимательские вычеты |

| ЕСХН | Реализационные и внереализационные доходы без учета расходов |

Порядок выплаты

Существует 3 вида страховых пенсий:

- пенсия по инвалидности для граждан с серьёзными проблемами со здоровьем и установленной инвалидностью;

- пенсия по случаю лишения кормильца предусмотрена для иждивенцев умершего человека, с зарплаты которого шли отчисления в ПФР;

- пенсию по старости получают граждане, которые утратили способность к труду в силу достижения ими установленного возраста.

Выплаты пенсий по инвалидности

Когда официально работающий человек теряет трудоспособность по причине получения инвалидности с первой по третью группу включительно, ему полагается страховая пенсия по инвалидности.

Пенсию назначают, несмотря на причину и время наступления инвалидности, обязательное условие – страховой стаж от одного дня. Неважно, работает инвалид или нет.

На начало 2020 года выплата к пенсии 1-й группы инвалидности зафиксирована на отметке около десяти тысяч рублей, для 2-й группы составляет почти пять тысяч рублей, и для 3-й группы составляет две с половиной тысячи рублей.

Предусмотрен повышенный размер фиксированной выплаты для пенсионеров, проработавших длительное время в районах Крайнего Севера, а также для лиц, имеющих иждивенцев.

Инвалиды при отсутствии стажа получают социальную пенсию по инвалидности.

Выплаты пенсий по потере кормильца

Пенсия по потере кормильца полагается после смерти работавшего человека, содержавшего нетрудоспособных родственников (к ним относятся дети, нетрудоспособные родственники-инвалиды, пенсионеры). Право на пенсию помимо нетрудоспособных родителей имеют усыновители, мачеха или отчим. Кроме родных детей пенсию могут получать усыновлённый ребёнок, падчерица или пасынок.

На начало 2020 года выплата к пенсии по потере кормильца составляет почти две с половиной тысячи рублей на каждого иждивенца. Круглым сиротам полагается выплата к пенсии в двухкратном размере и составляет около пяти тысяч ежемесячно.

Для Крайнего Севера сумма увеличивается на районный коэффициент.

Выплаты пенсий по старости

Пенсия по старости назначается при соблюдении одновременно трёх условий.

Во-первых, женщины выходят на пенсию в пятьдесят пять лет, мужчины с шестидесяти лет. У некоторых установлен меньший пенсионный возраст в соответствии с утверждёнными списками профессий и производимых работ для досрочной пенсии. Полный перечень есть на сайте ПФР.

Для государственных гражданских служащих начиная с 2020 года, ежегодно увеличивается пенсионный возраст на срок по полгода до достижения значения 65-летнего порога у мужчин и 63-летнего для женщин.

Второе условие – страховой стаж от 9 лет в 2020 г., причём ежегодно требования к стажу увеличиваются и в 2024 г. его размер составит 15 лет.

Страховой стаж формируется на протяжении трудовой деятельности, в течение которой шли отчисления с зарплаты на обязательное пенсионное страхование, в стаж включаются иные социально значимые периоды.

Родителю, ухаживающему за ребёнком до полутора лет, на счёт ежегодно начисляется 1,80 балла за одного ребёнка, в 2 раза больше за второго, увеличенные баллы полагаются за третьего и четвёртого ребёнка — 5,40. В период поиска работы с обязательной постановкой на учёт в Центре занятости, а также за время военной службы на лицевом счёте появляется по 1,80 балла за год. При уходе за больным с первой группой инвалидности, за ребёнком с инвалидностью ПФР начисляет баллы в размере 1,80 за год, такое же количество баллов полагается лицам, ухаживающим за гражданином 80-летнего возраста и старше.

Как рассчитывается страховая пенсия

При выходе на пенсию в установленный срок, её величина рассчитывается по алгоритму: Б × С + В, количество пенсионных баллов (Б) умножается на стоимость балла (С) и к полученному значению добавляется сумма фиксированной выплаты (В).

Государство ежегодно повышает фиксированную выплату и стоимость пенсионных баллов. На 2020 год стоимость пенсионного балла составляет в рублях 81.49, фиксированная выплата равна 4 982.90.

Сумма накопившихся пенсионных баллов отображается в личном кабинете на официальном сайте ПФР.

Чтобы вычислить пенсионные баллы, нужно ежемесячный заработок разделить на максимальный заработок, с которого идут отчисления в систему обязательного пенсионного страхования, получившееся число умножить на десять.

Система обязательного пенсионного страхования

Максимальный размер ежемесячного заработка, с которого уплачиваются взносы, составляет в 2020 году 85 083 рубля.

Изменение тарифов в 2020 году

Говоря о будущем, в принципе можно особо не беспокоиться, ведь похоже, что все действующие тарифы в целом будут сохранены или каким-то образом перенесены в новый отчетный период. Так что на сегодняшний день невозможно конкретно узнать, что же нас ждет, именно поэтому может быть и не стоит пока заглядывать в даль и думать наперед так сразу. Но для тех, кому очень интересно какую-то информацию конечно найти всё-таки можно.

Как уже было сказано, еще никто не знает, что вообще нам принесет 2020 год, так что пока что судить о чем-либо в принципе рано, но многие издания и окологосударственные ведомства сообщают об отсутствии сильных изменений. Практически везде ходят слухи, что ничего не будут изменено, но это еще далеко не официальна информация, так что целиком пока расслабляться нельзя.